我认为养老规划是人生理财规划中最重要的一部分,在理财规划中居于首位,筹备养老规划越早越好。保险规划,首先要考虑的是要买保险。不仅是养老保险,包括住院医疗保险等一些基础险种。一方面可以保证以后的日常支出,另一方便可以帮助提高患病住院的医疗费用报销比例,并且费用也不高。通常来说,养老保险买的越早越好,因为储蓄的时间越长,在相同保额下,所交的保费也就越少。主要还是为了给晚年生活提供保障。养老是一个大的问题,因此需提早规划。

个人养老金制度对于灵活就业人员来说也是一大福音。人都有老的一天,干不动的一天,随着经济不断发展,灵活就业人员光靠基本养老保险解决退休的生活可能远远不够,个人养老金制度的出台能增加灵活就业人员退休后的收入,可谓是一场及时雨。养老规划事在必行,为的就是以后的生活能够有一个基本的保障。

周全养老规划的实现方式之一是积极进行养老投资,并正确对待风险与收益。想在退休后享受理想中的养老生活,得早早规划好适合自己的养老投资方式。为了让未来的养老生活更有保障,资金的长期安全性成为大众最优先考虑的因素。

养老看似遥远,但其实触手可及,因为明天往往比想象来得更快。养老规划,意味着从当下开始认真考量后半辈子的生活,能让接下来的人生过得更加从容。很多人对退休后的生活保障可能还停留在领取退休金的层次,而这往往忽视了两大风险:

长寿风险:退休后活得够久,但前期准备的钱不够花;通胀风险:退休前赚得够多,但退休后钱还是不够花;

当下中青年一代的人,如果想要在退休后依然过着有品质的生活,那单单依赖“退休金”显然是不够的。

我们首先要有个概念:养老规划的完整体系共有三支柱,即基本养老保险、企业年金和个人养老金。前两者是你和企业每月在缴纳的,当然目前并不是每家企业都会为员工缴纳企业年金。第三支柱是新兴兴起的个人养老,而养老目标基金就是个人养老的新选择。当前第三支柱个人养老金制度正式落地。

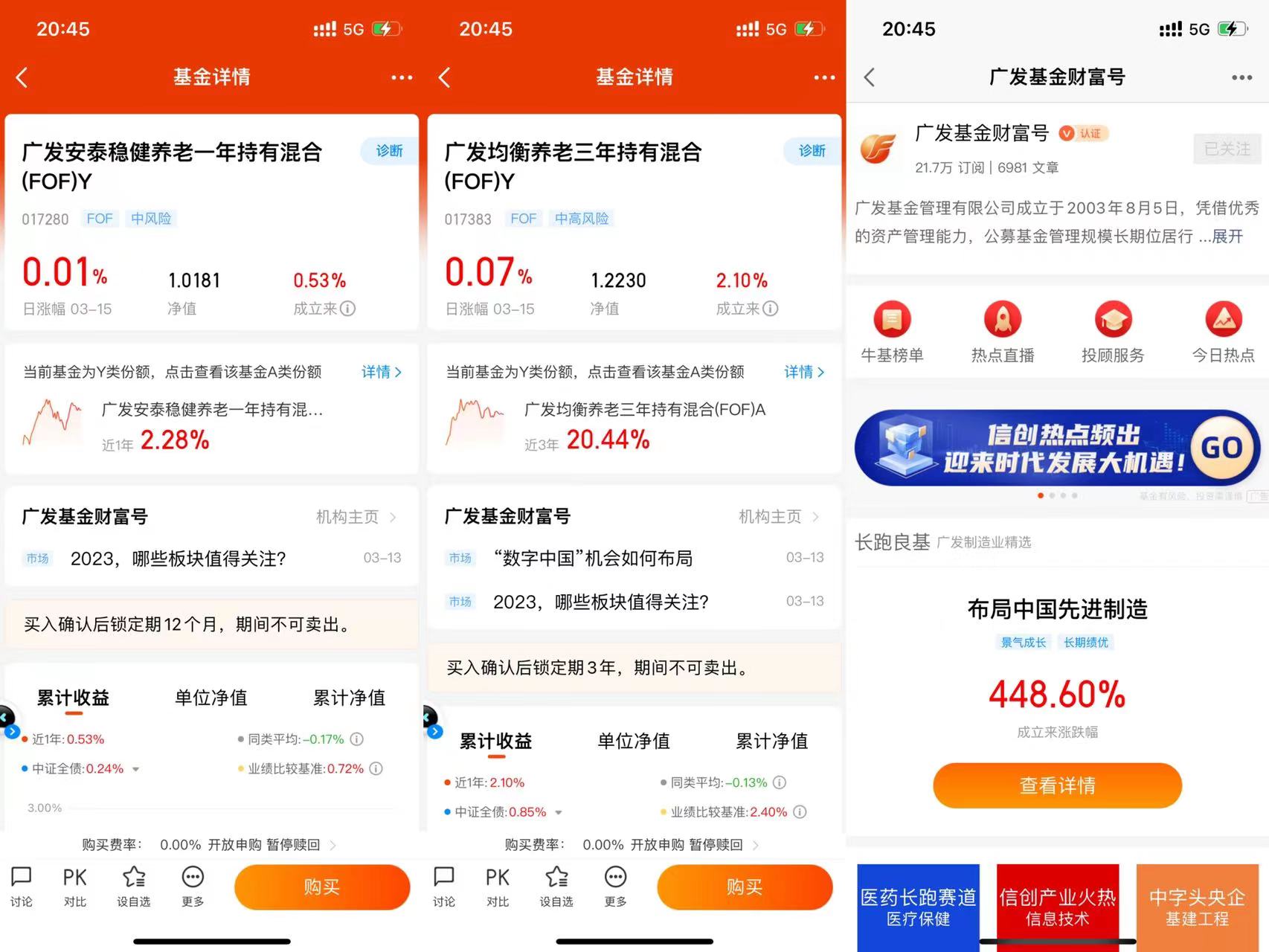

养老老目标基金是以FOF基金的形式,通过成熟的资产配置策略,合理控制投资组合波动风险。但是尽量抑制投资回报的波动,不代表不配置权益资产。如果将“防守”,变成了不“攻”那就是一种退。养老目标基金里“攻”的做法,就是选择适当权益仓位的基金来投资。

个人养老金最近又出了优惠政策,对缴费者按每年12000元的限额予以税前扣除,投资收益暂不征税,领取收入的实际税负由7.5%降为3%!税负降低对个人养老金制度的快速推广起到更加积极的作用,将鼓励中低收入的纳税群体参与,增加税收优惠政策的覆盖人群,扩大个人养老金的覆盖面,促进养老第三支柱的发展,推动我国养老保障网越织越密、越织越牢,更好地实现政策目标。

个人养老金账户里的钱,可以投资符合规定的公募基金、银行理财、储蓄存款、商业养老保险等金融产品。公募基金尤其是养老目标基金,侧重长期投资,具有重要配置价值。养老FOF,它独具三大优势:

1)发挥资产配置的优势;

2)天然具有平滑组合波动性质;

3)构建不同收益风险特征组合;

而且对基金公司、基金经理的要求为“史上最严”:对管理人的年限、资格、业绩、投研年限等都要求明确,不是谁都能随随便便成为养老目标基金的管理人的。广发基金高度重视FOF业务,设立了独立的宏观研究与资产配置部,是业内较资深的FOF管理团队。广发基金深耕养老金投资管理,是业内的“养老专家”。

养老目标基金Y类份额单独设立、不收取销售服务费,并且管理费和托管费享有5折的费率优惠。费率的降低实际上就是提升了投资者的投资回报,短期来看可能不是很明显,但在中长期的复利效应下是可以获得可观的收益的。

最后,基金的特性来看,养老资金具有长期属性,基本都有以年度为基数的封闭期,这完美解决了基金投资短期化,追涨杀跌,基民盈利体验差的一大痛点。养老目标FOF产品,有机会让基民真正体会到长期投资的魅力和专业投资的价值,并从中获得实实在在的回报。因此,我也会紧跟政策红利的步伐,及时上车,不求能够让自己大富大贵,但求能够让自己的老年生活能够“老有所养、老有所依、老有所乐、老有所安”,趁着年轻,提前规划养老,所谓“兵马未动,粮草先行”,一个科学合理的养老规划,将会为我们幸福的晚年生活保驾护航!@广发基金