#降息周期下,资产配置该怎么做?#我选择股债平衡策略,债券基金和股票基金均衡配置。2023年以来,由于不同国家或地区所处经济周期、经济政策,以及产业变革在不同国家或地区的情况有明显区别,资产价格的变化亦出现了明显的分化。越来越多的投资者认识到多元资产配置、全球资产配置的重要性,不只要配置权益资产,还要有债券、商品等其他大类资产;不只要配置国内大类资产,还要有国外大类资产。

“全球资产配置之父”加里布林森曾说过:“做投资决策,最重要的是要着眼于市场,确定好投资类别。从长远看,大约90%的投资收益都是来自于成功的资产配置。”资产配置在投资中的重要性不言而喻。而资产配置的要义是找到不同收益来源越多越好。具体到实际操作上,多元资产配置强调的是跨资产、跨策略和跨国别,通过资产间的弱相关或负相关,对冲组合内风险,同时获取较好的收益。

当下美联储降息靴子落地,国内金融政策组合拳出击,市场风险偏好迎来显著修复,港股与A股将逐步走出底部区域。不少优质个股也开始展现出强劲的反弹势头,处在历史估值低位的A股、港股市场均有望迎来估值修复机会,眼下正是基金定投的好时机。

这里先科普一下股债平衡属于很经典的资产配置策略,它的主要构成是股票以及债券两种大类资产。这也是很多大的资产管理公司常用的投资策略。其核心、主要的操作就是通过定期把股票和债券的持仓比例恢复成初始比例。先决定股债配置的比例,即先确定股债各自的仓位,从而锁定整体的波动,这个是基础。

我们在一开始的时候构建一个股债3:7的再平衡组合。由于股票和债券彼此的价格波动会相对独立存在,所以随着时间的推移,股债之间的比例会逐渐偏离初始3:7的比例,可能达到2:8或者4:6。那在这种情况下,我们是可以选择对股债比例进行调整恢复至初始比例,这一过程就是再平衡。

股债平衡的理念并不复杂,难点只在于股票我们要选什么、债券又应该选什么。这是投资策略问题,而这里面其实隐含着你的投资目标回报。比如如果你的目标很高,年化20%、30%,它可以成为一个非常大的难题。但是如果你的目标是平均收益,那么这就会是一个小问题。

1、美联储步入降息周期,对美债形成直接利好。一方面10年期美债收益率回归4%高位,或是比较好的配置窗口,可提前锁定较高的票息,且后续仍具下降空间;另一方面,降息之后,美债收益率往往趋于下行,债券价格上涨,能够带来丰厚的资本利得。美债投资短期可能面临阶段性波动,但长期仍有较高的配置价值。

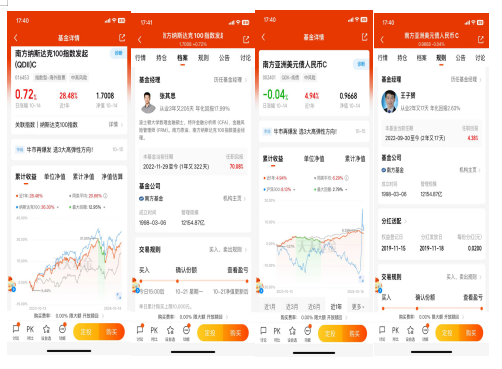

比如南方亚洲美元债人民币C(002401)近一年投资收益4.94%,持仓主要是亚洲美元债。美债市场是一个极其庞大的市场,在全球债券市场中占据主导地位。截至目前,美国国债体量已经超过30万亿美元,美国MBS、投资级信用债都超过10万亿美元,另外新兴市场、高收益率美元债的市场规模也在万亿美元以上。

基金经理王子赟,香港科技大学通信专业硕士,特许金融分析师(CFA)。曾就职于Wavecom无线(后被Sierra Wireless收购)、交银国际、复星集团、深蓝国际投资(香港)、华夏基金(香港),历任软件工程师、金融工程师、投资组合经理、投资部董事。2022年8月加入南方基金,2022年9月30日至今,任南方亚洲美元债基金经理,目前管理规模45.73亿元。

2、随着美国宏观经济预期向好,通胀水平有所下降,美联储在2024年开启降息。降息周期叠加生成式AI产业趋势的共振,作为全球科技行业代表指数的纳斯达克100指数依然可能在后续继续取得良好的业绩表现。

值得一提的是南方纳斯达克100指数发起(QDII)A(016452)/C(016453)成立以来70.49%,近一年投资收益28.75%,主要投资于纳斯达克100指数(NDX.GI),包含了在纳斯达克市场上100家最大且交易最活跃的非金融类美国及国际公司发行的股票,行业以科技为主,涵盖生物技术、消费品、服务和工业等。前十大成份股中,有微软、苹果、特斯拉等全球知名公司。

基金经张其思,波士顿大学数理金融硕士,特许金融分析师(CFA)、金融风险管理师(FRM)。曾就职于美国Charles River Development、Citizens Financial Group,历任固定收益部分析员、资本管理部量化分析师。2017年4月加入南方基金,历任数量化投资部研究员、指数投资部研究员、国际业务部研究员,现在任管理基金4只,管理规模17.43亿元。

南方基金是国内知名的公募基金管理机构之一,目前管理规模12,402.30亿元,已经创立了20多年,经历了市场周期变化和不同情况,积累了专业的产品投资管理经验,风险管理机制严谨,专业的投研平台亦为产品管理运作提供底层支撑。

从过去十多年的经验看,每次买入纳斯达克都是对的,而每次卖出都是错的。目前的问题是短期涨得有点多,对于已经持仓的投资者,如果已经有不错盈利,可以小幅减仓,比如5%-10%;这样既可以增强收益率的安全垫,又可以让利润继续奔跑,理性投资就是应该保持涨跌都舒适。对于打算新入场的投资者,风险点在于可能买在短期高点,调整亏损10%左右也不是不可能。实在忍不住就小幅建仓,小额定投,享受上涨的愉悦,如果遇到大幅调整就继续小幅加仓,还是要控制风险。