5.29-6.02

$浦银稳鑫120天滚动持有中短债A$ $浦银安盛中短债C$ $浦银安盛稳健增利债券A$

债市焦点

5 月制造业 PMI 指数为 48.8%,低于市场预期的 49.5%,较上月回落 0.4 个百分点,连续两个月落于荣枯线以下

随着经济修复斜率持续放缓,市场对稳增长政策尤其是宽财政发力的预期不断升温。

债市走势回顾

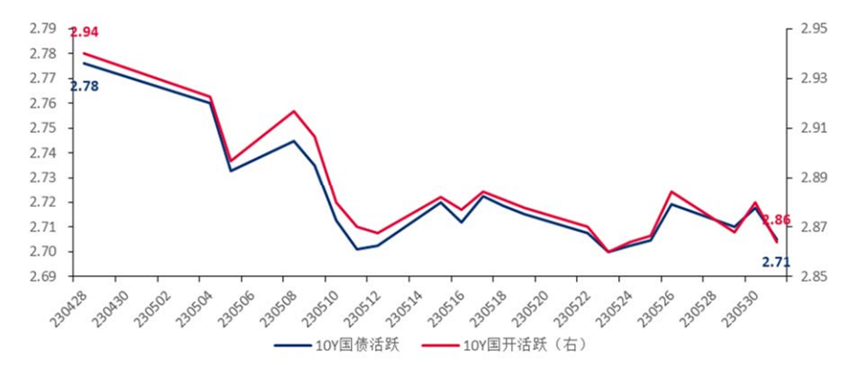

5月债市进一步下行至关键点位,10Y国债活跃券收益率下行7BP至2.71%,10Y 国开活跃券收益率下行8BP至2.86%。五一长假后债市走牛的逻辑得到进一步强化,不及预期的通胀和金融数据、宽松的资金面以及持续下跌的股市共同推动10年国债触及2.70%的关键点位;但随着止盈情绪累积,叠加增量政策预期发酵,债市经历快速下行后做多动能逐步减弱,中下旬整体维持窄幅震荡走势。

图:10Y现券收益率走势

单位:% 数据来源:wind,截至2023.6.2

债市策略

基本面方面

5 月官方制造业 PMI 进一步收缩,表明目前经济仍处于弱复苏的初期阶段,居民就业收入预期不振导致国内总需求持续低迷,本轮去库周期持续的时间大概率长于市场预期,经济从底部回升可能需要更多时间。经济内部结构分化明显,制造业的亮点在于新能源等高端制造和必选消费,服务业景气度边际降温但仍处高位,建筑业施工强度出现明显下滑。整体来看,基本面环境对债市仍偏友好。

政策方面

随着经济修复斜率持续放缓,叠加低基数效应逐步减弱,市场对稳增长政策尤其是宽财政发力的预期不断升温;与此同时,4-5月信贷投放相对疲弱,银行可能在 6 月加快投放节奏进行季末冲量。总体而言,政策保持较强定力的情况下,超预期刺激政策出台概率较低,但市场预期可能波动较大。

流动性方面

弱复苏格局下央行主动收紧的概率较低,但信贷季末冲量可能加大对超储的消耗,进而导致资金面存在边际收紧的压力;此外,当前债市杠杆率处于历史高位,或放大资金面波动对债市的影响。

曲线结构方面

1 年短端收益率位于历史15-20%分位附近,而 10年长端收益率位于历史3%分位以内,收益率曲线相对平坦(国债 10-1 年利差位于历史 56%分位,国开10-1年利差位于历史35%分位,国债 30-10年利差位于历史7%分位)。

后市展望

利率债方面

整体依旧维持经济弱复苏的判断,基本面环境对债市仍偏友好;但随着经济修复斜率持续放缓,叠加低基数效应逐步减弱,稳增长政策预期升温可能阶段性主导债市行情,同时资金面也面临一定不利因素。总体而言,我们对利率整体并不悲观,但短期应保持适度谨慎。后续需要继续保持对高频经济数据以及资金利率波动情况的跟踪。

信用债方面

上周公布5月官方制造业PMI环比回落幅度超市场预期,需求收缩有向中上游传导迹象,经济基本面维持弱修复格局;同时房地产行业在4月进入复苏调整期,前期积压需求释放完毕后,其持续性和回升幅度明显放缓。短期需关注交易拥挤下债券估值性价比下降的同时,政策预期博弈等因素可能形成的冲击。

具体信用债策略方面,城投债因部分网红区域债务舆情发酵,市场对于城投债的风险偏好或,建议回归区域基本面优先,聚焦经济发达区域定位重要性高、有息负债结构合理稳定、偿债压力可控的主体,回避资金平衡能力欠缺的主体,持续观察各地土地出让情况变化;其他关注中短端高等级信用债和银行二级债的相对价值以及偿债安全边际提高的地产央国企的利差收缩机会。

可转债方面

政策预期起,股债短期可能反转。近期出现房地产因城施策宽松预期,虽然无法证伪,但至少体现出市场开始关注底线思维和博弈政策。5月美国非农超预期、债务上限问题基本解决,美元进入高位区域,人民币贬值压力进入极限拐点,也有助于股市反弹。但预计经济修复强度不大,因此还是建议保持主题思维,建议对核心资产和主题性品种进行关注。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind,海通证券。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

#跌惨了 怎么破?#