一、这类基金开始火了

最近一段时间,部分的一级债基火了。我想了一下,这类基金最近开始火起来,主要是几个原因:

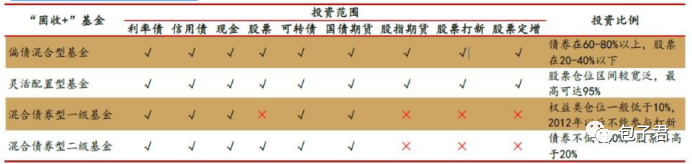

1,一级债基可以配置部分的可转债,一般来说一级债基的中长期收益应该是能够跑赢纯债基金的。

2,一级债基不配置股票,这一波股市回调下来,一级债基整体的表现整体依旧很稳健,不少一级债基整体今年至今仍有正收益。

3,去年可转债市场来了一轮大牛市,配置可转债的一级债基在去年的业绩还可以。后来,可转债整体高估了,优秀的固收+基金经理从去年下半年开始都应该降低可转债的配置了。对比波动稍大些的二级债基或偏债混合型基金,一级债基在投资者眼中开始有点香了。

当然如果这一轮下来回撤大的一级债基,你们就基本不用看了,因为这些基金背后的基金经理可能在风险管理方面需要提升。

说到一级债基,笔者注意到一只不错的产品----华宝宝康债(A:240003;C:007964),这只一级债基近十年来每年均获得正收益,长期业绩稳定,战胜业绩比较基准以及市场同类基金平均。

聊基金,必然要看基金背后的那个人。

这里有必要介绍一下该基金的基金经理李栋梁。

这位固收大佬,人称“固收栋梁”,他于 2010年10月加入华宝基金,先后任债券分析师、基金经理、固收部副总经理等职务,现任混合资产部副总经理。李栋梁在投资中主要采取的是“固收+”投资策略,目前管理着华宝可转债、华宝宝康债等多只绩优债券基金。

李栋梁从2011年06月28日开始管理华宝宝康债券型基金,话说李栋梁管理华宝宝康债券型基金已经超过10年。目前,国内公募基金在任债券基金经理共974人,其中管理同一只产品超过10年的仅有19人,占比不足2%。而,李栋梁便是这2%中的一份子。

二、如何求稳求胜?

李栋梁的投资理念是“有机会多赚钱,没机会少亏钱,做好长期绝对收益,控制回撤”。

这位基金经理一直努力严控回撤做绝对收益,提高投资者的持有体验。李栋梁严控回撤的理念在他管理的基金净值走势上得到了很好的体现。

华宝宝康债A在2021年的收益率为6.83%,超越基准1.6%,且2021年最大回撤仅-0.8%。该基金在2021年能取得6.83%的收益的重要原因之一是配置了部分的可转债。更难能可贵的是,该基金回撤还控制得好。华宝宝康债券回撤较低的一个重要原因就是在可转债整体变得高估的时候,李栋梁果断地降低了可转债的仓位。

其实做好一级债基这类固收+的核心是求稳求胜,追求绝对收益。

在过去5年里,华宝宝康债券净值能稳健向上,背后就是李栋梁能及时确定大类资产、债券投资比例并通过精选个券把握固定投资机遇。

在李栋梁看来,大类资产的动态配置非常重要,它能够解释绝大部分的收益波动,他会通过利率债、信用债、可转债和股票等资产的动态配置来实现绝对收益和控制回撤。

具体来说,利率债方面,通过交易长债、利用久期的变动来获取超额收益;信用债方面,首先要关注信用风险控制,投资应以中高等级品种为主,主要获取票息收益。可转债方面,在控制信用风险的前提下,通过配置安全性高、绝对价格适中、正股具有一定成长性的转债投资比例,以提高组合收益率、控制回撤。

三、想收益走稳,又不想错过反弹?

当前,估计有不少投资者想问:想要收益走稳,又不想错过反弹行情,该怎么投?

做好股债搭配尤为关键!合适的股债配比,使基金兼具稳健性与收益性。例如,华宝安宜六个月持有期(A类:015069,C类015070)这个新发二级债基,它可投资于债券的比例不低于80%,可投资可转债的比例不超过20%,可投资于股票的比例不超过20%。这样的股债配比,使其兼具稳健性与收益性。

这只基金属于中低风险,比较适合长期稳健型投资者。另外,现在监管机构已经很少批固收+产品了,所以这个产品在现阶段还是具备稀缺性的。

谈及接下来的配置思路,李栋梁表示:

1、纯债的配置性价比相比转债以及股票要稍高一些。对于今年的债市,李栋梁认为今年重心要放在票息上,搏资本利得意义不大。

2、会继续关注利率债和信用债的投资机会,并根据对股票市场阶段性、结构性机会的预判,动态调整相应行业和主题类转债品种的配置比例。

3、转债今年以来波动比较大,走势受权益市场的影响比较大。尽管低价转债目前绝对价格处在相对较低的水平,但转债价格仍有下跌的可能,因此在对仓位的控制上要比以前更加灵活。

风险提示:观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。