曲艳丽 | 文

在加入博时基金两年之际,投研老将吴丰树推出了他的第一只基金:博时荣丰回报三年封闭混合(A:009217;C:009218)。

吴丰树的资历颇深,17年间历任中金研究员、华宝基金及华安基金的基金经理,早已成名且有代表作。

在博时这种极其看重体系的大基金里,基金经理风格的融入和磨合是很重要的,所以,吴丰树没有急吼吼的发产品,而是绸缪两年。

吴丰树将如何操刀?博时荣丰为什么要设置三年的封闭期?本文将追溯吴丰树过往的投资记录,推演其一贯的持股风格路径。

1

复利

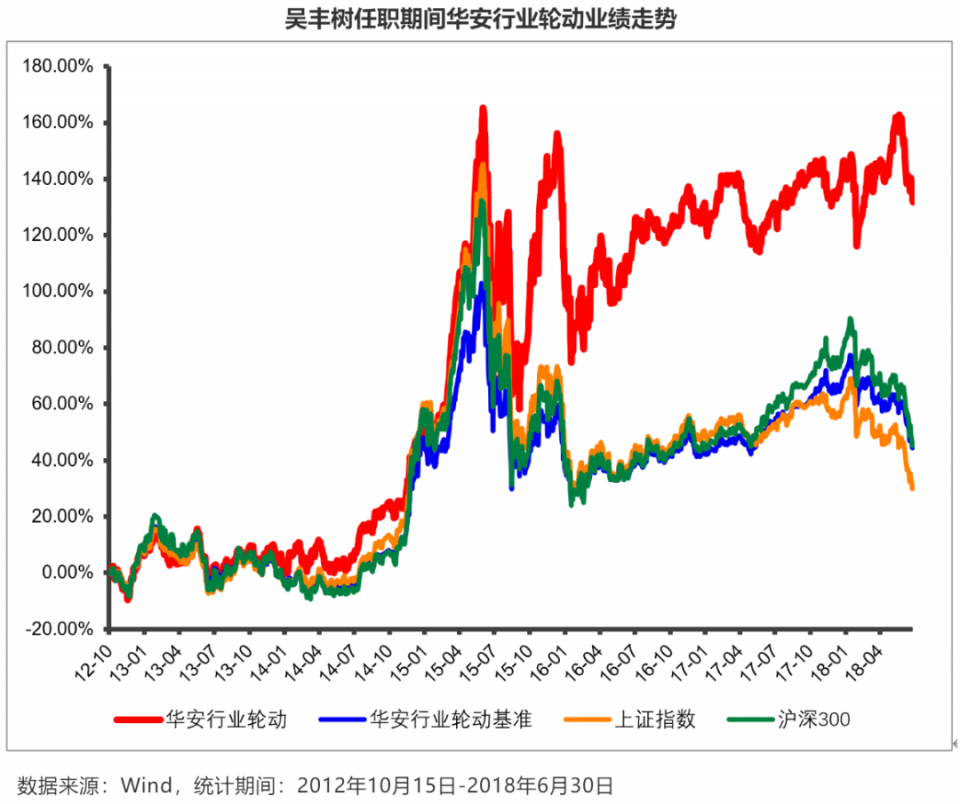

吴丰树掌管时间最长的一只基金,华安行业轮动,自2012年10月到2018年6月,总回报140.36%,年化回报15.81%。

其持仓,透露了吴丰树的偏好:偏好大票、偏好优质行业龙头,较少碰所谓的“黑马股”。

最明显的,在小票横飞的2015年,他也是如此。

在那个年代出身于大卖方和买方,意料之中,吴丰树是价值投资者。

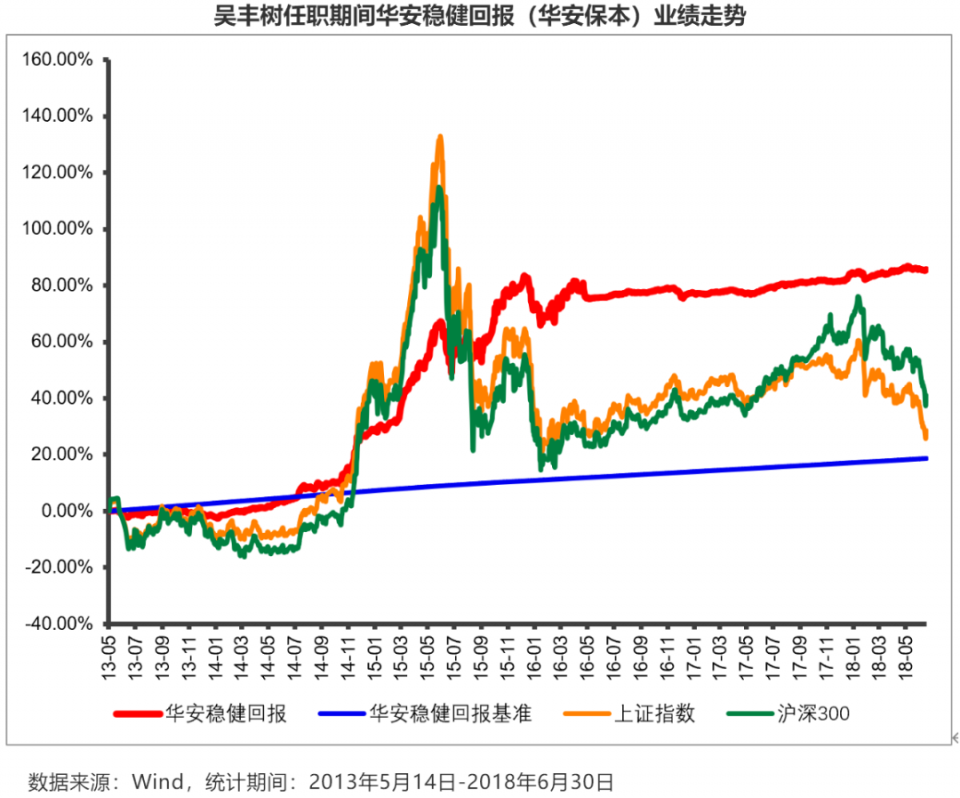

吴丰树掌管的华安保本,当时的一只明星基金,自2013年5月至2018年6月,累计回报85.6%,年化收益12.8%。

在当时的一篇专栏中,吴丰树提及,最重要的经验是“保本但不保守”:首先是绝对收益的原则,严格控制买入成本,保持很强的止损意识,其次是在市场低迷时,敢于逆向投资,分批买入价格显著低于内在价值的股票,且在其价格高估时果断卖出。

他总结过投资基础三要素:复利、变化和胜率。其中的“复利”,就是你买一个股票之前要想清楚,能不能有绝对收益。

“复利是一种绝对收益的思维方式。” 吴丰树称。

在2015年非常极端的市场情形中,吴丰树依然拿着万科、中国平安、广电运通等,没有追逐市场热点,因此回撤相对较小。

这种稳健的投资风格是贯穿他的整个基金经理生涯的。吴丰树总结自己的投资框架:价值投资、精选个股、适度集中。

吴丰树称,投资最简单的法则是,在估值合适甚至低估时,买入一个好公司,“这样的话,短期业绩未必很突出,长期没问题“。

他的方法论是传统而简单的:判断公司的内在价值。在股价(严重)低于公司内在价值时买入,在股价(严重)高于公司价值时卖出。

翻看他过往十几年的报道,对投资的底层认知,没有漂移过,这或许证明,“好公司、买得便宜”,的确是一条可以长期稳定输出的路径。

2

胜率

如果追溯得更远一些,十年前,吴丰树在投资什么?

他真是一个心性比较持续而沉稳的人,风格几乎一致,无论在任何时期,都专注价值投资。

在2008、2009年,他依然坚持的是大金融、大消费、大白马。

吴丰树在各种采访的言语之间,已经暗示了偏好白马的缘由。

他所谓的“复利、变化、胜率”三要素中的“胜率”,意思就是:炒股票不应该追求小胜率高赔率,就像赌博,可持续性较差,而是应该坚持做一个大概率的事情,在不断地变化中寻找相对的确定性。

很多人看重“赔率”,挖到黑马,在一只股票上赚很多倍,这样才显得自己很牛。吴丰树琢磨多年,认为始终应该把“胜率”放在“赔率”之前。

“黑马公司牛市表现可能很好,但是往往风险很高,拉长时间看,收益率也未必真的有竞争力。” 吴丰树在2017年就是这么说的。

3

四季

公开报道显示,在2015年股灾之前,吴丰树果断降低股票持仓。他当时的搭档郑可成评价说,“吴丰树选股能力、择时能力都非常强。”

“(因为)估值的均值回归,是资本市场唯一可能称得上客观存在的规律。” 吴丰树称。

这意味着什么?估值贵得离谱,就应该谨慎;在底部的极低位置,就应该偏乐观,背后靠的还是对股票内在价值的判断。

吴丰树认为,流动性像水,哪里被低估,就会往哪里流。就像标普500指数的中位市盈率在15-16倍左右,一旦超过一到两个标准差,就会出现回归,偏离不会太远。

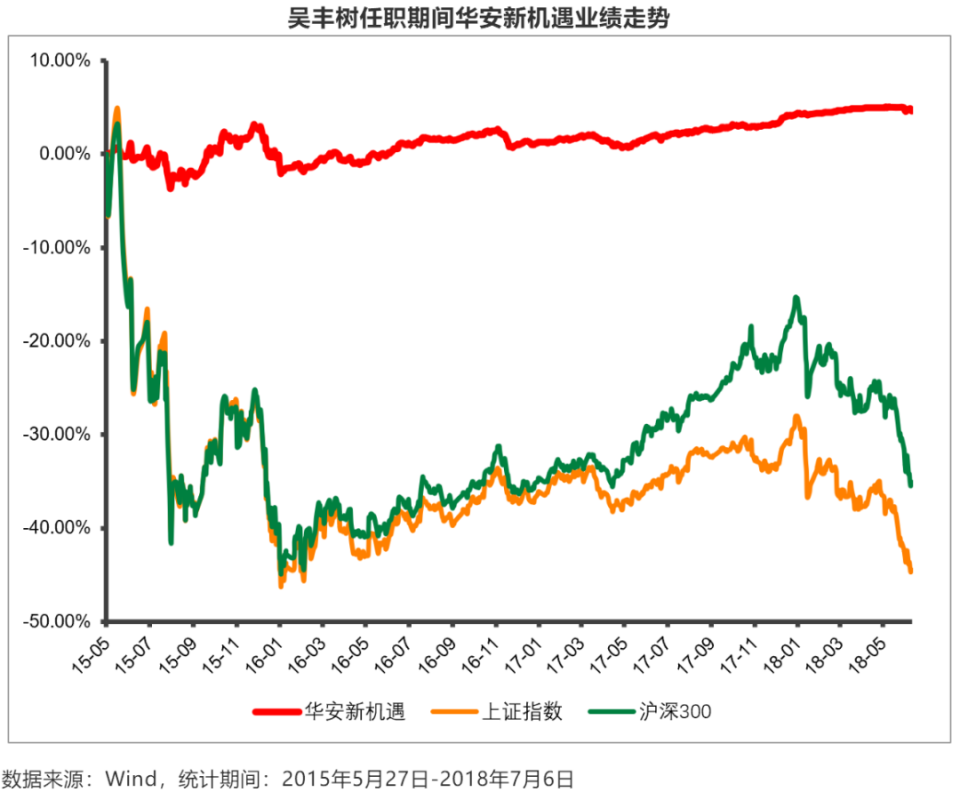

17年间,吴丰树经历多轮牛熊转换。华安新机遇是他发行在高位的一只产品,自2015年5月底至2018年7月初,上证指数从4941点至2747点,跌幅44%,而他的任期回报4.63%。

吴丰树是一个比较少见的自上而下、自下而上相结合的基金经理。

其中,自上而下的视角,就是判断市场到底处于“春夏秋冬”哪个季节,缩小范围。

站在当下,吴丰树对短期市场的判断是“震荡筑底”,对长期市场的判断是“一定会走出慢牛”。

后者判断的理由之一,就是从大类资产配置的角度,沪深300指数的股息率有2.5%,与十年期国债的收益率水平已经相当接近。

4

变化

过去一年多,吴丰树最看好黄金,起先在市场上是非主流的观点。

“黄金在历史上什么阶段表现最好?” 吴丰树称,主要是1930年代、1970年代和2008年金融危机之后,对应的都是实体经济不景气、信用货币超发。

而现在这个阶段,其实很类似,很多发达国家都是低利率甚至负利率状态,实体资本的回报率下降很快。

作为一种很古老的资产,黄金的宏观度量指标很复杂,有时候是利率、汇率,有时候是美元。吴丰树认为不能看单一因素的线性关系,透过现象去看背后的本质,“黄金的本质是货币,而且是全球唯一公认的货币。美元、英镑都只不过是以政府信用和国家的经济状况背书的信用货币。”

这就是所谓的“预期差”,就是在当时看到了市场上大多数人尚未认知到的东西。

“投资中的高胜率、大概率,”吴丰树认为,就是做自己相对擅长、认知超越市场的投资。

这一点,对应于吴丰树“复利、变化、胜率”三要素中的“变化”。

决定股价的因素不胜枚举,吴丰树根据影响周期长短,分为三类:基本面、资金面、情绪面。三者并非简单的线性关系,而是随着时间的推移下不断地发生变化。

而识别、认知、把握这些变化,最关键的一点,就是与市场形成预期差。

吴丰树认为,预期差涉及到两点:市场的预期在哪里、自己的认知又在哪里。短期是信息差,长期是认知差。

5

三年为期

因为要“买得便宜”,所以吴丰树是偏左侧的,可能会埋伏的比较久。

所以,风格决定了,吴丰树是中长线的选手。

2013年5月至2016年5月,华安保本在第一个保本周期内,累计回报75.4%。

或许,这正是博时荣丰三年封闭混合基金(A:009217;C:009218)的由来。

博时荣丰自4月20日开始发行,它是一只灵活配置型基金,在封闭运作期内,投资股票资产占基金资产的比例为10%—100%。

且在仓位上做了更多的限制。当沪深300指数估值过高,超过过去十年最高10%的仓位、且基本面有变差趋势时,股票仓位控制在10-55%。反之,若估值过低、基本面有好转趋势,股票仓位保持在55-100%。

总而言之,整体策略是偏稳健而长期的。

吴丰树是一个中长线思维的、风格极其稳定的基金经理,价值投资而不追逐趋势。博时荣丰所释放的理念,与其风格恰恰是一致的。