14世纪英国逻辑学家奥卡姆提出过一个原理,如无必要,勿增实体。这个原理被称之为奥卡姆剃刀原理,又称“简单有效原理”。

奥卡姆认为事情应该从复杂变得简单,如果解决一个问题的方法有很多种,应该选择最简单的那种,这个原理在很多领域得到应用和丰富。

比如投资领域。资本市场是庞杂的,身处其中需要对各种有效、无效的信息进行甄别,并根据这些筛选出来的信息进行交易,中间还得克制各种人性和情绪的扰动。

因而传奇投资大师彼得林奇在《战胜华尔街》中提出:“定投大道至简,充满智慧。”漫长的季节里,定投这把投资界的“奥卡姆剃刀”被更多投资者所认知、所选择。

不过有些时候,为“微笑”持续投入的理想很丰满,但是“右半边脸”迟迟画不出来的现实却略显骨感,掐指一算,或有两三年之久。

定投的道理听了那么多,为什么依然过着亏钱的人生……漫长的复杂里,简单究竟能不能有效?

1、奥卡姆剃刀也失效了?

基金定投的原理是通过长期分次投入来摊低平均成本,但要注意的是基金定投≠稳赚不赔,市场潮汐起伏,定投并非100%能赚钱,就算是具备多年定投经验的投资老手,也几乎都经历过浮亏的状态。从浮亏到利润回正的过程,就是我们熟知的“微笑曲线”。

当然,同样是定投操作,开始的时机不佳,的确可能经历一段时期的阵痛。

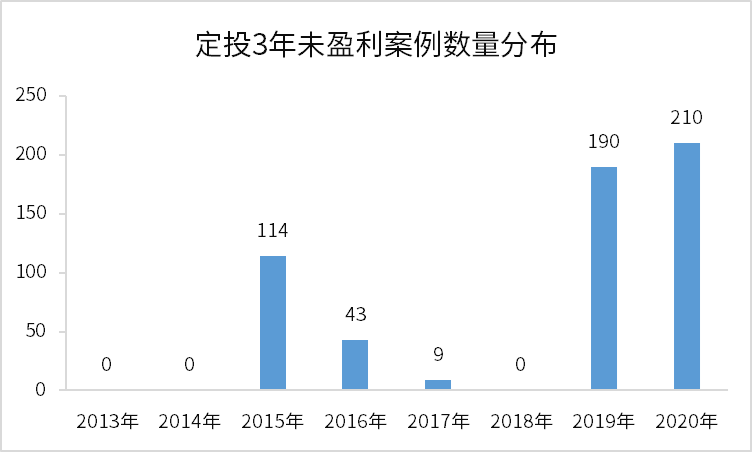

我们通过回测发现,在过去十年间,任意一天开启按月定额定投沪深300指数,并坚持3年,在可获得的1912组定投结果中,发生亏损的共有566组,占比为29.6%。也就是说,有不到1/3的可能性是,坚持定投三年,但仍然没有赚钱,就如同当下的你我 ↓。

从数据来看,如果从3年前入场每个月等额定投沪深300指数1000元,跟随本轮市场颠簸到现在,虽然相比单笔投资已经有所减亏,但仍然面临-18%的亏损。

(来源:Wind,以沪深300指数为模拟定投对象,定投时间区间2020年11月2日~2023年11月2日,算法:根据计算周期(按日)在所选时间段内拆分出n个区间,年化收益率=[(1+当期收益率)^(365/计算周期天数)-1]*100%,历史数据不预示未来表现,不代表投资建议。)

回眸往昔,如下图所示,过往那些年份里亏损案例出现的时间非常集中,分别是经历了“疯牛”后退潮的2015-2016年以及内外因素交织、“困住”了不少新基民的2019-2020年。

(来源:Wind,以沪深300指数为模拟定投对象,在2013年1月4日至2020年11月16日期间,每个交易日起开启按月定额定投沪深300指数(每20个交易日买入固定金额),并持续3年。历史数据不预示未来表现,不代表投资建议。)

15年的“疯牛”行情的尾声犹如烈火烹油,沪指一度站上了近十年的顶峰5178点,随着潮水退去,市场也迎来了剧烈的调整,在此期间沪深300指数最大回撤达到47.6%。

相比之下,这轮始于2021年的震荡下跌更类似于“钝刀割肉”,市场经历了“核心资产”的抱团瓦解、市场整体的震荡回落以及牛市的苦等不来,在此期间沪深300指数最大回撤达到41.8%。

(来源:Wind)

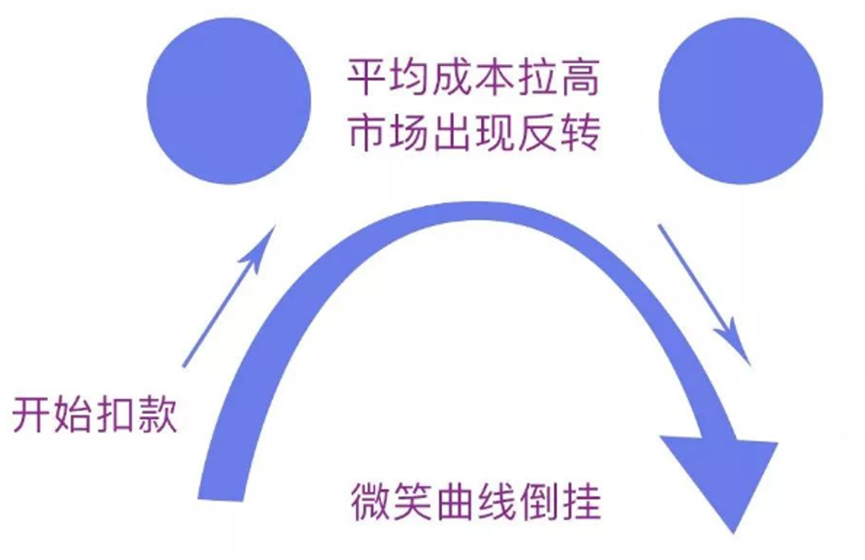

这两波的共同点是:市场从牛到熊,经历了大涨之后的大跌,投资者要么高位入场,要么没有及时止盈,导致定投出现了“倒微笑曲线”。

所谓的“倒微笑曲线”,大致的情形就是在市场上行期开启定投,在高点不断增加投入、提高成本,之后市场迅速下跌,导致定投出现亏损,与微笑曲线正好相反。

——那么,如果经历了类似的情况,还能有盈利回本的希望吗?我们还是从历史数据中找找答案。

当基金净值一路下跌、坚持定投三年都没有赚钱,你会感到绝望吗?会开始质疑定投的有效性吗?对于身处期间的基民而言,答案是显而易见的。

然而,我们对2015-2017年出现的166个“定投三年未盈利”的案例进行跟踪后发现:

如果再坚持定投1年,定投总收益率扭亏为盈的比例可达100%。

在第4年末,坚持定投案例的平均总收益率为12%。

(来源:Wind,以沪深300指数为模拟定投对象,在2013年1月4日至2020年11月16日期间,每个交易日起开启按月定额定投沪深300指数(每20个交易日买入固定金额),并持续3年。选取2015-2017年期间定投3年总收益率为负数的166个数据,继续按月定额定投12期,观察总收益率。总收益率为正的个数占全部案例的比例即为扭亏为盈的比例。历史数据不预示未来表现,不代表投资建议。)

这也告诉我们,如果因为一时的“倒微笑曲线”就放弃定投,可能也会错过后续市场再度上涨的行情。A股总是这样,并不缺少跌宕起伏的剧情,缺的正是那颗守得云开见月明的心。

2、简单究竟能否有效?

道理我们可能都懂,但对于许多投资者来说,这样的情况仍然让他们感到非常焦虑,尤其是在碰到连续下跌的行情,该止损还是继续定投?

要回答这个问题,我们需要厘清定投的核心理念——以更低的成本获取更多的份额,然后在市场的微笑曲线进入后半段时,力争获取丰厚的回报。

因此,当定投出现亏损时,我们不应该马上就武断地止损,而是要先审视整体环境,可以拿手里的基金跟市场大盘的涨跌幅做一个对比:

如果持仓表现得相对抗跌,相当于定投可能已经帮我们规避了一部分风险。在这种情况下,坚持定投并耐心等待可能是更明智的选择。

如果基金跌幅大大超过了大盘、同类产品和业绩基准,那投资者可以进一步观察其基本面是否存在问题,基金的投资方向是否发生变化,投资风格是否“漂移”,基金经理是否有变更等等。

如果综合判断之后,基金的基本面确实已经发生了较大变化,那么可以考虑转换止损;如果基金本身波动比较大,而且基金经理是你比较熟悉和信任的情况,又或者投资的品种属于长期有望向上的宽基指数基金,则可以多观察一段时间,静候时间的馈赠。

因为,在“低谷期”随意终止定投计划,反而会折损长期收益。

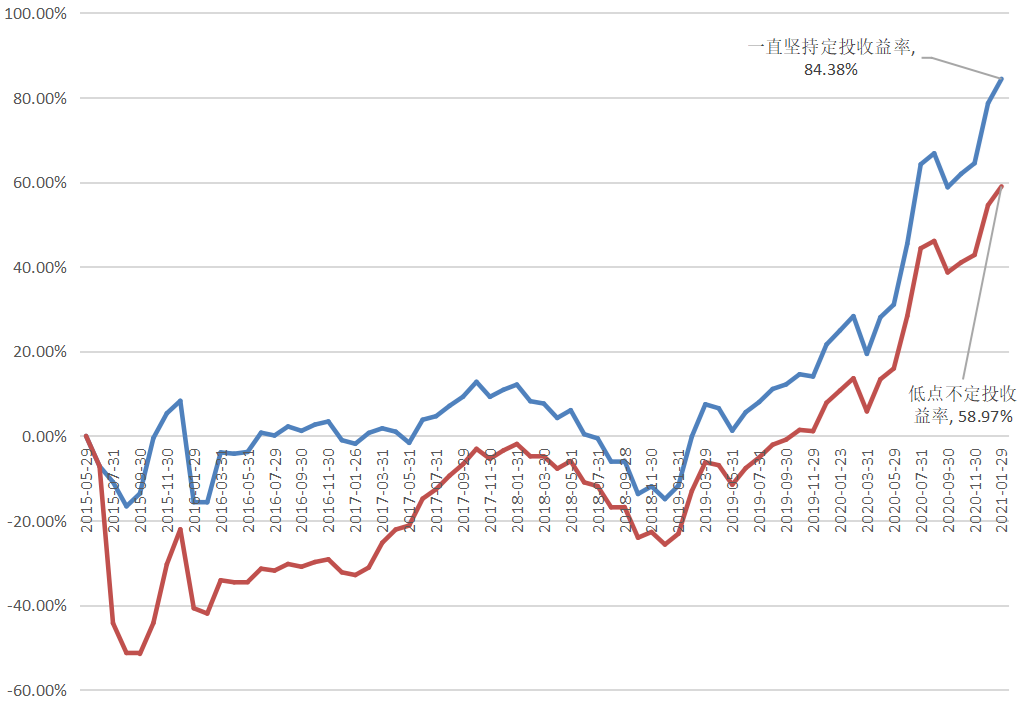

我们以定投万得偏股混合型基金指数为例。

从2015年5月至2021年1月这5年多的时间里,该指数经历了一轮较为完整的定投微笑曲线,但期间也有不少波折,需要历经三次较为难熬的市场底部:2015年7月-2015年10月、2016年1月-2017年2月、2018年4月-2019年6月。

万得偏股混合型基金指数走势

数据来源:Wind,统计区间:2015.5.29至2021.1.29,指数历史业绩不预示未来表现,不构成投资建议。

假设现在有两套定投方案:

在此期间一直坚持月末定投1000元,不停止、不间断;

在前述三个低谷时间段中止定投,待市场反转后再恢复定投。

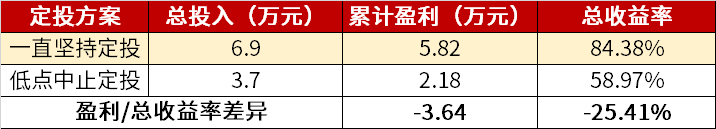

偏股混合型基金指数:一直坚持定投VS低点不定投

计算结果显示:

数据来源:根据Wind进行计算,统计区间:2015.5.29-2022.1.29,定投日:每月月末;以偏股混合型基金指数为模拟定投标的;忽略费用,每月定投m元,定投收益公式:R=【(m/x1+m/x2+……m/xn)*Xt – b】/b =【(m/x1+m/x2+……m/xn)*Xt】/b–1;(R=累计收益率,m=当月定投金额,x=买入价,n=定投次数,Xt=赎回日成交价,b=成本);其中,“一直坚持定投”每月定投金额均为1000元;“低点中止定投”在以下月份——2015年7月至2015年10月、2016年1月至2017年2月、2018年4月至2019年6月,定投金额为0元,其他月份定投金额为1000元。此数据为历史模拟收益率,模拟收益不代表历史的真实收益,也不代表未来的预期收益。

如上图所示,在低谷时期中止定投,待市场反弹企稳后再恢复定投,定投的收益反而会打折扣。

背后的原因在于,一方面,在一个长期的定投过程中,获胜的关键其实是“低处买入的廉价份额”,试图通过终止定投来避开下跌区间,实际上也是错过了定投加仓时机。如果只在高位时买入,低位时停止,那成本就很难降下来,自然破坏了基金定投的原理。

另一方面,“收益=本金*收益率”,定投的绝对收益不仅与收益率有关,还与投入的本金多少有关。低谷时期中止定投,定投积累的份额减少、投入的本金减少,当微笑曲线右半边扬起的时候,获得的累计盈利金额也相对较少。

关于投资,它的本质就是三件事,通过研究寻找价值,通过跟踪发现价格,然后就是耐心等待。

定投这把投资界的“奥卡姆剃刀”,似乎并不是那种能激起人兴致的投资方式,但A股市场用30多年的时间证明了,“细水长流”可能不一定是唯一有效的方式,但很可能是能走得更远的方式。

当下,我们已经依次见证了A股的经济底、政策底、盈利底、估值底、情绪底,“五重底”之后,情绪的弹簧已经随时准备向均值暴力反弹,并且必然会在这一过程中,将积蓄的动能悉数奉还。

坚持定投的一路上景观会不断变化,向前跨进,就看到与初始不同的景观,再上前去,又是另一番新的气象。

通用版风提

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。