不知不觉,首批浮动费率基金成立陆续满3年了。

这3年间,A股经历了2020年的上涨,2021年的风格分化,2022年的震荡,沪指却依旧在3000点左右徘徊。反观6只首批浮动费率基金,都获得了正收益。

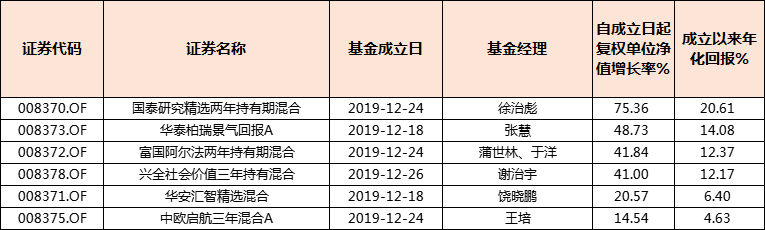

数据来源:Choice,截至20221221

不过,只有国泰研究精选两年持有期混合成立至今的收益率超过50%,年化回报超过20%。近一步从各年度业绩看,6只基金在2020年都有大幅的上涨,但进入2021年、2022年,差距就拉开了。尤其在今年,也只有国泰研究精选两年持有期混合跌幅在10%以内。

来源:Choice,年内业绩截至12月21日

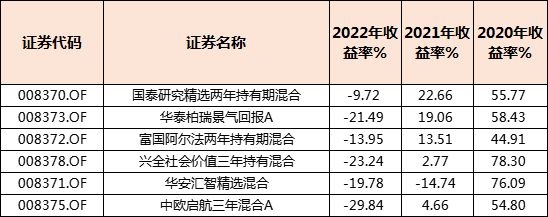

下图是国泰研究精选两年持有期混合成立以来的单位净值走势,能够看出该基金在2020年的公募牛年一路高歌,到了2021年则是震荡上行,2022年Q1在泥沙俱下中净值难免有所回撤,但当市场迎来转机,净值持续修复,最终走出,且创出新高。

从基金的净值走势,也能看出基金经理徐治彪管理的高明。

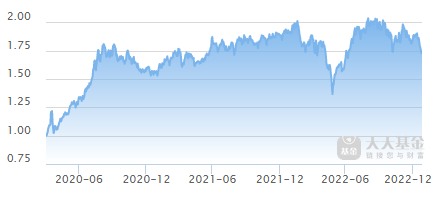

作为一只偏股混合型基金,国泰研究精选两年持有期混合一直保持高仓位,使得该基金能在瞬息多变的市场中及时跟上节奏。

来源:基金定期报告

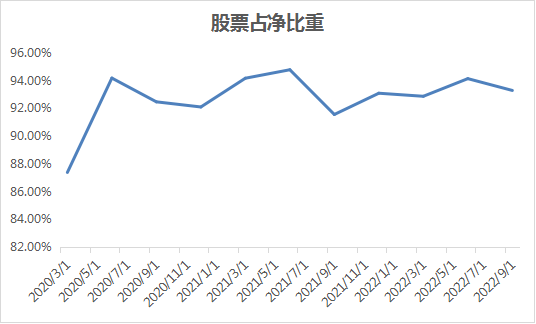

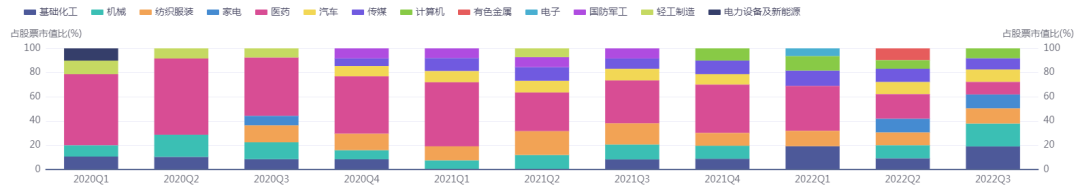

行业配置上,从以医药为主,辅以基础化工、机械、纺织服装等多行业,再到今年Q2、Q3的多行业均衡分布。

在国泰研究精选两年持有期混合这只基金上,徐治彪真正做到了从医药外拓的全行业均衡投资,最终的业绩上,也证明他得很成功。

来源:iFinD,行业分类中信一级行业

对于徐治彪,相信大家不陌生,江湖人称“彪哥”,很健谈,很有想法,很有能力。

他明明本科阶段学习的医药,后做医药研究员,管理国泰大健康这么对专业的产品,可他却不走寻常路。

2020年市场主流医药基金扎堆买入的医药标的,比如眼科、牙科、CXO等,国泰大健康统统不配置,因为不符合徐治彪的标准。

一方面,他的投资以自下而上为主,即“分母定买卖,分子定方向”。

简单来说,分母即估值或者说市场风险偏好,决定能不能买;分子便代表企业的基本面,决定买什么。

在实际操作中,徐治彪经常通过股债比(股息率除以国债收益率)等指标来观测市场所处的位置。

他说过,“市场的股债比通常在0.4~0.9之间。从历史经验看,这一指标屡试不爽,它如果到了0.9,你砸锅卖铁也要all in,到了0.4左右就可以选择清仓。”

今年4月时,股债比到了0.85左右。

4月26日他连夜为投资者写了一封名为《至暗时刻,一名成长股的基金经理有话想说》的信,详实的阐述了市场为什么会下跌,怎么应对,看好的几个赛道,给持有人一颗定心丸。

徐治彪在信中告诉持有人,“我们的优势在于长期选股,阶段性大幅跑输时往往对应买入机会,因为这些优质成长股现在是极度的便宜。”

4月27日,A股在跌至2863.65点后开始触底反弹,而徐治彪坚定看好的成长股更是担当反弹急先锋。另一方面,强调“盈亏同源”。

他认为,做投资风险是第一位的,第二位才是投资收益。

徐治彪认为,

“做投资一定要相信常识。产业常识决定了利润中枢,而金融常识决定了估值中枢。把这两个常识相乘,就得到公司市值的天花板。

在保持长期高仓位运作之际,国泰研究精选两年持有期混合的组合的集中度较高,前十大重仓基本能占到70%左右。

这样高仓位、高集中度的组合,要想平衡收益和波动,徐治彪一是始终强调均衡,行业要分散;二是个股的集中度可能随着规模上升。

正如徐治彪所说,长期看基金的收益来源,只有均衡配置才能持久。

选基金经理也是,只有基金经理经历牛熊,充分证明了框架的可持续性,才值得长期投资。

而徐治彪于2015年8月开始担任公募基金经理,7年多的时间,在一次次的市场考验中,他磨炼自己、证明自己,于磨砺中愈挫愈勇,保持乐观,创造不朽成绩。

风险提示

市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。