今年四月中旬至上周五,在A股市场的“一山放过一山拦”中,半导体指数最大回撤近30%,再往前看,指数自21年7月的高点至今已回调超40%,再度回到近三年最低位附近,回调周期已超两年。(数据来源:Wind)

对于A股的芯片半导体板块而言,这是一场比预期更久的寒冬,无论是下跌幅度、下跌时间都已经超过了过去十轮半导体下行周期的历史平均。

但在本周芯片半导体接连收出的四根阳线中,我们影影绰绰看到,这个站在周期、成长双重底部拐点下的板块,正在穿过旧周期的冬天,一步步向我们走来。(数据来源:Wind)

微雨夜来过

芯片半导体为何底部起势?

底部的蛰伏并非全然坏事,因为行情的点燃时常只需一个契机,这次的契机便是一则消息 ↓ 。

消息面上,8月29日,华为Mate 60 Pro先锋计划预售正式上线,突然开售,在华为手机的发布历史上没有先例,时间节点提前,带来较高关注。

Mate 60 Pro的三大亮点激发市场情绪:

亮点一:它是全世界第一款支持卫星通话的手机,也接入了盘古人工智能大模型,在没有地面网络信号的情况下,也可以拨打、接听卫星电话。

亮点二:这款机蜂窝网络测速的上下行速度已经达到 水平。表明目前国内供应链在射频滤波器方面有所突破,产业链或已实现完全去美化。

仔细思索,本次重磅产品的发售,并非仅仅短期的消息面提振,或对半导体的国产替代和消费电子需求创造构成重要利好。

其一是消费电子需求的创造。

2021年以来,以智能手机为代表的消费电子终端产品出货量持续疲软,亟待新产品催化。Mate 60 Pro的发布,是华为近几年取得的重大突破,极大地提振了国内消费者信心,或将带动华为手机全线产品的销售。

据上海证券报报道,华为Mate60系列首批备货量达数百万台,远超前期产品,华为手机出货量目标也从年初的3000万上调至4000万部,提振智能手机行业需求。

其二是加强了国产替代的信心。

2020年8月,华为领先全球的麒麟系列芯片因美国制裁无法进行代工生产,国产芯片制造端出现产业瓶颈,使得国产芯片业务发展缓慢。若华为最终证实确能实现5G通信及自研高端芯片,将会极大提高了市场对芯片自主可控的预期。

在华为Mate 60系列的宣传片中,出现了知名的“雅鲁藏布江大拐弯”,这似乎在表达:蛰伏1500多天后,属于华为手机的一次大转折终于到来,找回了失去的四年,同时这也是我国自主可控进程的向前一步。

微微细雨夜间悄然来过,春草在不知不觉中萌生。

周期与成长

半导体产业的双重属性

在春天来临前,是一场漫长的寒冬,芯片半导体经历了什么呢?当下我们究竟处于什么位置?想要做出更理性的分析,就要从半导体行业的研究框架说起。

从行业属性来讲,半导体产业兼具周期性和成长性,但在不同阶段着重表现出的特点不一样,对于投资来说,需要把握不同阶段的主导因素是周期还是成长。

先说周期性。

虽然科技属性爆满,但芯片半导体行业被认为是一个周期性行业。半导体作为现代科技的支柱型产业,伴随着全球经济的波动往往呈现一定的周期性。

周期性主要来源于需求端、供给端和库存:

从需求端看,半导体下游需求是整个宏观经济,受宏观周期的影响;

从供给端看,半导体是重资产行业,晶圆厂投入会比较大,而产能扩充有时滞,会导致阶段性供需错配,这是周期的一个重要来源;

从库存角度,芯片到最终下游之间有很多环节,每个环节都会有库存,而信息不对称会放大库存周期。

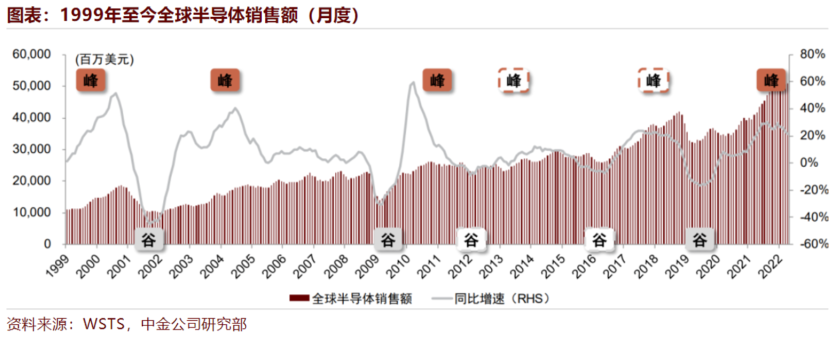

近20年来,全球半导体行业销售额总是在波峰和波谷之间循环往复,每隔4-5年就会经历一轮周期,从谷到峰的上行周期通常1-3年,从峰到谷的下行周期通常1-2年。(来源:中金公司)

去年下半年开始,全球芯片行业进入周期下行阶段,除了工业、汽车电子等领域景气度相对坚挺,而消费电子行业作为半导体的重要下游整体承压,消费类芯片开始供过于求,多家海外芯片大厂都下调了业绩指引。

背后的原因主要是

欧美通胀、俄乌战争对海外经济的影响,疫情对国内经济的影响;

智能手机、PC、平板等智能终端出货量在2022年出现较大幅度下滑;

前期缺货涨价导致的供应链库存累积。

从投资角度来看,在周期上行和下行阶段,半导体板块整体会经历“戴维斯双击”和“戴维斯双杀”。

再看成长性。

我国的半导体投资除了受全球周期性的影响外,还取决于自身的产业进程。在科技创新周期与国产替代周期共振下,具备自身的成长性,因此其弹性也更强。

成长性的来源

一是创新突破,关注点在于能否通过技术的进步和创新带来的需求结构的提升,比如4G、5G、智能手机、智能电车等等。

二是国产替代,是国内半导体产业最主要矛盾和未来增长的核心驱动力。

也就是说,即便是在全球半导体产业整体处于库存周期的下行通道中,创新周期的分化阶段以及国产替代的放量期,在不同环节具备分化的成长性,结构性机会也有望持续涌现。

举例来说↓

2019年,在全球半导体周期处于谷底之际,由于中美间贸易摩擦的爆发,华为、中芯等公司陆续受到美国不公正的制裁,国产半导体在政策和资金层面扶持力度加大,国产替代加速推进,国证芯片指数走出了一年大涨118%的大牛市行情。(来源:Wind,以上不构成个股推荐)

同样是在2019年,创新突破也催化了半导体板块的行情,当时半导体板块很热的就是TWS耳机,是一种很小的蓝牙耳机。全新的创新和需求带来了大家预期上的爆发式增长,进一步强化了半导体的行情表现。虽然更多的是聚焦在设计环节,但是它对于整个产业链、制造、设备材料都有所带动。

寒尽觉春生

双重底部拐点,如何理解?

半导体行业具有明显的周期与成长属性,两者当前均处于底部拐点附近。

一是周期见底。

从下行时长的角度来看。

回顾全球半导体的近三轮周期,行业触底的过程一般需要3-6个季度。本轮半导体周期的高峰大致出现在2022年2季度。

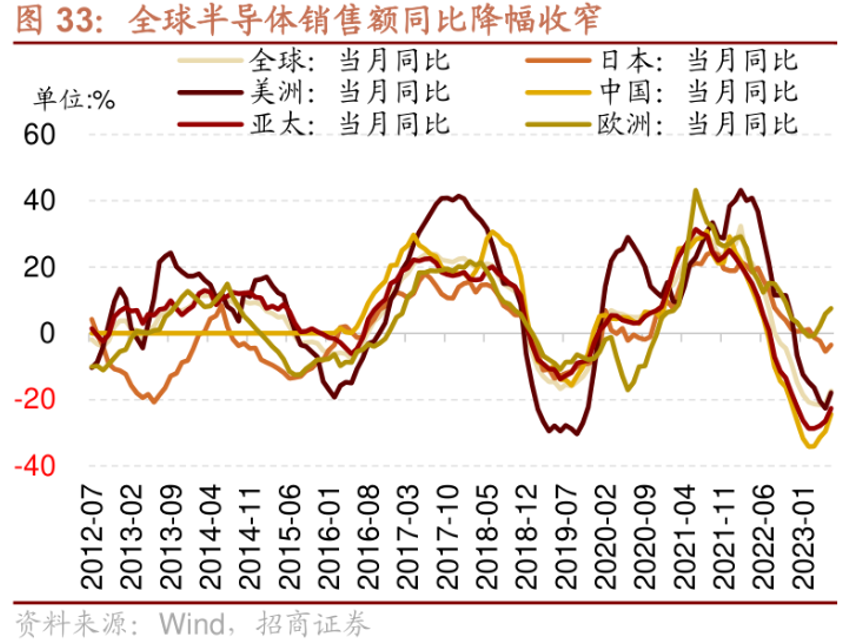

按照以往的历史规律,行业最早有望在今年下半年确认触底,逐步开启新一轮上升周期。可以看到,当前全球半导体销售额下降幅度已经放缓,行业周期拐点或逐步出现。(来源:招商证券)

从宏观经济和上市企业业绩的角度来看。

半导体销量与国内经济、全球经济高度相关,国内经济体感最差时候逐步过去,海外需求也有望在下半年触底,半导体设计和IDM公司逐步跟随宏观经济复苏恢复增长。

从国证芯片指数(980017.SZ)前十大重仓股的一致预测来看,市场对23年下半年业绩表现赋予高增长预期。多数企业一致预测营业收入及净利润同比翻红,市场预期23年度业绩表现将相比22年度显著增长。(数据来源:Wind)

纵观历史,在半导体产业上行周期,相关板块具备巨大的超额收益。统计了2010年初到2021年底12年间全球半导体的代表性指数,基本走出了12年接近12倍的收益率,同期标普指数大概5倍,半导体显著跑赢大盘指数。(数据来源:Wind)

投资者需要注意的是,市场反应速度往往快于行业本身。以费城半导体指数为例,在周期反转的过程中,指数往往领先基本面数个月提前见底。

二是成长向上。

一方面,国产替代进行时,半导体国产替代的逻辑基本已成为市场共识。华为等企业在国内产业链关键环节(设备、材料、制造、封测)核心龙头公司持续进行攻坚,进行研发投入,如我们所见,研发成果正在逐步落地 ,当前突破性产品发布,情绪与基本面有望双升,带来向上拐点。

另一方面,AI推动超级创新周期,国产AI芯片也将迎来发展机遇。人工智能算法与应用效果、效率与核心计算芯片的计算能力密切相关。当前以深度学习为代表的人工智能技术对于底层芯片计算能力的需求一直在飞速增长,增速已经大幅超过了摩尔定律的速度,半导体芯片+AI生态逐渐清晰。

再审视,股价上,年初至今半导体各细分方向涨幅在TMT中垫底,半导体指数今年进一步下跌11%;估值上,处于近5年以来9.4%分位数。

与费半相比,历次A股半导体股价底部,A股半导体/费半股价比价基本处于其均值-1倍标准,亦处于底部。(数据来源:Wind)

从周期属性和成长属性分别来看,两者当前均处于底部拐点附近,对于芯片半导体这样容易大起大落的板块,在风险偏好匹配的大原则下,在左侧适度布局,反而可能带来具有爆发力的超额收益。

每于寒尽觉春生。对于这样一个站在周期、成长双重底部拐点下的板块,我们心态反而从容,走出重重黑暗,负担将会变成礼物。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。