2023年作为A股市场的“布局之年”,吸引了不少投资者在其中耕耘不缀,那么在经历了第一波修复后的股市歇脚期,当下的布局机会如何看待?

1、周期视角,现在有多适合播种?

论及播种良机,“抬头看天”的重要性往往更加重要,因而我们诉诸周期,从三大周期的角度来看,立足中长期,当前再次来到了布局权益市场的窗口期。

经济周期——从复常走向温和复苏

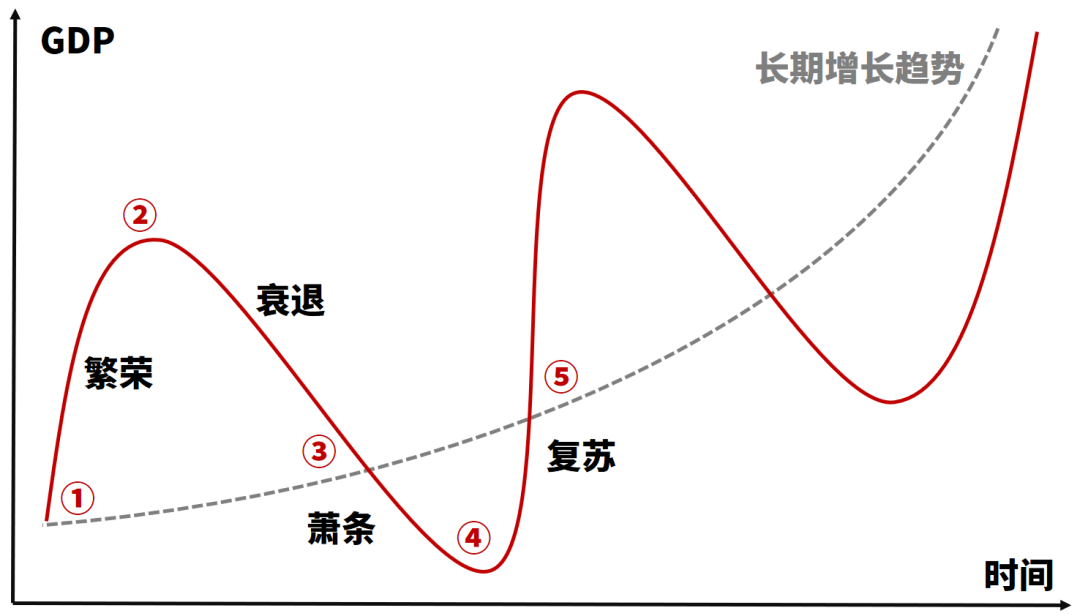

宏观经济学将经济周期定义为:经济活动沿着经济发展的总体趋势所经历的有规律的扩张和收缩。

从到是萧条期,也是经济活动水平最低的时期,此时市场一片悲观甚至失去信心,总需求不断下降,大量企业面临经营困难,失业率上升。

挺过的谷底之后,从到开始进入复苏期,生产和销售开始恢复,企业经营重拾生机、盈利回暖,就业率回升,经济随之走向新一轮繁荣。

在复苏预期先行的行情演绎后,由于1-2 月经济数据受“春节效应”和“疫后复常”等因素干扰,能够提供的增量利多信号相对有限,基本面修复力度的分歧压制了近期股指的回升。

但是经济总会在“繁荣、衰退、萧条和复苏”中循环往复,经济复苏是2023年的核心逻辑并未打破,从库存周期的位置来看,走向复苏乃大势所趋。

工业企业的库存周期通常可以用来判断国内经济的景气度,当库存周期由主动去库向被动去库切换,需求得到恢复,往往对应经济逐步复苏。

以工业企业营业收入累计同比和产成品存货同比划分库存周期,当前国内正处于主动去库末期。

本轮库存周期自2020年10月启动,考虑到库存周期大致在3-4年左右,本轮周期最早有望于2023年上半年见底。(来源:兴业证券)

资料来源:iFind,兴业证券经济与金融研究院整理

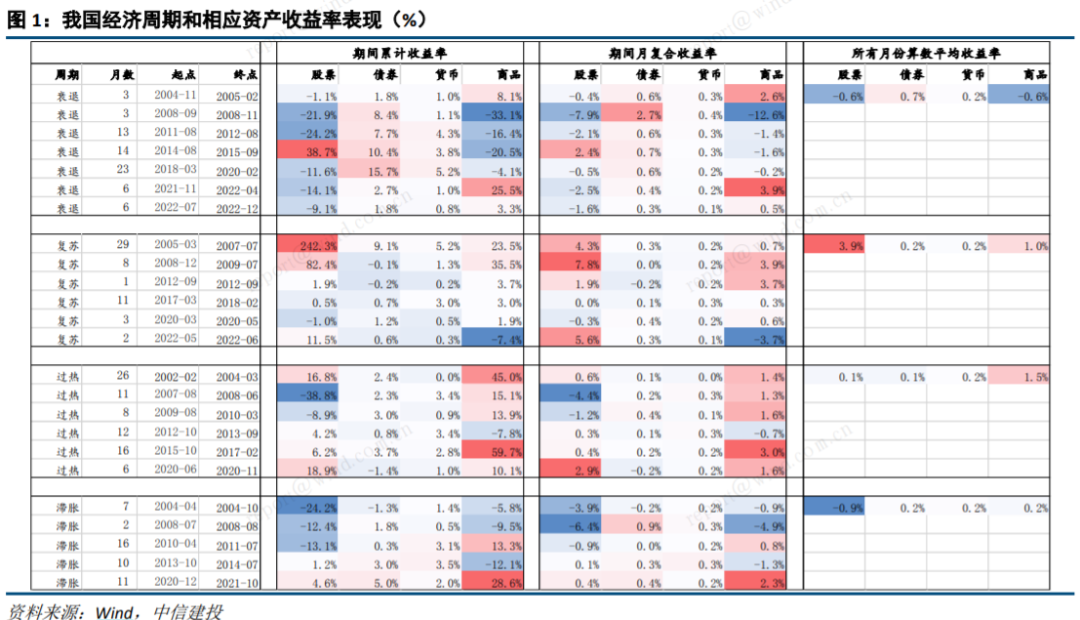

在历次中国经济复苏阶段,A股权益资产无论是期间累计收益率还是期间月复合收益率相比其他阶段都有明显的优势,是最值得配置的大类资产,2023年经济的温和复苏将为A股提供有利的经济条件。

资料来源:iFind,中信建投

股市周期——逐浪上行中的牛回头

A股每一轮熊牛转折后,市场的上涨通常都可以分为三个阶段:

第一个阶段是交易预期,上涨的动力是估值修复,是在修复之前的熊市中被过度交易的悲观情绪;

第二个阶段是交易现实,上涨的动力来自预期的验证,基本面的见底回升助推行情再上台阶;

第三个阶段开始交易未来的利好,行情时常也就进入了泡沫状态。

目前来看,随着市场从去年极低估值区间逐步抬升,指数向上修复时间达到3个月,主要宽基指数相较于去年11月初显著低估的状态已经出现了明显修复。

以估值修复为特征的第一阶段反弹可能来到了尾声,在部分资金获利回吐的压力下,容易受到情绪层面的影响而出现较大波动。

目前市场处于政策预期向基本面实质改善的过渡阶段,待经济数据和政策层面的增量利多信号出现后,预期的验证将成为上涨的动力,助推行情再上台阶。

因而当下的市场波动我们称之为“逐浪上行中的牛回头”,调整期带来布局机会。

回报周期——位于向上修复区间

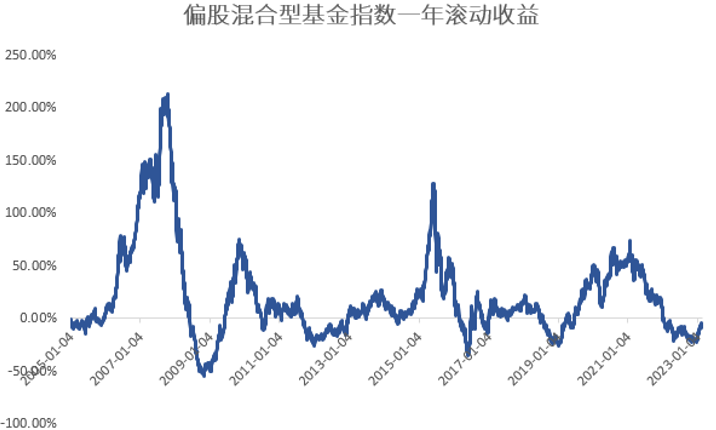

用万得偏股混合型基金指数的收益表现来反映A股资产的回报周期,会发现当前偏股混合型基金过去一年滚动收益为-7.07%,这与2005年、2012年、2016年以及2019年期间的很多时刻相似。(数据来源:iFind,测算指数为万得偏股混合型基金指数885001.WI,不考虑手续费等)

我们选取了这些年间过去一年滚动收益与当前类似的时点进行测算,发现在这样的时点持有偏股混合型基金,一年后的平均收益达到12.65%,两年后的平均收益达到89.87%,坚持持有至今的平均收益率高达338.26%。(数据来源:iFind,过往业绩不预示未来表现)

数据来源:iFind,测算指数为万得偏股混合型基金指数885001.WI其中“-”为持有时间不足无有效数据,过往业绩不预示未来表现

从这个角度看,我们位于权益资产回报大周期向上的区间内,长期信心理应充足,值得怀抱期待。

2、布局之年,种子如何播撒?

【估值维度】

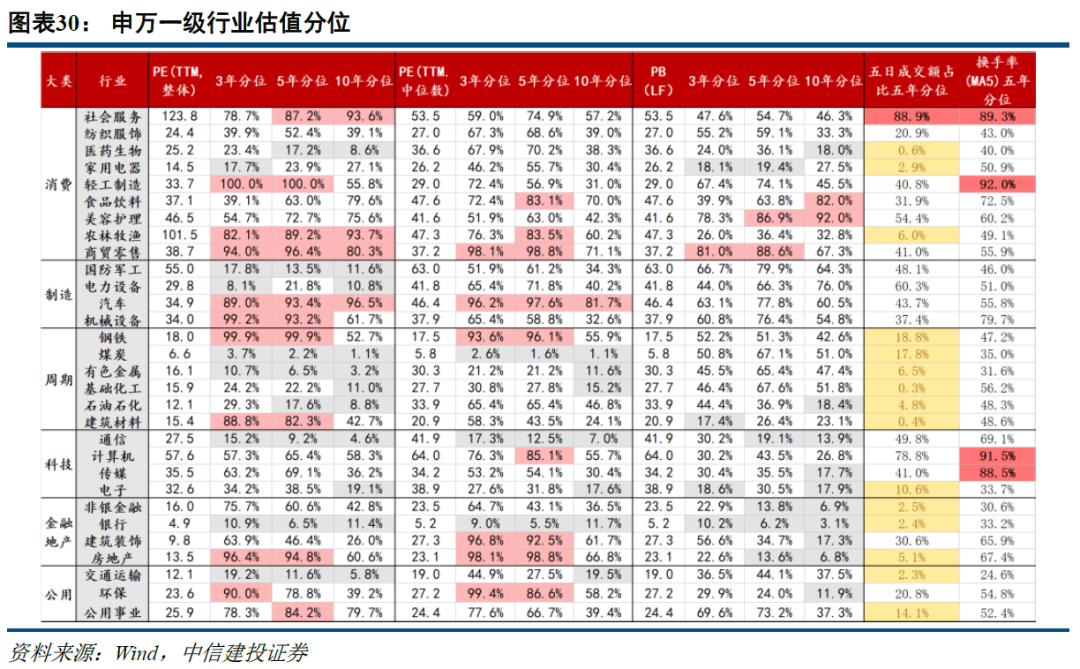

轮动上涨后各行业处于合理分位

22年底疫情政策放开以来复苏逻辑(消费/周期)+政策/景气逻辑(成长)轮番演绎,目前从申万一级行业的估值分位看,普遍修复至5年30%~70%的合理分位水平,其中金融地产的估值和拥挤度相对更低。(来源:中信建投证券、兴业证券)

资料来源:iFind,中信建投证券

整体而言估值变动斜率与基本面复苏斜率基本一致,因而估值分位差尚未构成影响行业股价收益率差异的主要矛盾。

【盈利维度】

普遍上调,科技+消费改善弹性靠前

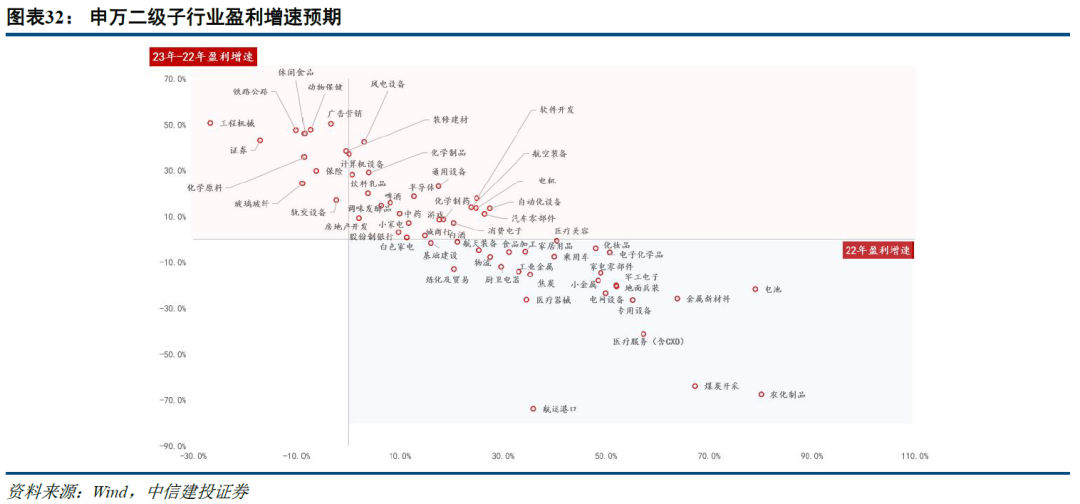

自22年12月以来疫情政策放开以来,经济复苏环境逐步确认,行业23年盈利预测普遍调升。高基数盈利增速下滑及低基数盈利增速改善的收敛环境下,相比于景气排序,景气环比改善排序比对行业股价收益率影响的重要性加强。

以iFind一致预期看,23年全年盈利增速改善幅度靠前的板块集中在科技(电子/计算机/传媒/通信)+大消费(餐饮链/医药/出行链)领域,行情或遵循估值领先-基本面验证的波动式过程进行演绎,基本面数据的逐步验证或有望配合估值的提升催生板块的“戴维斯双击”。(来源:中信建投证券)

资料来源:iFind,中信建投证券

【资金维度】

重视低配且景气向上品种

从机构持仓来看,主动权益基金配置处于近几年来低配状态,具备较大加仓空间且具备景气预期向上基础的方向主要包括TMT、制药/中药、零售/旅游、食品、电力、自动化设备、家电、消费建材。(数据来源:中信建投证券)

总而言之,综合盈利维度、估值维度、拥挤度、机构配置维度等多个角度的因素来看,23年配置角度行业打分靠前的板块可以概括为产业转型三把斧和内需复苏三剑客,顺周期和科技成长或是今年最值得把握的机会。(来源:中信建投证券、兴业证券、国泰君安证券)

这与我们常说的“投资就是投时代,投资就是投国运”相一致,当前时点处在有为期,不妨播撒制造强国、科技兴国的种子,播撒内需驱动、经济复苏的种子,等待经济趋势复苏“土沃新芽”,等待资本市场大繁荣“雨肥梅子”,等待中国科技龙抬头“时育硕果”。

3、播种以后,我们要做些什么?

先给大家讲一个故事,唐代柳宗元写过一篇《种树郭橐驼传》。说的是一个有点驼背的一个姓郭的人,大家叫他郭橐驼,他很擅长种树。然后人们就问他,你有什么秘诀呢?

他说很简单:

种树嘛,要有充分的空间,然后泥土要均匀,即“其本欲舒,其培欲平”,树长起来之后,要顺应它的天性,少折腾就可以了,即“顺木之天,以致其性焉尔”。

而“他植者”种下树之后,总担心它长不好,“旦视而暮抚”,甚至用指甲划破树皮“验其生枯”,摇晃树根“观其疏密”,这么折腾下来“虽曰爱之,其实害之”。

听完这个故事我们或许觉得很离谱,植物生长有其规律,急于求成往往事与愿违,又有什么值得忧心的呢…

殊不知在投资的世界中我们也在扮演着故事中的“他植者”,因为没能给账户中基金足够的成长时间而无缘其“硕茂实蕃”,养树中得养基道,我们能够从中悟得的道理便是:

第一,“其本欲舒,其培欲平”——充分的空间、泥土要均匀

不空仓不满仓,做好仓位管理。无论行情如何发展,切记不要让自己处于“空仓”和“满仓”的极端状态,持有部分筹码、同时拥有一定的流动资金,通过分批买入确认趋势才能加大胜率。

只有这样,才会让我们紧密跟踪市场,时刻保持冷静思考,并拥有选择的权利,在反转来临时能够第一时间紧跟趋势、把握机会。

第二,“能顺木之天,以致其性焉尔”——顺应天性,少折腾

牛市的累积需要经历多次波折的淬炼,大行情启动前都要经历多次起伏分歧,每次深蹲之后累积的动能往往能在后期获得更好反弹。根据海通证券的统计,A股历次熊转牛,上涨平均可持续2-3年,期间沪深300最大涨幅56%-629%,万得全A最大涨幅为39%-615%。(来源:iFind,海通证券)

当前,复苏曙光在前,中期大势乐观,即便短期的动能转换加大市场波动,我们也应该保持内心的平和,握紧手中的筹码,坚定长期的信仰。

#当下行情适合补仓吗?#

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问题请咨询华夏客服,电话400-818-6666。