——投资中不做什么比做什么更重要

在投资时,许多人往往更关注应该做什么——把握哪些投资机会、选择哪些股票,以及何时买入卖出。

然而,许多投资大师会说,投资中不做什么可能比做什么更重要。我在做过许多的基金对比之后发现,确实如此!大部分人收益不好,不是因为错过了什么投资机会,而是做的太多了。

一、投资中做了太多而导致失败的案例

红利策略,可以说是众多投资策略中最简单的策略了,即买入高股息的股票,股息率下降后卖出。也是最历史悠久的投资策略之一。

这么一个简单且广为人知的策略,近20年,不仅跑赢了整个A股(蓝线),还跑赢了公募基金整体(黑线)。

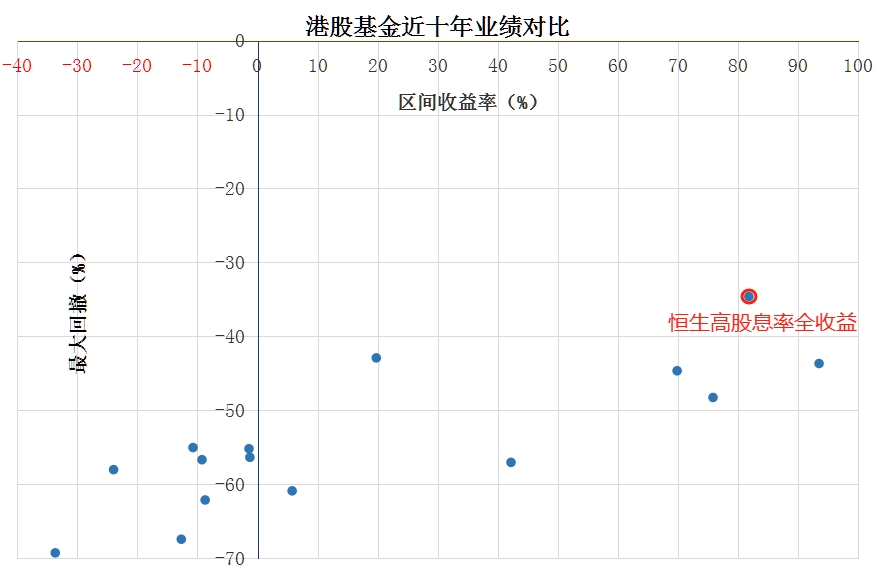

在港股也一样,近10年绝大部分港股基金也都没有战胜恒生高股息率指数,回撤还更大。(2014-6-12至2024-6-11,越右上角越好)

你可能会说,这包含了近几年红利风格表现更好的因素。我们继续看FOF的对比,FOF应该是投资范围最广的投资品种,各种类型的基金和股票都可以投。

国内最早的FOF自2017年底推出,2019年以来大量推出,目前已经有400多只了。

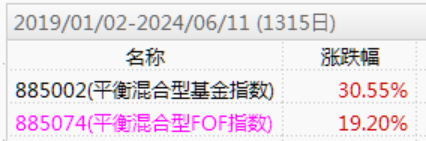

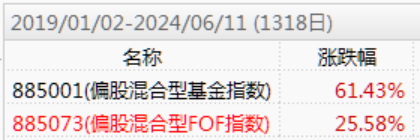

以前我给大家展示过2017年以来的数据,各类型FOF全都跑输同风险特征的单品基金。这次我从2019年开始对比,正好2019年至今包含一轮完整牛熊。

自2019-1-1至2024-6-11,偏债型FOF跑输了偏债基金

平衡型FOF跑输了平衡型基金

偏股型FOF跑输了偏股基金

分析跑输的原因,很有可能是过度交易、过于分散和操作过于主观等。当然费率损耗等因素,但如果FOF创造的超额收益无法覆盖自己收取的管理费,那么FOF存在的意义究竟是什么呢?

有些人可能会辩解,FOF是新鲜事物,需要时间,而且FOF是交易基金,这和股票不一样。那么量化应该不算是新鲜事物了吧?

量化有机械、纪律化、高效、覆盖面广等优势,还能规避主观投资中情绪影响。常用的策略有基本面量化、多因子量化、量化交易等,近几年还引进了AI量化技术,许多量化团队都配备了最先进的芯片和程序。

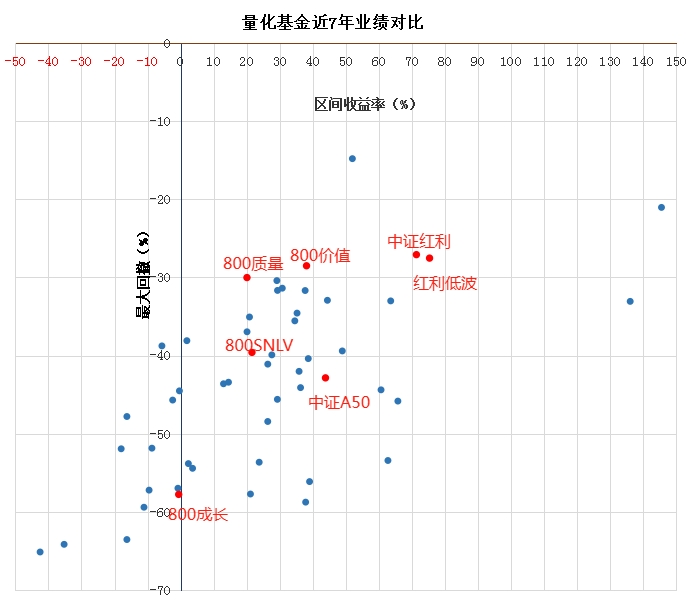

目前成立超过7年的量化基金共有138只,下图为近7年量化基金的业绩对比(截至2024-6-11,越右上角越好)

对比中我还加入了一些简单的策略指数,比如中证红利、800价值、800成长、800质量、红利低波等(注:全部采用的是全收益指数数据)

可以看到,相当多的量化基金都没有跑赢这些单一策略指数,很多回撤还更大。

以中证A50指数作对比,它的选股规则其实非常简单——在各行各业中选龙头股。这么简单一个策略,过去7年,只有9只量化基金跑赢了它。

二、为什么操作太多反而会跑输?

我揣测主要有以下原因:

1、基金经理不愿意做简单的策略

不让基金经理分析判断市场,只是执行一个简单的策略,对其俯首听命,基金经理会觉得这是对自己聪明才智、高等教育和从业经理的严重浪费。

正常人都会这样觉得。投资是会上瘾的,而简单的策略却枯燥乏味,比如交给程序,或者简单的买入茅台、买入指数基金的话,太无趣了,整天无事可做。

对成熟市场的投资者来说可能更难,因为他们除了买入并持有还有非常丰富的选择,比如做空、加倍做空、加杠杆、期权,波动率等等,玩法可太多了,可以玩个不停。

2、人类天性就是喜欢把事情搞复杂

心理学家做过很多实验,人类天性就是喜欢做加法,拿一个乐章让音乐学生修改,或者拿一篇文章让人修改,绝大部分人都会选择增加内容,而不是减少。

投资中也是这样,给简单的策略做加法,要么加上自己的观点,要么在融合他人的策略,结果反而降低了效用。

3、短期会有太多的干扰噪音

投资中有太多噪音干扰。经常会有一些事件、信息和新闻,会让我们忍不住修改决策,根据变化做一些调整。

但这些调整可能并没有好的效果,甚至很多解读是错误的,或者事件本身根本就没什么影响。

4、收益的周期性波动和其他投资机会的诱惑

任何投资方法的盈利能力都有周期性。当一种方法很赚钱的时候,必然导致使用者增多,随着使用人数的增加,收益率就会下降甚至亏损。

这个时候,很多人就觉得,那我就换一种方法做投资;特别是如果有别的投资机会很赚钱、很流行,很多人更会心安理的切换过去。

但是切换到别的投资领域,并不一定有更好的收益,反而来到了一个不擅长的领域。而原来的方法,由于使用人数下降,盈利能力也随之重新恢复。

5、客观的原因:简单的策略确定性不足

如果一个策略是包罗万象的,或者可以及时适应各种变化的,那么你持有的时候就会感觉到更有确定性,更有安全感。反之,如果只是简单的策略,那么就经常会遇失效的时候,这个时候你就会感觉到不确定,这在客观上确实也加大了持有难度。

三、给我们的启示

1、保持耐心

吉姆罗杰斯曾经说过,最好的投资法则之一,就是投资时要学会无所事事,绝对的无所事事,直到确实该做某些事的时候再动手去做。大多数人总是不断地买进卖出,总是要做点事,总是要忙进忙出。他们做不到持盈,只会反复不断地交易。

在市场中亏了钱的人会说:“我刚输了钱,我必须有所作为,通过交易来翻本。”错了,不应该这样做。亏钱后,你应该静等交易机会的出现,不要急于翻本。

2、学会做减法、屏蔽噪音

投资中充斥着大量的噪音信息,新闻、数据、文章、论坛、微信群都可能干扰我们的判断。我们需要学会分辨哪些信息是有价值的,哪些只是噪音。

3、坚守能力圈

巴菲特多次提到能力圈概念,即投资者应该只投资自己熟悉并理解的领域。在遇到诱人的新投资机会时,不要轻易放弃自己熟悉的投资方法和领域,盲目追逐市场热点。

4、制定投资纪律,避免频繁调整

如果说投资令人上瘾,那么我们就要学会戒瘾。成功的投资者往往都有一套严格的投资纪律,其中针对频繁看盘、频繁交易和踏出能力圈,也应该制定投资纪律,我在之前的文章中有分享过自己的投资纪律。

5、找到一种长期有效的投资方法并坚持下去

很多时候我们无法坚持自己的投资方法或投资观点,不是因为我们真的喜欢变来变去,而是因为我们对于自己的观点和方法没有很强的把握,担心它是错的。

如果确信它只是短期跑输那倒没关系,但你不知道它会跑输多久,你会担心它是不是中长期失效了?

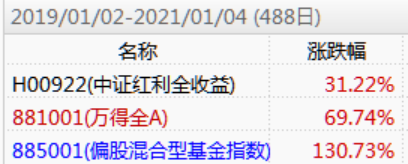

比如中证红利在2019~2020年累积收益只有31.22%,同期万得偏股基金指数的收益率是130.73%。

而在美股,红利策略甚至有过持续10多年跑输的阶段。我相信任何一个红利策略的投资者在这种情况下都会自我怀疑。

那么这种情况下,我们该如何对自己的投资策略保持坚定的信心呢?我认为,这和我们的世界观有一定的关系。

如果我们的投资理念不太符合我们的世界观,那么就很容易产生怀疑;如果我们采用的投资方法非常我们符合我们的世界观,我们就更容易坚持下去。

因此在投资的时候,对自己的世界观进行深入的剖析也是非常重要的。下篇文章就介绍一下投资理念和世界观的关系。欢迎大家持续关注我们

如果觉得文章有帮助,请点个赞或设个星标,我们一起共同成长。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。