- 4

- 2

- ♥ 收藏

- A大中小

煤炭,近年来可以说是A股市场真正的“黑”马,甚至凭借亮丽的表现被投资者称为:“黑金王者”。与此同时,自古被视为尊贵象征的黄金,也在持续震荡的市场中闪耀着光芒。

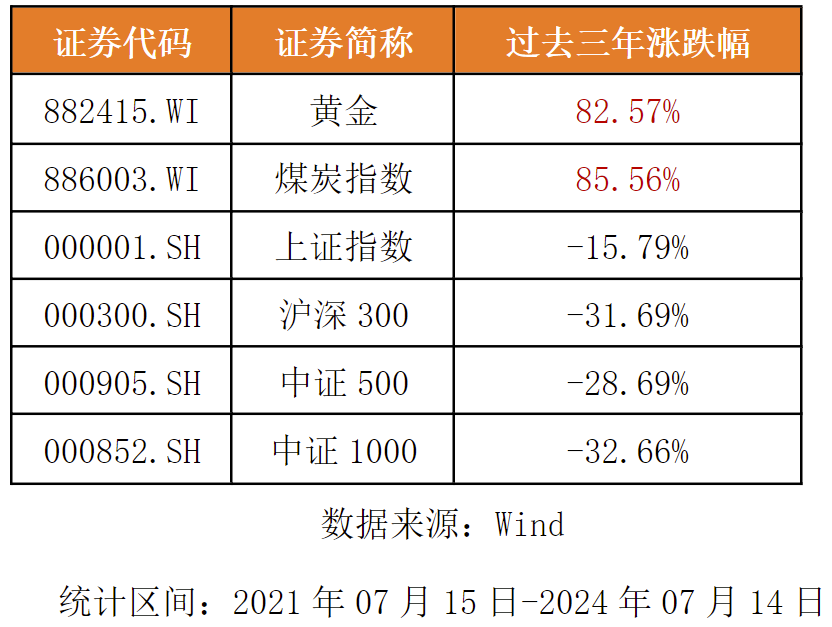

据Wind数据显示,截至2024年7月14日,黄金和煤炭指数过去三年的涨幅分别为82.57%、85.56%,明显跑赢上证指数、沪深300等其他主要宽基指数。

大盘整体震荡之下,煤炭、黄金为何走出独立行情?后市还值得期待吗?

1.煤炭

作为发展中经济体的主要能源来源,煤炭预计在很长一段时期依然是顶梁柱,煤炭消费量也将稳步增长,从目前产能投放情况看,新增产能主要潜力在新疆、内蒙,但是过远的运输距离将导致煤炭价格中长期保持较高的下限,从而使得煤炭股持续保持较高的盈利水平,尽管受到长协价管制影响,价格弹性空间可控,但是稳定的盈利预期和高股息将稳健提升煤炭股的估值水平。

此外,国盛证券此前统计的一组数据也揭示了本轮煤炭上涨的核心原因:本轮煤炭板块自2023年8月下旬上涨至今,其核心原因在于“淡季煤价底部远高于市场预期,而非对煤价的暴涨预期”。不同于2021~2022年(煤价大涨→煤企盈利暴增→股价跟随业绩上涨),2023年在煤价中枢下移,煤企盈利普遍下滑的背景下,煤炭板块表现依旧亮眼,已连续录得5年正收益。究其本质,在成长型经济体转向成熟型经济体的过程中,各行各业,过去依靠资本开支拉动净利润增长的决策模式转向更看重投入产出的投资回报率;资本市场的定价机制也将从过去的单纯从净利润单一指标,转向更加看重股东回报的自由现金流,周期股的估值预计会从成熟期的估值下降重新转入再一次的估值提升。

总结来说:本轮煤炭板块上涨核心在于价格的可持续性,而非价格弹性。

2.黄金

影响黄金价格的因素主要有三方面:

第一,从历史表现来看,美国的实际利率、美联储的加息降息政策、美国经济的相对强弱等因素对黄金价格的影响会比较大。就目前来看,美国6月CPI增速低于预期,核心CPI回落至三年低位,市场对美联储降息的预期升温,黄金的降息交易也有望开启。

第二,国际货币体系的动荡,对黄金的上涨也特别重要。比如在布雷顿森林体系崩溃以后,黄金和美元脱钩,往后的12年黄金跟脱缰的野马一样涨了26倍。当下,虽然不会产生那么大的动荡,但是在美元货币体系和美元信用受到冲击的情况下,或会有大量的资金购入实物黄金来规避风险。

第三,全球不确定性的背景下,央行未来配置黄金的意愿仍然较高,对金价表现具有长期支撑。因此,就目前来看,黄金价格仍然具有上升的空间。

对于投资者来说,如果你也看好煤炭、黄金的后市表现,推荐大家关注一下万家双引擎灵活配置混合,这只基金的基金经理叶勇,是较早关注到资源股机会的一名基金经理。翻看该基金的过往季报可发现,早在2023年一季报中,叶勇就布局了煤炭、有色等领域;在2024年一季报中,万家双引擎的布局依然以资源股为主,比如工业金属、贵金属、原油、油运、煤炭等方向。

向后看,基金经理叶勇认为,随着全球和国内库存周期的触底回升,对全年大盘指数的表现并不悲观,大盘指数下行空间不大。在投资机会上,大宗商品价格中枢中长期震荡上行的格局已经基本形成。

具体来看,经历过两年调整压力测试下的大宗商品,尤其是全球定价的大宗商品(铜、油、金等)有望迎来第二波上行行情(第一波是2020年下半年至2022年初),在新一波浪潮中,万家双引擎灵活配置混合将以有色金属为核心配置,叠加原油、煤炭、油运等,共同构建进攻性为主导的资产组合。从市场走势看,在海外库存周期触底回升后,后市有望迎来国内和海外宏观周期共振向上的局面,从而为股票市场整体向好和组合获取做多收益提供了良好的宏观环境。

$万家双引擎灵活配置混合A(OTCFUND|519183)$

$万家双引擎灵活配置混合C(OTCFUND|020199)$

$万家国企动力混合A(OTCFUND|019336)$

$万家国企动力混合C(OTCFUND|019337)$

$万家周期驱动股票发起式A(OTCFUND|019879)$

$万家周期驱动股票发起式C(OTCFUND|019880)$

$万家趋势领先混合A(OTCFUND|018999)$

$万家趋势领先混合C(OTCFUND|019000)$

$万家趋势领先混合C(OTCFUND|019000)$

#黄金领涨 还能追吗?##黄金牛市,还能持续吗?##分享你的资产配置经验#