- 5

- 5

- ♥ 收藏

- A大中小

生意社14小时前1039人已读

生意社12月18日讯

据生意社商品行情分析系统监测显示:2024年国内碳酸锂由于库存过剩,整年处于跌跌不休的状态。碳酸锂何时能反弹以及是否能反弹至60万元每吨的高光时刻成为业界关注的话题,我们从以下四个方面来分析碳酸锂2025年将何去何从。

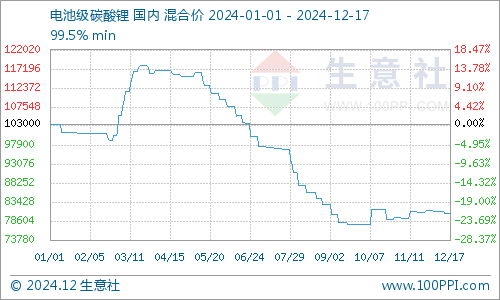

(一)2024年行情回顾

回顾碳酸锂2024年价格,除春节后出现过一波快速拉涨的行情及“金九银十”期间出现震荡反弹以外,碳酸锂全年处于“跌跌不休”状态。其中春节后拉涨是由于在当时偏低的价格中枢下,市场发酵江西环保督察和澳矿减产的消息持续反复,叠加电池排产预期改善,产业对下游提前补库有一定期待,带动价格从年初10万元/吨拉涨至年内高点12万左右/吨。随后持续下跌至成本线7万元/吨左右。第四季度震荡反弹是由于月度供需边际好转,库存迎来拐点,下游排产量好于市场预期,下方支撑变强,价格小幅反弹。

(二)供应端:2025年全球锂资源产量仍持续放量

国内来看三种锂矿石项目2025年都有进展。预计2025年我国锂资源供应将达到33万吨LCE,同比增长8%。

锂辉石端:

目前中国锂辉石年产量约4.6万吨LCE,仍有多家在建及爬坡项目,预计2025年我国锂辉石供应将达到7万吨LCE。

中国锂辉石主要项目产量汇总(单位:万吨LCE)

公司 | 矿山 | 2024产量 | 2025产量预计 |

李家沟 | 1.3 | 2.1 | |

李家沟 | 0 | 1 | |

甲基卡 134 号脉 | 0.9 | 0.9 | |

业隆沟 | 0.9 | 0.9 | |

新疆有色 | 大红柳滩 | 1.5 | 2 |

锂辉石汇总 | 4.6 | 6.9 | |

同比增长 | 156% | 50% |

锂云母端:

虽然国内锂云母占比最大,但由于环保压力大,利润劣势,产能扩展放缓,2024年上半年,主产区宜春地区矿山锂云母维持了较长时间的停业整顿,国内锂业巨头宁德时代也在9月份宣布枧下窝矿以及其冶炼厂停产,江西地云母冶炼产能出现明显下降。目前中国锂云母你年产量约13.8万吨LCE,预计2025年供应将下降到10.5万吨LCE。

中国锂云母主要项目产量汇总(单位:万吨LCE)

公司 | 矿山 | 2024产量 | 2025产量预计 |

化山瓷石矿 | 2.5 | 2.5 | |

宁德时代 | 枧下窝矿区 | 4 | 0 |

白水洞高岭土矿 | 0.6 | 0.6 | |

国轩高科 | 割石里矿区水南段瓷土 | 0.7 | 0.8 |

宜丰县狮子岭 | 0.5 | 0.5 | |

江特电机 | 袁州区新坊钽铌矿 | 0.1 | 0.1 |

江特电机 | 宜丰县茜坑 | 0 | 0.5 |

江西钨业 | 414 矿 | 1.6 | 1.6 |

飞宇新能源 | 宜丰县花桥大港瓷土矿 | 1 | 1 |

东曹、鼎兴瓷土矿 | 2.3 | 2.3 | |

加不斯钽铌矿 | 0.5 | 0.6 | |

锂云母汇总 | 13.8 | 10.5 | |

同比增长 | 55% | -24% |

盐湖端:

目前中国盐湖年产量约12.9万吨LCE,预计2025年供应将上涨到16.2万吨LCE。2025年国内冶炼产能新增主要还是集中在盐湖端。

中国盐湖主要项目产量汇总(单位:万吨LCE)

公司 | 矿山 | 2024产量 | 2025产量预计 |

扎布耶盐湖 | 0.8 | 1.0 | |

察尔汗铁路以东矿区 724.35 平方公里 | 10 | 1.0 | |

五矿有色 | 一里坪 | 1.2 | 1.2 |

察尔汗 | 3.6 | 4.0 | |

盐湖股份 | 察尔汗 | 0.0 | 1.3 |

泰丰先行 | 东台吉乃尔 | 1.2 | 1.2 |

西台吉乃尔 | 3 2 | 3.2 | |

大华化工 | 大柴旦盐湖 89 平方公里 | 1.0 | 1.0 |

锦泰钾肥 | 巴伦马海 | 0.3 | 0.3 |

捌千措盐湖 | 0.6 | 1.0 | |

拉果错 | 0.0 | 1.0 | |

盐湖汇总 | 12.9 | 16.2 | |

同比增长 | 17% | 26% |

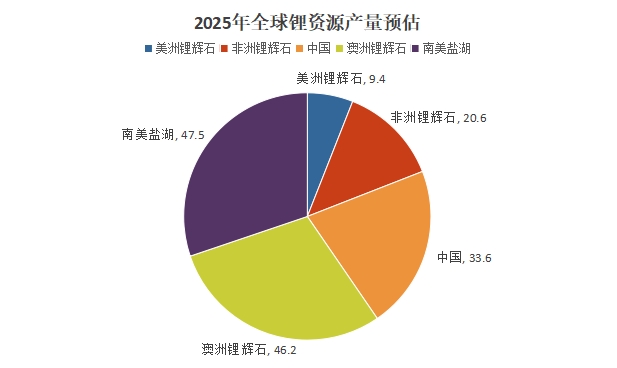

全球来看:2024年部分高成本矿减产,停产或延缓建设,但全球增量仍然可观。主要供应量仍将来自澳洲和南美,主要增量集中在非洲津巴布韦和南美阿根廷。

2025年预计南美盐湖增量约12.5万吨LCE,澳洲贡献增量约2.2万吨LCE,非洲贡献增量约7万吨LCE,国内各项目约2.3万吨LCE。预计2025年全球锂资源供应将达到157万吨LCE,同比增长20%。

全球锂资源预计产量(单位:万吨LCE)

地区 | 2024年 | 2025年 |

澳洲锂辉石 | 44.0 | 46.2 |

南美盐湖 | 34.7 | 47.5 |

美洲锂辉石 | 8.0 | 9.4 |

非洲锂辉石 | 13.6 | 20.6 |

中国 | 31.3 | 33.6 |

合计 | 132 | 157 |

同比 | 39% | 20% |

2024年部分锂矿停产、延迟投产、海外投资或运营受阻情况(单位:万吨LCE)

矿名 | 所在国家 | 相关企业 | 规划产能 | 情况 |

枧下窝 | 中国 | 宁德时代 | 22.0 | 9月20日后,停产检修,视市场行情决定复产时间 |

春友 | 中国 | 九岭锂业 | 9月检修15天 | |

Rose | 加拿大 | Critical Elements Corp | 2.6 | 锂精矿规划投产时间从最初的2023年推迟至2026年。品位低、多次延期。 |

JamesBay | 加拿大 | Arcadium Lithium | 3.6 | 暂停项目。公司被力拓收购 |

Mt Cattlin | 澳大利亚 | Arcadium Lithium | 2.7 | 暂停4A阶段废料剥离以及第3阶段之后的任何扩张性投资。 |

Mt Finniss | 澳大利亚 | Core Lithium | 2.3 | 因成本压力决定采矿暂停。原矿 储备消耗完毕 |

Wodgina | 澳大利亚 | ALB/Mineral Resources | 12 | 第三条生产线是 否投产视市场行情决定 |

Pilgangoora | 澳大利亚 | 皮尔巴拉 | Pilgangoora的进一步扩建计划已被暂停 | |

Carolina | 美国 | Piedmont Lithium | 3.0 | 缩减扩张计划 |

Sal de Vida-Allkem | 阿根廷 | Arcadium Lithium | 4.5 | 建设放缓 |

PPG | 阿根廷 | 赣锋锂业 | 5.0 | 建设时间或有所推迟 |

3Q | 阿根廷 | 紫金矿业 | 5.0 | 投产时间延至 2025 年 |

Atacama-SQM | 智利 | SQM/天齐 锂业 | 27.2 | 自 2025 年核心锂业务将由 智利国家铜业公司Codelco 对合营公司持有多数股权 |

Sonora黏土矿 | 墨西哥 | 赣锋锂业 | 3.5 | 墨西哥子公司矿权被取消 |

Bikita | 津巴布韦 | 5.6 | 暂停透锂长石部分采矿 |

澳洲主要矿山2025年产量预计(单位:万吨LCE)

公司 | 矿山 | 2024年产量 | 2025年产量 |

ARCADIUM | Mt Cattlin | 1 | 0 |

Mineral Resources/赣锋 | Mt Marion | 6 | 5 |

皮尔巴拉 PLS | Mt Pilgangoora | 9 | 9 |

天齐锂业/IGO/雅保 | Greenbushes | 17 | 18 |

ALB/Mineral Resources | Wodgina | 5 | 5 |

Liontown Resources | Kathleen Valley | 1 | 4 |

SQM/澳矿Wesfarmers Limited | Mt Holland | 3 | 4 |

Mineral Resources | Mt Bald hill | 1 | 1 |

Core Lithium | Mt Finniss | 1 | 0 |

小计 | 44 | 46 | |

同比 | 16% | 5% |

南美主要盐湖2025年产量预计(单位:万吨LCE)

公司 | 矿山 | 2024年产量 | 2025年产量 |

SQM/天齐锂业 | Atacama-SQM | 19 | 21 |

ALB | Atacama-ALB | 6 | 8 |

ALB | Silver Peak | 1 | 1 |

Livent | Fenix-Livent | 3 | 4 |

赣锋锂业 | Cauchari-Olaroz-赣锋,LAC | 3 | 4 |

ARCADIUM | Cauchari-Olaroz-赣锋,LAC | 3 | 4 |

ARCADIUM | Sal de Vida-Allkem | 0 | 2 |

Galan Lithium | Sal de Hombre Muerto West | 0 | 1 |

紫金矿业 | 3Q(tres quebradas) | 0 | 2 |

赣锋锂业 | Mariana | 0 | 1 |

Erament埃赫曼 | Centenario | 1 | 2 |

韩国POSCO | Sal de Oro | 0 | 3 |

小计 | 35 | 55 | |

同比 | 27% | 15% |

非洲主要矿山2025年产量预计(单位:万吨LCE)

公司 | 矿山 | 2024年产量 | 2025年产量 |

赣锋锂业 | Goulamina | 1 | 6 |

中矿资源 | Bikita | 4 | 3 |

Arcadia | 4 | 4 | |

盛新锂能 | 萨比星 | 3 | 3 |

Bougouni | 0 | 1 | |

Premier African Minerals | Zulu | 1 | 1 |

雅化集团 | Kamativi | 2 | 4 |

小计 | 14 | 21 | |

同比 | 356% | 51% |

三) 需求端:2025年全球需求量继续增长

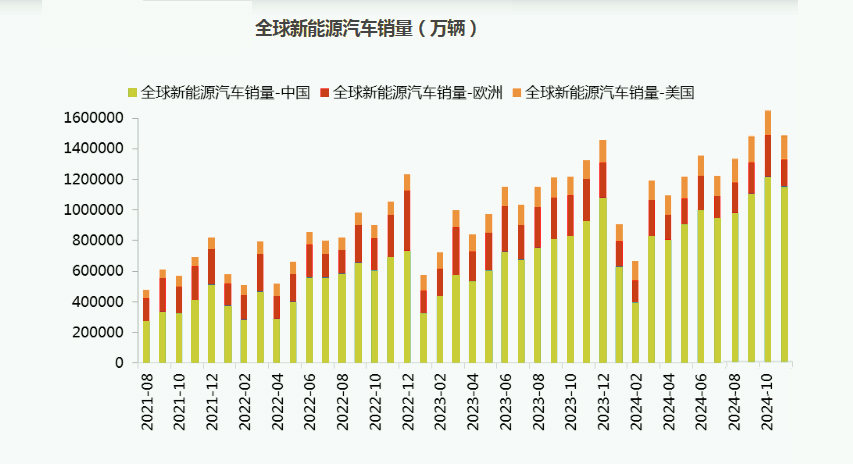

新能源汽车方面:国内态势向好,海外市场放缓

国内来看:新能源汽车增长态势强劲,保持较高增速。2024年,中国新能源车销量将超过1200万辆,由于我国新能源车渗透率已超过50%,预计2025年中国新能源车销量将超过1500万辆,增速有所放缓。预计新能源汽车动力电池2025年带动国内碳酸锂需求量50万吨。

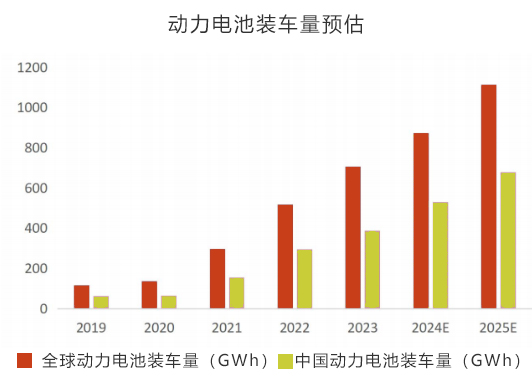

海外来看:2024年欧洲经济活力仍显不足,消费者信心低迷。各国财政赤字的持续扩大迫使主流国家削减甚至取消新能源补贴政策,除英国外系能源企业增长受阻,2024年欧洲新能源汽车销量同比下降5%,渗透率约为19%。英国保持16.7%增长率,渗透率超过30%。2025年是欧洲碳排放考核节点,政策驱动电动化转型,欧洲系新能源汽车或将迎来复苏。2024年美国由于《通胀削减法案》退坡,部分车型不再享受7500美元或者3500美的补贴,导致2024年新能源汽车增长仅为10%左右,渗透率约为9%。美国新能源企业也因为特朗普上台,政策不确定性增加,预计2025年增速很难有明显提升。全球来看预计2025年新能源汽车销量1920万辆,同比增长21.6%,大致对应海外的增速是3%。预计动力电池2025年带动全球碳酸锂需求量75万吨。

动力电池装车量预计

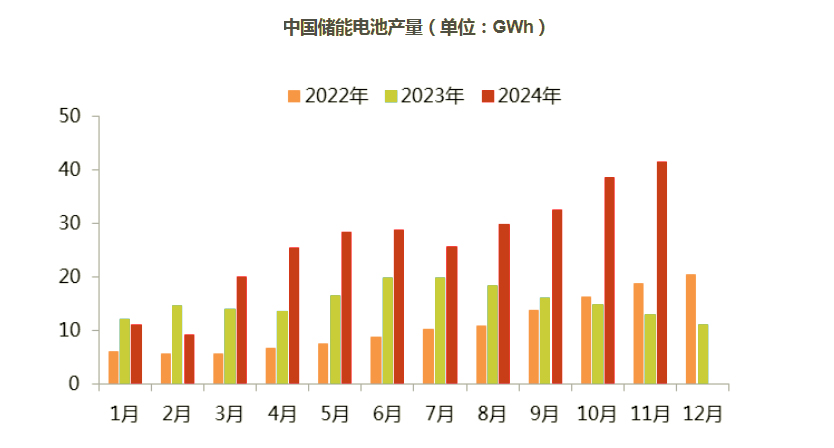

储能电池方面:全球维持较高增长

国内来看:以锂离子电池为主的新型储能装机保持高增长。特别到了三四季度,年底抢装,厂商出货明显上涨,对应电芯采购量大幅增加。头部电芯企业开工率高达90%。预计2024年中国储能锂电池出货量约330GWh。2025年出货量约495GWh,预估增速50%。

海外来看

美国储能市场因并网流程繁琐和电网改造费用高昂导致并网延期制约储能电池增速,但仍维持较高增速。2023年美国联邦能源管理委员会(FERC)对相关并网流程进行改革,简化了可再生能源并网流程。美国2024年储能市场预计达到12.4GW,2025年预计达到14.3GW。

欧洲来看户储需求下降,增量部分或将逐渐由户储转向大储。 2024年预计新增装机为22.4GWh,年度同比增长62%,增量中户储、工商储、电网侧储分别是8.7 GWh 、2.7 GWh、11 GWh,占比分别为39%、12%和49%。

整体来看预计2024年全年全球储能锂电池出货量有望达到345GWh,2025年维持50%的增速,达到520GWh。

全球储能电池耗碳酸锂量预估表

2024年预估 | 2025年预估 | |

中国储能锂电池出货量(GWh) | 330 | 495 |

同比 | 62% | 50% |

中国折算锂需求(万吨) | 18.15 | 30 |

全球储能锂电池出货量(GWh) | 345 | 520 |

同比 | 53.3% | 50% |

全球储能锂电池耗锂量 | 18.9 | 32 |

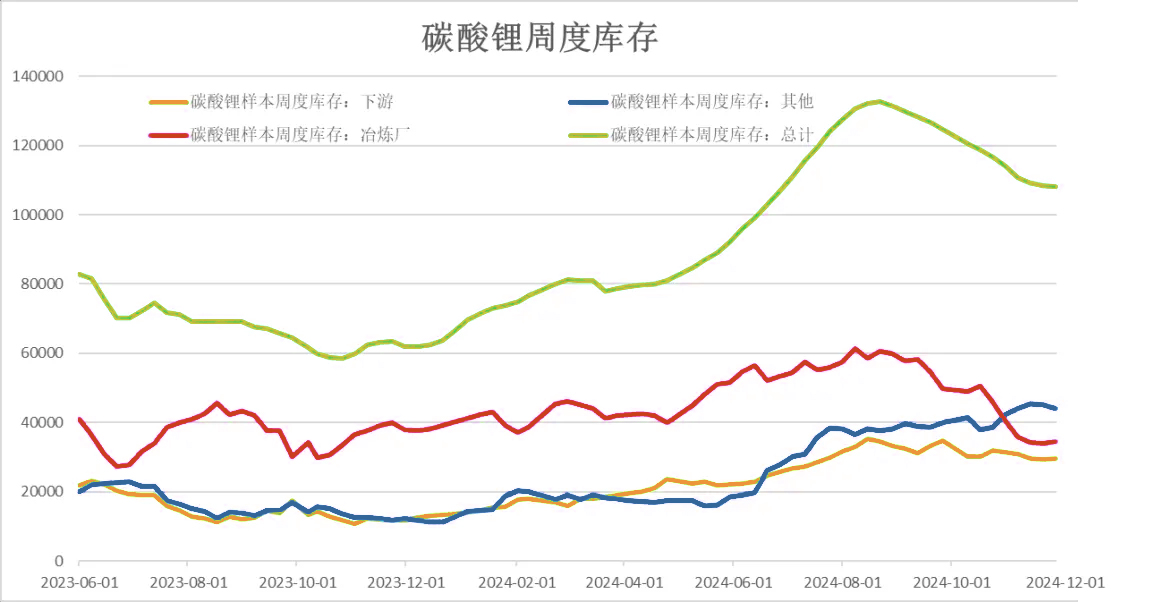

库存与供需平衡:2025年过剩情况将有缓解

库存:自2023年底四季度2024年全年,国内碳酸锂都维持高库存,但2024年第三季度起,由于矿端有一定减产叠加需求旺季,碳酸锂出现连续去库情况。

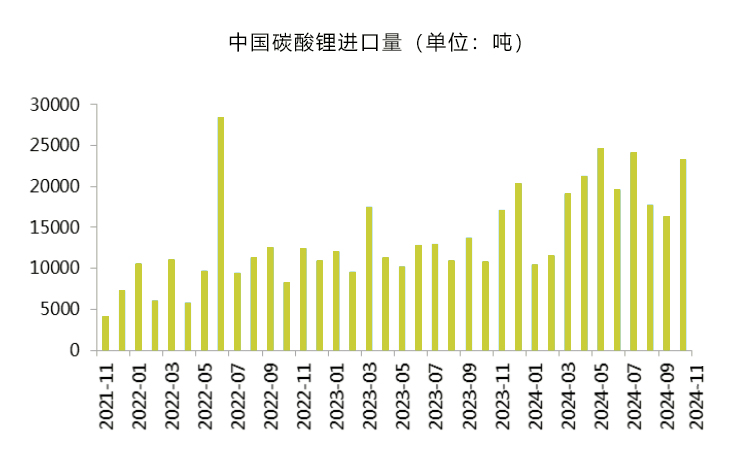

供应端:由于国内部分企业已发布减产、停产、减少资本开支、或延缓项目建设,2025年国内资源端提供的原料增量有限,预计国内冶炼产量增量原料主要来源于澳矿以及非洲矿的供给,同时,考虑到南美盐湖的增量较大(近10万吨),预计从智利和阿根廷进入国内的锂盐量将有明显增加,国内供给端增量依旧明显,预计国内供给端增幅达21%。

需求端:新能源汽车销量维持增长,但增速有所放缓,储能方面仍将维持较高增长,碳酸锂需求端综合增速依旧维持在24%上下的增长。

总体看,明年国内碳酸锂依旧维持过剩格局,但过剩量收窄。

中国碳酸锂供需预估(单位:万吨)

供需 | 2024年 | 2025年 | |

供应 | 产量 | 66.1 | 79 |

进口量 | 22.2 | 28 | |

总供给量 | 88.2 | 107 | |

需求 | 85.1 | 105 | |

供需差 | 3.1 | 1.3 |

通过以上数据我们对于碳酸锂未来价格走势做出以下预测:

短期来看:阶段性的供需变化会造成短期行情的反复,碳酸锂短期内在成本线附近磨底震荡。

长期来看:2025年碳酸锂难改过剩格局,但供给侧大规模减产,过剩量将有所收窄,需求量增速提升,超过供给同比增速,预计波动重心会逐步抬升,但难回历史高位60万元/吨,将在7-12万元/吨区间震荡。