- 14

- 29

- ♥ 收藏

- A大中小

合理的大类资产配置是提升投资体验与长期收益的基础。投资组合管理的核心在于两个方面:

一是精选资产;

二是科学确定各类资产的配置比例。

本文旨在深入探讨大类资产配置的数学原理,并通过实例展示如何在实践中运用这些原理来优化投资组合。

大类资产配置概述

大类资产配置,简而言之,就是将资金分散投资于不同的“篮子”中,如国内外股票、债券、黄金、大宗商品等。这种分散投资策略有助于降低单一资产波动对整体投资组合的影响,实现风险与收益的均衡。

以纳斯达克100指数为例,即使其可能面临高达30%的回撤,但通过仅配置组合资产的1/3,实际对组合的影响可控制在10%以内,从而显著提升持有体验。

资产相关性:对冲还是同涨同跌?

资产间的相关性,决定了当你的一个投资篮子表现不佳时,其他篮子是否会受到影响。如果两个资产的相关性很高,那么它们的表现往往会同步波动。

以2024年初的股市流动性危机为例,微盘股基金通常分散配置了大量不同行业的股票,个股比例通常小于1%。但是由于都是高度相关的微盘股,同时暴跌的概率很大,造成了深度回撤。

组合分析:相关系数矩阵

在指定时间区间,任意两只基金净值涨跌幅之间的相关性系数,相关性系数在【-1,1】之间。

1:完全正相关,一个资产上涨,另一个也上涨。

-1:完全负相关,一个资产上涨,另一个下跌。

0:没有相关性,两个资产的收益互不影响。

一些平台提供了基金组合的相关系数矩阵可视化功能,如下图。其中,蓝色越深代表越负相关,红色越深代表越正相关。

基金投顾主理人的工作:寻找短期低相关、长期业绩优秀的资产,然后计算出各自的最优比例。

一个合格的基金组合,一定是包含了多个低相关、负相关产品。

常见的负相关资产

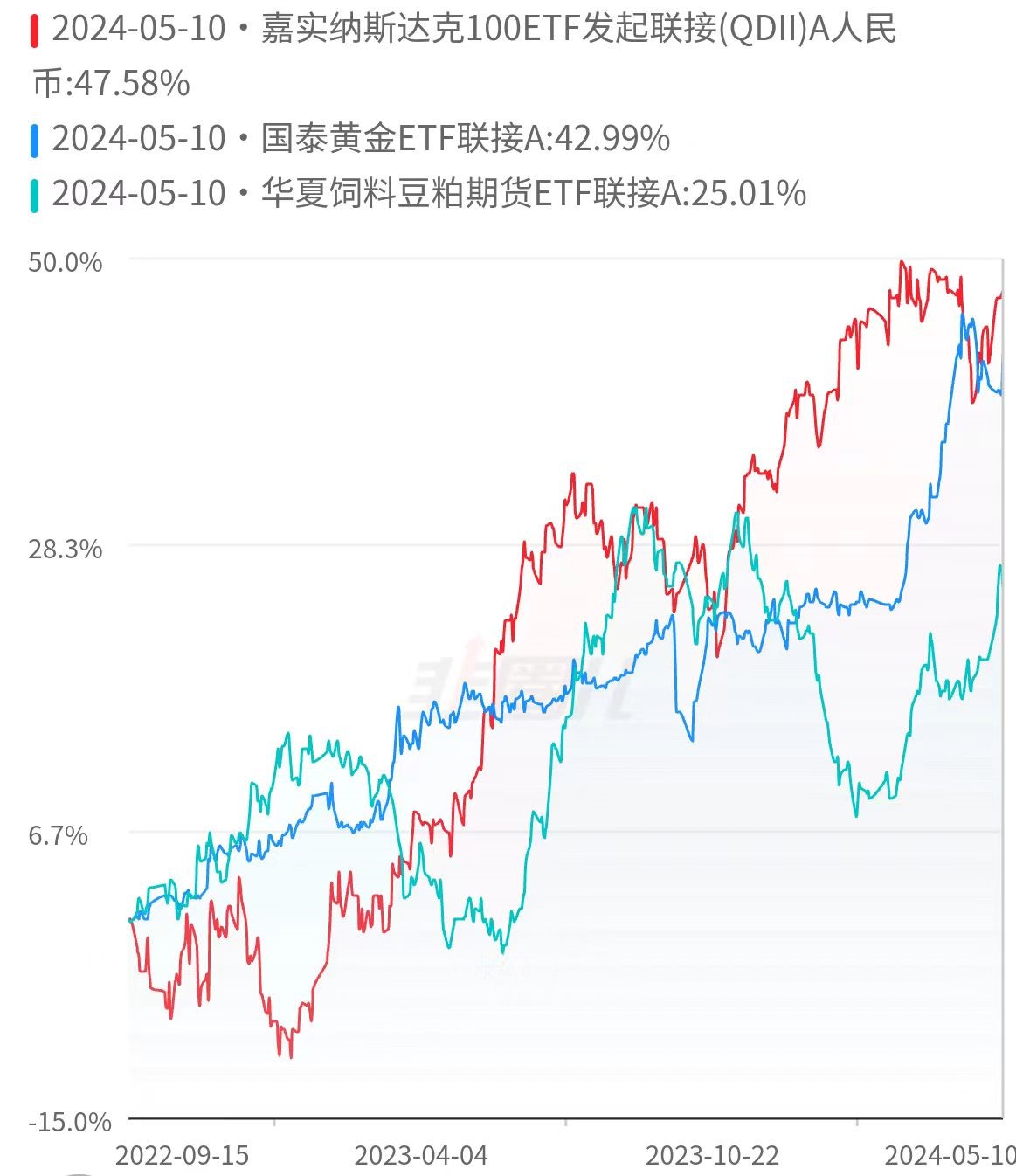

黄金/豆粕 vs. 股票

黄金:通常在市场不稳定或通货膨胀期间表现较好,因为黄金被视为避险资产。

股票:在经济增长和公司盈利能力提升时表现较好。在某些情况下,黄金和股票市场可能表现出负相关性,即一个市场上涨时另一个市场可能下跌。

$国泰黄金ETF联接A(OTCFUND|000218)$

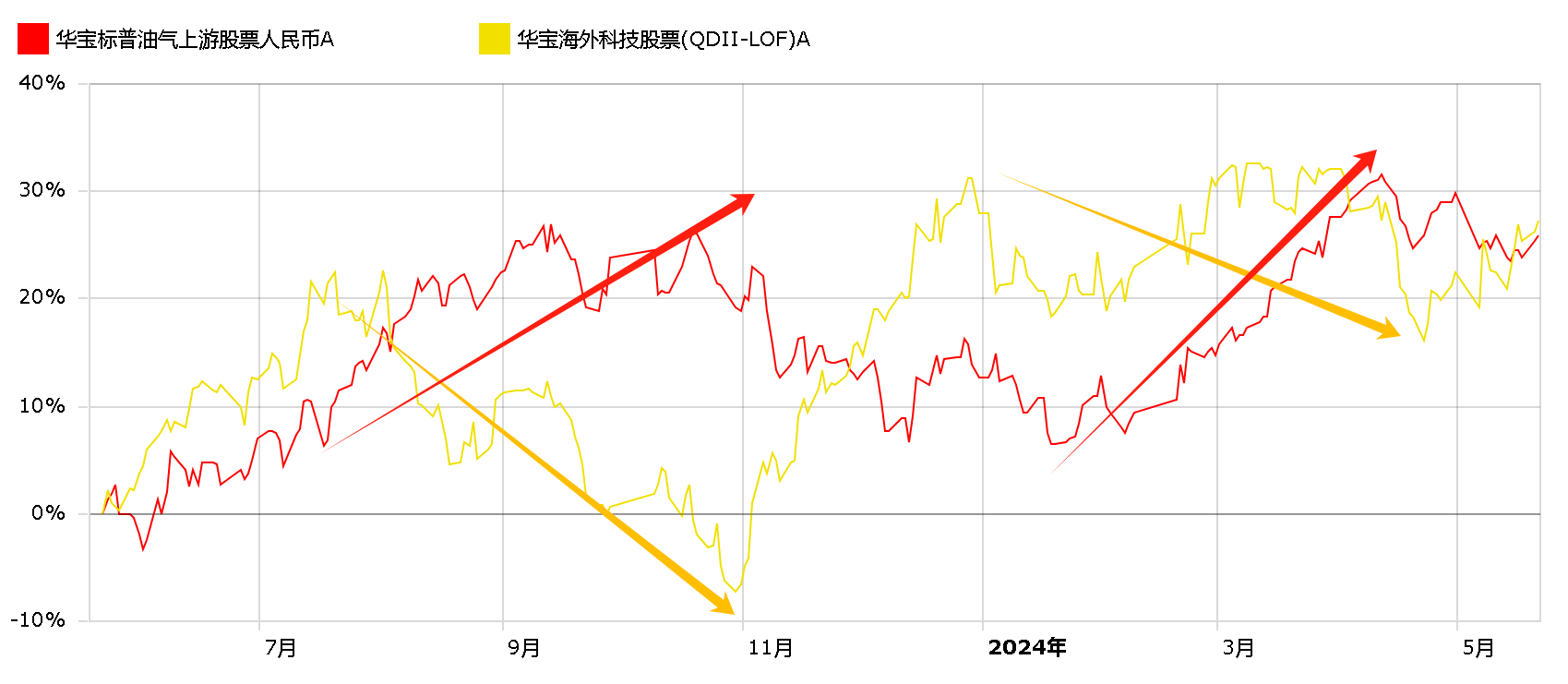

美股 vs. 油气

在过去五年,美股和原油的相关性为-71.8%,显示了几乎完全相反的走势。这一现象可以归因于美国页岩油技术的进步,这对油价构成压力,但对美国页岩油企业而言,在油价暴跌至成本线之前,企业还是享受到了技术进步的红利。

有分析指出,历史上能源股与大盘之间的负相关性往往出现在经济衰退之前。能源价格上涨可能会挤压企业利润并影响消费者支出,从而对整体经济造成不利影响。

此外,地缘政治事件,如俄乌冲突,可能加剧了油价上涨,同时增加了股市的不确定性,导致能源股与大盘之间的相关性下降。

油价上涨时,能源股可能会受益,但对整体经济不利。如果能源价格大幅下降,可能会引发经济衰退类型的担忧,在这种情况下,标普500指数也可能大幅下降,相关性将再次进入正值区域。在构建投资组合时,可以使用与美股负相关的资产进行对冲,例如油气基金。这种策略可以在美股波动时,通过油气资产的相对稳定或上涨表现来平衡投资组合的整体风险。

$华宝标普油气上游股票人民币A(OTCFUND|162411)$

$华宝海外科技股票(QDII-LOF)A(OTCFUND|501312)$

负相关资产比例

当两类资产负相关时,比例与净值标准差负相关即可获得最佳的对冲效果。

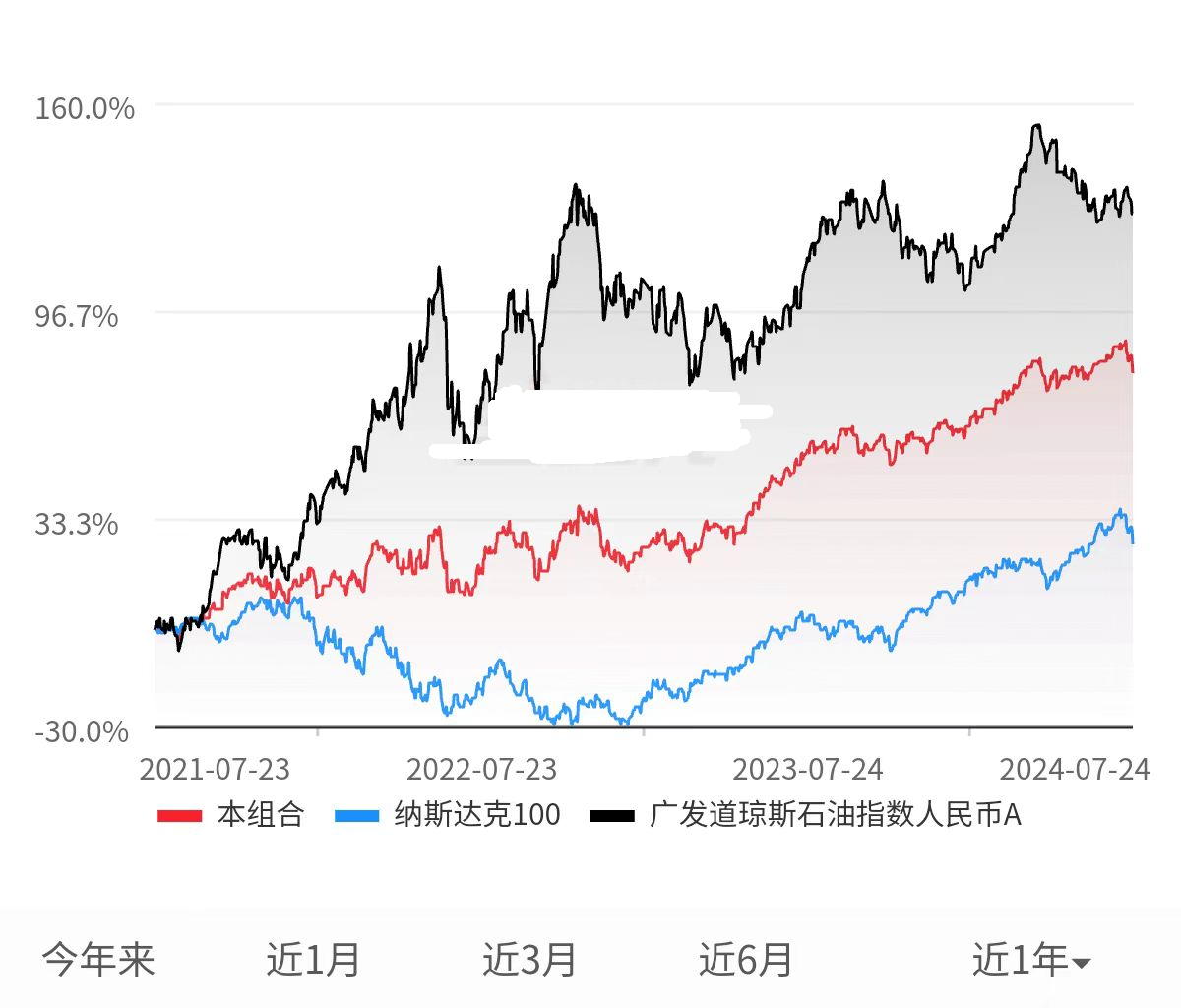

例如$广发纳斯达克100ETF联接人民币(QDII)C(OTCFUND|006479)$波动率22.67%,$广发道琼斯石油指数人民币A(OTCFUND|162719)$波动率30%,彼此负相关。那么当组合中只有这两个基金时,配置比例为30:22.67,即波动率小的纳斯达克比例大。

两只基金分别配置57%和43%,组合回测如下。红线代表的组合收益率比黑线代表的广发道琼斯石油指数低,但是波动率小了很多。和纳斯达克100指数相比,组合同时具备更小的回撤和更高的收益率。

不相关资产比例

不相关即相关系数为0的独立变量。

在统计学中,当我们有多个独立的测量数值,并且每个数值都有其自身的标准差时,我们可以通过加权平均来得到一个最优估计。这种方法特别适用于不同测量值具有不同可靠性或精度的情况。

为了最低化波动率,组合中多只不相关基金比例的权重为波动率平方的倒数:=1/^2

固收加策略:最优股债比推导

由于权益市场波动很大,固收加策略受到很多人的关注。

那么,固收加策略中的股债比例多少合适?这不是拍脑袋决定的,而是要进行理论推导。

一般来说,债券基金和股票基金是负相关的,即股债跷跷板效应。那么,它们的比例应该与净值标准差负相关。

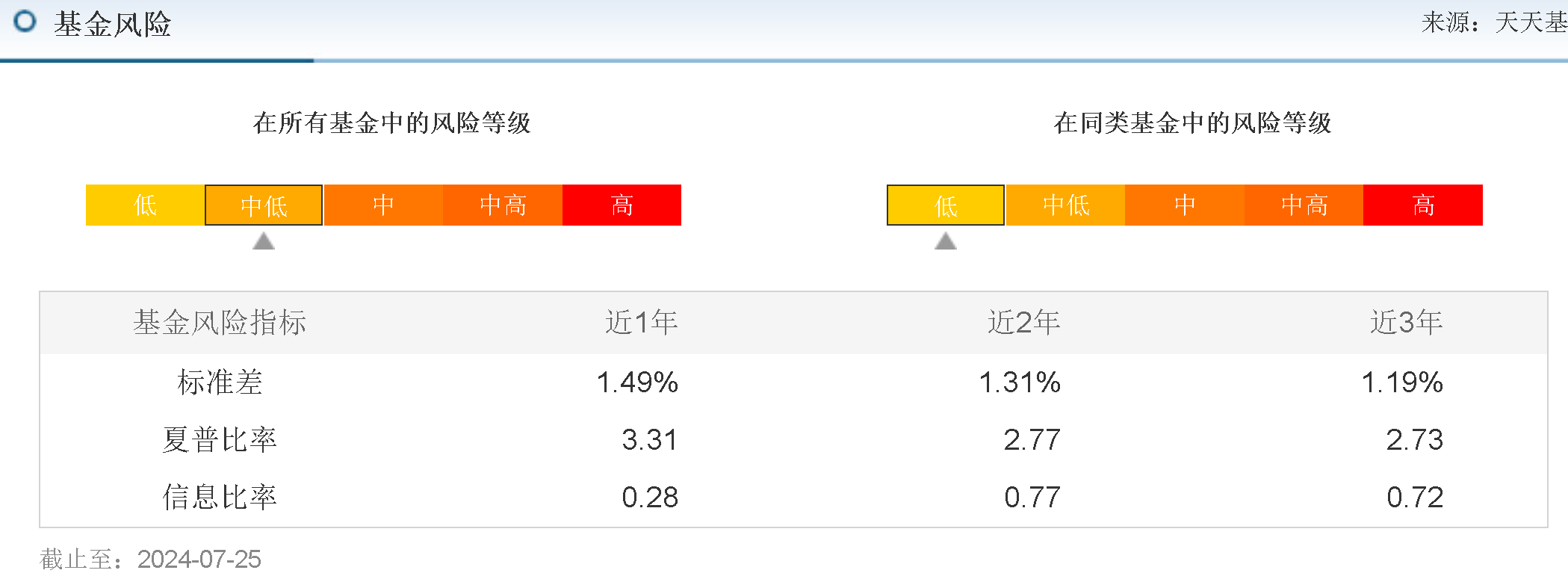

纯债基金的波动率大约是1%左右,例如广发中债农发债总指数:

股票基金的波动率一般在10%到20%之间,例如景顺长城价值边际混合的近2年标准差为11.64%:

那么如果用这两个基金搭配出投顾组合,两者比例应当为11.64:1.31≈9:1,即股1债9。回测结果如下图,同时跑赢了农发债总指数和偏债混合型基金指数,回撤与农发债总指数相当。

同理,如果组合中权益资产波动率达到了20%,那么最优股债比例就大致为20:1,即股1债19。

权益组合实例:十拳剑灵活配置

除了大类资产选择与比例计算外,小类资产也需要类似的分析。同时,还要定期再平衡和比例修正。

由此可以看出,投资组合的构建非常复杂,而这也体现了付出的投顾费的价值。但是投顾组合多了,如何选择变得非常困难。

国联证券的十拳系列投顾,只有唯二的两个策略:$十拳剑灵活配置$和$十拳剑超稳星$,分别是权益为主的大类资产配置策略和固收为主的大类资产配置策略。根据持仓可以看出,与本文的投资方法相吻合,尽可能提升收益风险比。

以十拳剑灵活配置这个权益型投顾为例,配置如下图。美股+商品组合的波动率约15%,A股+债券组合的波动率也是约15%,两大类资产组合的相关系数接近0,以波动率倒数为权重进行配置。

固收加组合实例:十拳剑超稳星

为了进一步降低组合波动率,需要对债券和权益两大类负相关资产进行风险平价。在十拳剑超稳星组合中,包含波动率约10%的权益部分资产,和波动率约1%的债券资产,两者以波动率倒数为权重进行配置,如下图。

$国金惠盈纯债A(OTCFUND|006549)$

$广发中债农发债总指数A(OTCFUND|007252)$

#资产配置计划#

#七夕情长,投资路远#