- 2

- 评论

- ♥ 收藏

- A大中小

今年上半年以来,港股在估值低位优势显著、恒生科技业绩新高支撑港股业绩、多数行业2024上半年业绩上修等多因素共振的作用下,触底反弹。当前内需在地产拖累和财政发力不及预期的情况下仍旧承压,基本面未有明显起色,港股震荡调整中。那么港股当前各项指标都走到什么位置了?后市又可能迎来哪些催化剂?

估值面:估值出清较为充分

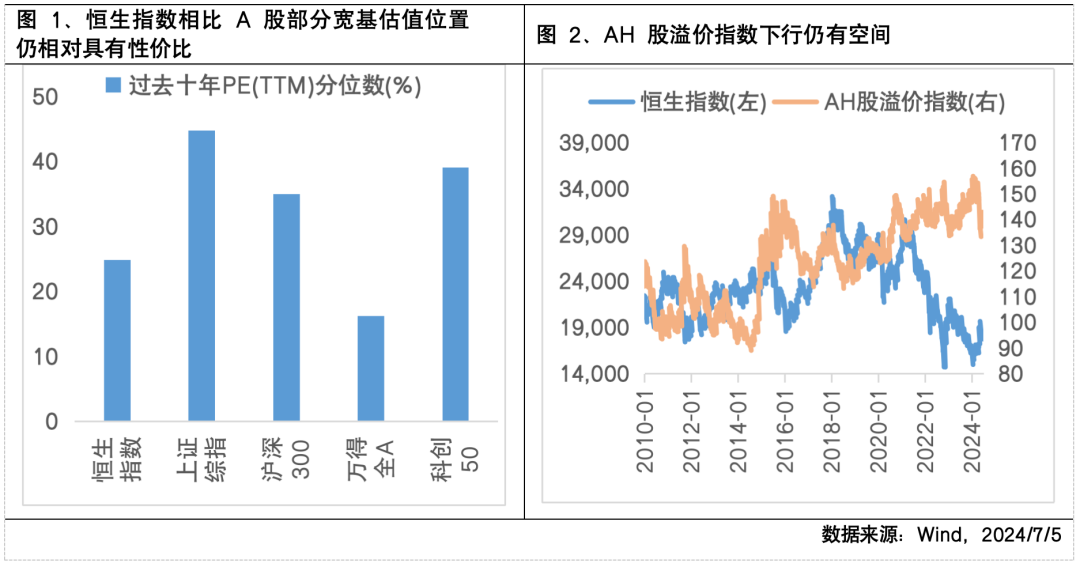

港股目前已处于较低位置,回调到位,进一步下行的空间较为有限。从估值的绝对值来看,截至2024/7/5,恒生指数市盈率(TTM)为9.29,处于过去十年以来25%的分位处,与A股部分其他宽基相比,仍处于相对低点具备一定配置价值。从相对估值来看,AH溢价指数追踪的是在内地(A股)和香港(H股)两地同时上市的股票之间的价格差异。指数越高,代表A股相对H股越贵,也代表着H股越便宜。截至6月底,AH溢价指数仍远超100的分位线,即代表港股相对估值更低。因而无论是从绝对估值还是相对估值AH溢价来看,港股市场已经呈现出较好的投资性价比。

资金面:外资仓位与筹码出清较为充分,AH高溢价将吸引南下资金流入

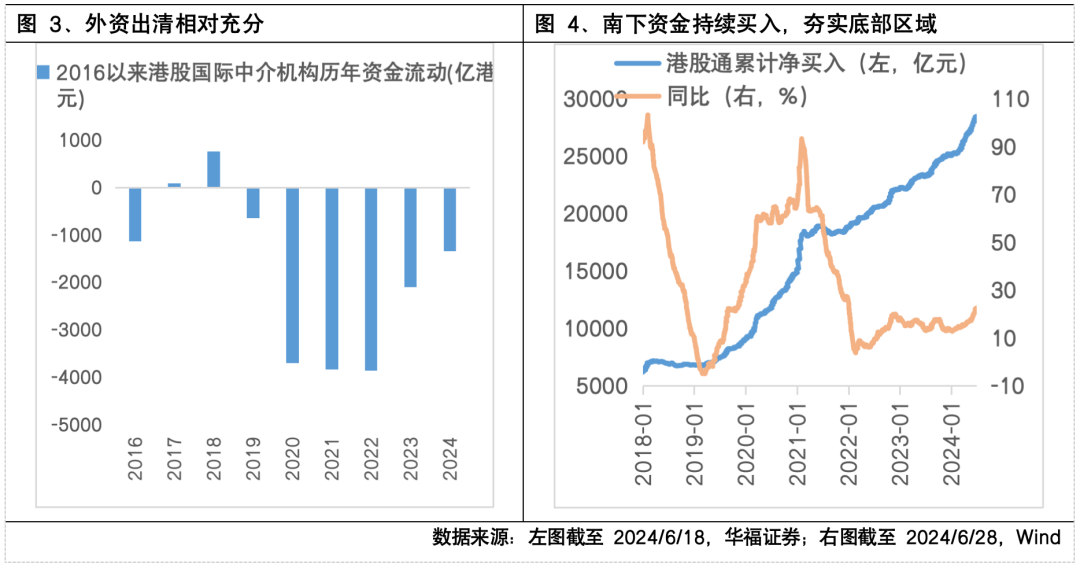

2020年以来港股市场外资单边流出特征显著。2016年以来,港股市场纯外资资金流动分界点较为显著。2020年疫情之前,港股市场纯外资资金进出兼有,资金波动范围主要在1500亿港元内。2020年疫情之后,港股市场中纯外资资金单边持续流出,并且 2020-2022年连续三年年度流出规模均超过 3000 亿港元。

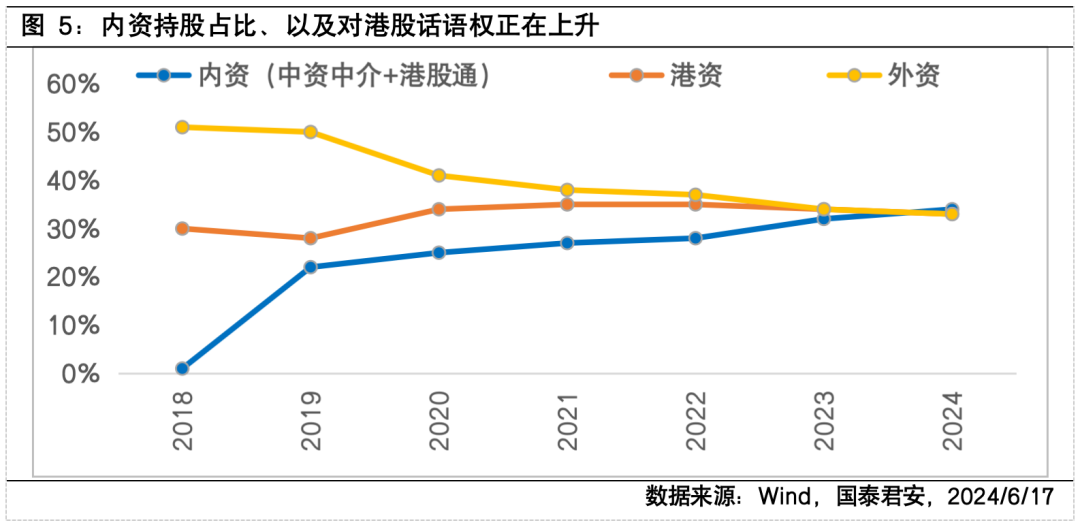

今年 4 月,受益于全球资金再配置,处于估值洼地的港股迎来修复。目前,外资持股占比不断降低,对港股的话语权正在下降,其占比由2018年的51%下降至2024年6月的 33%;而内资(包括中资中介和港股通)的持股占比不断上升,由2018 年的 19%上升至最近的 34%;中国香港本地资金持股占比则维持在 30%-35%。三类资金大约各占三分之一的容量。互联互通机制开放以来,内地资金不断流入港股,不仅丰富了投资者多样性也降低了外资对港股股价的话语权。

向后看,4月颁布的新“国九条”增强了上市公司投资价值,“港五条”拓展两地市场互联互通,提升港股流动性。受两项政策影响,香港市场吸引力或将持续提升,风险偏好持续回暖,叠加AH溢价当前高位仍有下行空间,南向资金或受此影响持续流向香港市场。

展望:海外降息周期打开或释放流动性,静待政策面催化

当前,国内方面,4.30 政治局会议、5.17 地产政策发布之后,海外投资者对于中国的政策信心得到了显著提振,政策不确定性有所改善,外资对中国资产风险偏好明显提升,港股的风险偏好改善则更为显著。向后看,市场上行空间能否打开,仍取决于国内基本面修复情况以及政策催化剂,7月是政策关键窗口期。

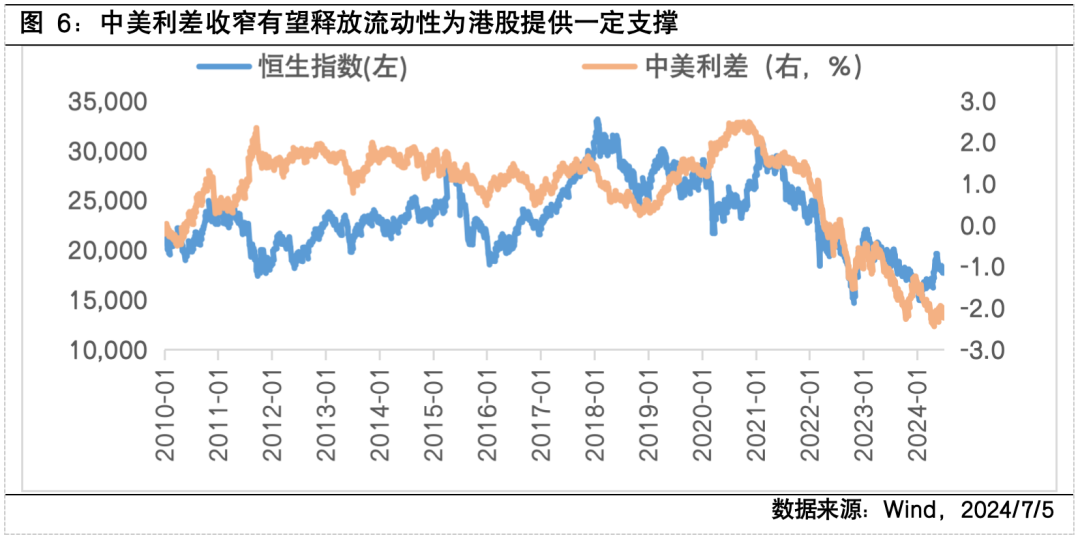

海外方面,4 月末以来,中美利差随着美债利率逐级回落出现了底部企稳。由于港股对中美利差敏感度更高,往后看,美国6月就业、经济等数据明显降温,进而带动美联储降息交易升温,有望对港股提供一定支撑。

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国中证港股通互联网ETF发起式联接A(OTCFUND|014673)$

$富国恒生港股通高股息低波动ETF发起式联接A(OTCFUND|019260)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$

$富国恒生港股通医疗保健ETF发起式联接A(OTCFUND|020110)$

$富国恒生港股通医疗保健ETF发起式联接C(OTCFUND|020111)$

#资产配置计划##李大霄:珍惜地平线下的宝贵时光##萝卜快跑带火无人驾驶 你怎么看?#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。