- 点赞

- 1

- ♥ 收藏

- A大中小

超跌的新能源赛道在估值来到历史低位后,终于迎来了多重利好的催化加持,重回往日光辉。

具体消息面上来看分为以下几类:

1、消纳红线有望放开

近日根据机构调研报告预测称,在大力度推动新能源发展背景下,电网公司有望大概率放开95%的消纳红线,以允许更多的光伏项目进行并网,为推动新能源发展打开上升空间。

2018年发布的《清洁能源消纳行动计划(2018-2020年)》中提到2020年光伏发电利用率要高于95%,弃光率低于5%。根据消纳监测预警中心数据,2023年全国光伏平均利用率约98%,目前弃光率低于5%的政策约束已实际上失效。

长江证券测算,从目前全国平均水平来看,当弃光率达到20%,光伏电站投资端的收益率在6%以上,仍然可以满足对投资回报的要求。

随着光伏装机的增长,电网消纳压力逐步增加,若放松对消纳率的严格限制,将会为国内的光伏新增装机并网打开更多空间。

2、光伏组件3月排产反弹超预期

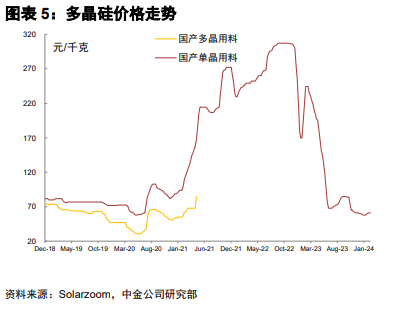

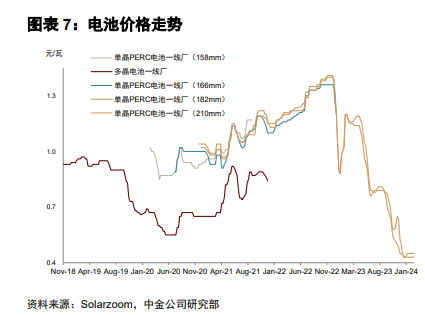

在23年光伏全产业链价格大跳水之后,2024年1月,硅料、硅片、电池价格均有止跌或企稳回升之势,但最受关注的组件价格仍“跌跌不休”。到了2月,硅料、硅片、电池价格走势基本延续1月态势,但波动幅度有所减弱。

春节后,组件产业链价格开始阶段性企稳,市场热度渐起,头部厂商开始酝酿涨价,引发业内高度关注。川财证券指出,3月光伏组件企业排产形势转好,下游需求改善明显。同时根据SMM(上海有色网)等统计机构近日发布的数据,3月光伏产业链中组件排产反弹显著,部分企业订单环比翻倍,多数高达50-70%,大大超出节后修复预期。

而硅料价格也在春节前连续上涨三周,春节假期后首周价格与节前持平,主要原因是因为上游硅料价格持续反弹,为组件价格的回弹提供了强有力支撑。

3、行业规模预计会持续扩张

2024年会议强调积极稳妥推进碳达峰碳中和。加强大型风电光伏基地和外送通道建设,推动分布式能源开发利用,发展新型储能,促进绿电使用和国际互认,发挥煤炭、煤电兜底作用,确保经济社会发展用能需求。

同时在“双碳”及降本增效的目标指引背景下,光伏产业链各环节的技术迭代、生产力升级是永恒的主题,也是“新质生产力”重点发展的行业之一。

另外根据国际可再生能源机构(IRENA,International Renewable Energy Agency)数据预测,未来可再生能源将逐步取代传统化石能源,占整体能源消耗量的50%,其中光伏发电将占总电力需求的25%。为了实现2050年“零排放”的目标,2030年可再生能源装机量需达到2020年的三倍;到2050年,至少有70%的发电量来自光伏、风电等可再生能源,可再生能源装机量需达到28000GW。

而国家发改委能源研究所发布的相关报告显示,预计到2035年,中国光伏发电量将占社会用电量的28%;到2050年,光伏将有望成为中国第一大电源,其发电量预计将占社会用电量的39%。

以上这些信息都表明,在未来数年内,光伏行业的规模将持续扩张。随着市场规模的增长,拥有先进技术基础的光伏设备厂商将迎来更广阔的市场空间。

相关产品:

1、碳中和ETF(159790)及其联接基金(013605/013606)

碳中和ETF是目前全市场规模最大的碳中和主题基金。跟踪中证内地低碳经济主题指数,聚焦“风光电”等低碳主题公司,受益于国家“3060”碳达峰、碳中和,相关新能源、节能环保公司,业绩增长空间广阔。

$华夏中证内地低碳经济主题ETF发起式联接A(OTCFUND|013605)$

$华夏中证内地低碳经济主题ETF发起式联接A(OTCFUND|013605)$

$华夏中证内地低碳经济主题ETF$

2、新能源ETF华夏(516850)及其联接基金(017571/017572)

$华夏中证新能源ETF发起式联接A(OTCFUND|017571)$

$华夏中证新能源ETF发起式联接C(OTCFUND|017572)$

$华夏中证新能源ETF$

新能源ETF 华夏聚焦“光伏+电池+锂矿”等新能源产业链,其中光伏为第一大重仓行业,便于投资者精准全面把握新能源板块热点机会。

数据来源:本产品风险等级为R4(中高风险),以上基金属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

对于ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

对于ETF联接基金,基金资产主要投资于目标ETF,在多数情况下将维持较高的目标ETF投资比例,基金净值可能会随目标ETF的净值波动而波动,目标ETF的相关风险可能直接或间接成为ETF联接基金的风险。ETF联接基金的特定风险还包括:跟踪偏离风险、与目标ETF业绩差异风险、指数编制机构停止服务风险、标的指数变更的风险、成份券停牌或违约的风险等。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。