- 3

- 评论

- ♥ 收藏

- A大中小

一、前言

随着9月中旬以来,美联储降息和国内政策转向释放积极信号,政策底正逐步确立中,后续经济底(或者基本面底)也不会太远。从驱动因素来看,当前政策更多是给股票市场注入了流动性,而市场密切关注的是财政政策的力度。

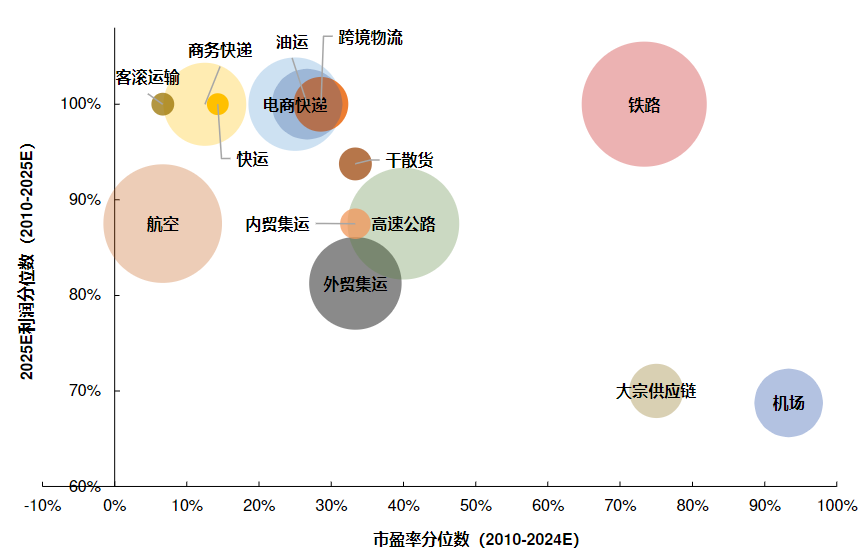

在交运板块中,受财政政策刺激弹性较大的板块有:航空、直营物流、大宗供应链和内贸集运;另外从配置方向看,从交运各细分板块的利润-市盈率分位图中,当下性价比较高的大市值权重行业包含航空、油运和直营。

图1:交运细分板块2025年利润分位数(2010-2025E)及市盈率分位数(2010-2024E)

资料来源:Wind,长江证券研究所(2024、2025年盈利数据采用Wind一致预期)

从2007年至今,航空股穿越三轮牛市,累计绝对收益排名市场领先。展望后市,供给刚性收紧,需求复苏信号鲜明;收入与成本共振,周期弹性终释放:获益于经济刺激政策发力,预计需求逐步走向复苏,考虑飞机引进持续受困、供给中期刚性收紧,叠加油汇改善,行业积蓄向上动能,酝酿周期反转机遇。

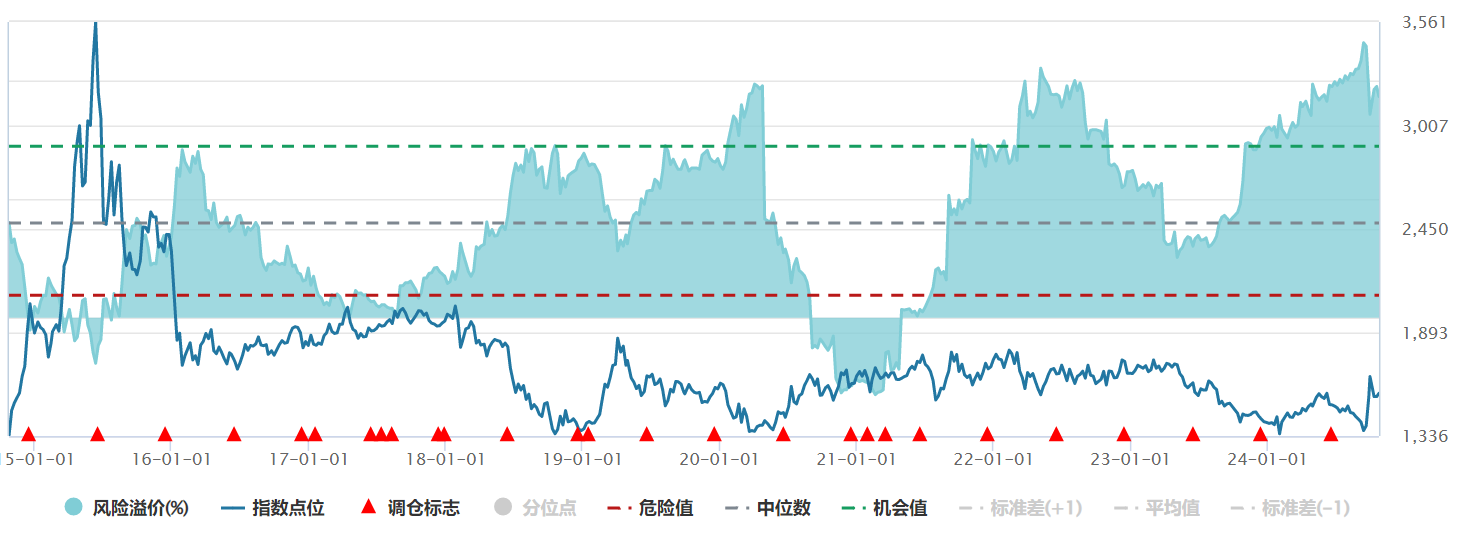

从指数层面看,尽管经过近期反弹,交运板块估值仍相对较低,风险溢价依然处于较高水平,意味着投资性价比较为突出。建议积极关注交通运输ETF(159666)及其联接指数(019404/019405)的投资机会。

二、过去:航空股尽显“牛市周期”魅力

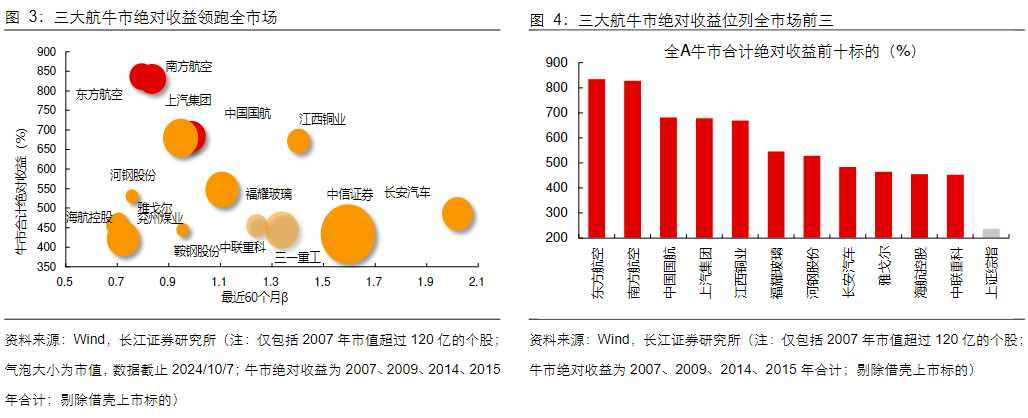

从历史上看,以东方航空、南方航空、中国国航(简称“三大航”)为代表的航空股凭借其极强的贝塔属性,股价表现在牛市具备惊人的“爆发力”。

以2007、2009、2014-2015年累计绝对收益来衡量交运子板块在A股牛市中的表现,在所有2007年已完成上市的标的中,航空股股价绝对收益位列全行业第一:在三轮牛市中,三大航的股价平均绝对收益超过700%,即平均股价涨幅超过7倍,约为同样具备高贝塔属性的航运股的1.5倍、防御性铁路股的3.0倍。

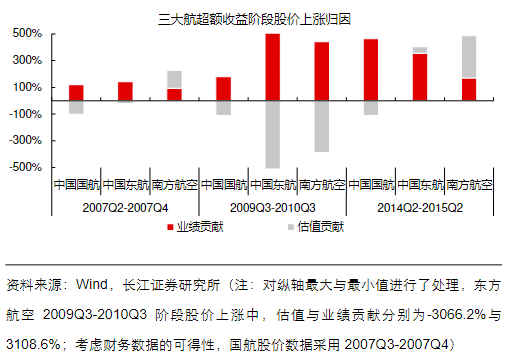

追本溯源,航空股的超额收益以业绩改善为根本驱动。自2007年三大航全部上市以来,航空股共有三次主要的超额收益阶段,分别是2007Q2-2007Q4、2009Q3-2010Q3以及2014Q2-2015Q2。

尽管不同阶段,航空股超额收益背后隐含的上涨逻辑并不一致,但与所有周期股并无二致的是,炙热基本面下业绩急剧转好成为航空股获得超额收益的根本驱动力。以东方航空为例,2009Q3-2010Q3阶段,其股价超额收益率约为42%,期间业绩季度平均同比涨幅则约为3109%,业绩改善对股价上涨的贡献远超估值修复。

复盘历史,2007年至今,航空板块共有3次显著的超额收益,需求改善是超额收益的核心原因,即航空挣得始终是需求的钱:

1)2007Q2-2007Q4:超额收益获益供需改善、人民币升值,估值贡献不显著。

2)2009Q3-2010Q3:供需改善、业绩好转为主要动因,行业兼并提升盈利能力。

3)2014Q2-2015Q2:油价大幅下跌、宽松货币政策刺激消费,推动业绩改善。

二、现在:供给大幅收紧,中期强制约束

飞机制造业作为典型的高端制造业,人才与技术投入密集,具有三个典型的特征:1)流程长,制造复杂繁琐;2)资金与技术壁垒高企;3)全球布局,供应链复杂难控。

全球布局,供应链复杂难控,发动机制造环节的短板将导致机队交付周期的拉长:与传统的制造业不同,航空制造业产业链多采用全球布局的模式,以核心制造商为中心,下设多级供货商,层层递进。根据空客官网披露,2019年其全球范围内的供货商数量达到4508个,遍布世界主要高端制造国家。波音与空客编织了一张密集又广阔的制造生产网络,将全球范围内数千家供货商串联在一起,通过高密度、高精细化的供应链衔接产品生产与制造的各环节,集全球制造业之力,实现生产与制造效率的最大化;同时,过于分散的全球生产网络同样决定了飞机制造业在面临外部风险冲击时的脆弱性,单一环节问题在全产业链中被无限放大,损耗最终生产效率,近年来发动机制造环节的短板将导致机队交付周期的拉长。

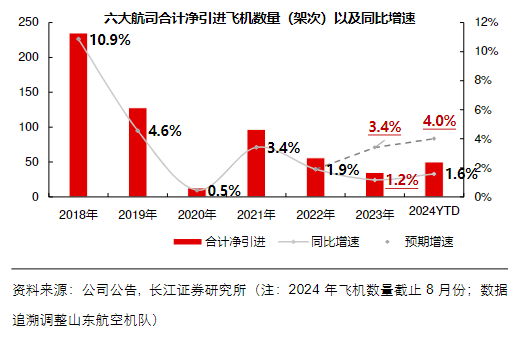

2020年开始全球航空市场受到冲击,正常经济生产活动受到长期影响,劳动力与核心零部件持续面临短缺难,供应链紊乱问题难解,波音与空客产能相较20年前均大幅下滑。以波音与空客最受欢迎的窄体机型号B737与A320为例,截至2023年两款型号飞机的月度产能分别下滑46%和25%,产能迟迟难以恢复到20年前,波音与空客的月度交付量仍然处于爬升过程。

从未来5年时间看,中国民航业供给将持续刚性约束:供给整体将显著收紧,飞机年引进速度将从过去年化10%的中枢水平大幅下移。

四、总结:收入与成本共振,周期弹性终释放

展望后市,供给刚性收紧,需求复苏信号鲜明;收入与成本共振,周期弹性终释放:获益于经济刺激政策发力,预计需求逐步走向复苏,考虑飞机引进持续受困、供给中期刚性收紧,叠加油汇改善,行业积蓄向上动能,酝酿周期反转机遇。

从指数层面看,尽管经过近期的反弹,交运板块估值仍然相对较低,风险溢价依然处于较高水平,意味着投资性价比较为突出。建议积极关注交通运输ETF(159666)及其联接指数(019404/019405)的投资机会。

图表:中证全指运输指数(H30171.CSI)-风险溢价

资料来源:Wind,截至2024.10.24。风险溢价=市盈率的倒数-中国10年国债收益率(中证)

相关产品:

交通运输ETF(159666)及其联接指数(019404/019405),跟踪中证全指运输指数(指数代码:H30171,指数简称:运输指数),由中证全指样本股中的运输行业股票组成,以反映该行业股票的整体表现。中证全指运输指数中铁路公路27.2%、航运港口26.5%、物流23.8%和航空机场20.0%是最主要的申万二级行业,行业特征鲜明,覆盖了交通设施和运输业主要细分领域。

$华夏中证全指运输ETF发起式联接A(OTCFUND|019404)$

$华夏中证全指运输ETF发起式联接C(OTCFUND|019405)$

数据来源:长江证券、Wind,截至2024.10.24,以上个股不作投资推荐,本产品风险等级为R4(中高风险),以上基金属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

对于ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

对于ETF联接基金,基金资产主要投资于目标ETF,在多数情况下将维持较高的目标ETF投资比例,基金净值可能会随目标ETF的净值波动而波动,目标ETF的相关风险可能直接或间接成为ETF联接基金的风险。ETF联接基金的特定风险还包括:跟踪偏离风险、与目标ETF业绩差异风险、指数编制机构停止服务风险、标的指数变更的风险、成份券停牌或违约的风险等。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。