- 3

- 评论

- ♥ 收藏

- A大中小

无论是政府意愿还是从资金来源角度,都很难及时地跟踪基建投资的短期变动,而随着基建项目进入建设阶段,投资额逐步落地,有一些指标可以从侧面刻画出基建投资的变动。几个市场分析中的常见指标:

第一,建筑业上市公司新签订单额。这相当于是从乙方视角(建设施工方)来看待甲方的投资规模。基建施工领域的集中度比较高,很多基建项目都是由中国建筑、中国铁建、中国交建、中国中铁等大型央企承包。通过观察这些上市公司的新签订单情况,可以辅助判断基建投资状况。比如中国建筑每个月会披露经营情况简报,其中就有基建分项业务的新签订单数据。这些公司的新签基建订单数据和宏观层面的基建投资同比,没有明显的领先滞后关系,但在方向上有不错的一致性。不过上市公司新签基建订单数据的披露一般都晚于统计局数据,如果想要更及时地跟踪,需要对这些公司在公告中披露的新签重大项目进行动态汇总。

第二,建筑业PMI。采用建筑业PMI的原理比较好理解,基建投资加快的同时,用PMI表征的建筑业景气度也会提升,而建筑业PMI数据发布早于基建投资,可以用来预判后者,这也是一种经常被市场采纳的方法。不过最大的问题在于,建筑业PMI不仅反映了基建相关活动,还反映了与房地产投资相关的房建活动。所以只有在地产投资相对稳定或者方向明确的情况下,才比较适合拿建筑业PMI来讨论基建投资。从历史数据来看,这两者有一定的相关性。

第三,石油沥青的表观消费量、装置开工率。石油沥青有70%左右用于道路施工,公路、市政道路的建设加快会显著拉动沥青消费量。历史数据来看,石油沥青的消费、生产与基建投资增速有不错的相关性。

【相关 ETF】

基建50ETF(159635)

场外联接基金:A类(017683)、C类(017684)

$华夏中证基建ETF发起式联接A(OTCFUND|017683)$

$华夏中证基建ETF发起式联接C(OTCFUND|017684)$

基建50ETF(159635)跟踪的中证基建指数从基础建设、工程机械、专业工程、房屋建设、工业金属等行业中选取代表性的公司作为样本股,以反映上市公司中基建行业的整体走势。

对比市场上已有的基建主题ETF产品,基建50ETF(159635)具有以下优势:

(1)长期收益更高

对比基建工程指数,中证基建指数历史长期收益更高。截至2024年6月30日,中证基建指数基日以来累计收益率674.12%,同期基建工程指数累计收益率为255.29%。

数据来源:Wind,截至2024.6.30

(2)行业覆盖更全面

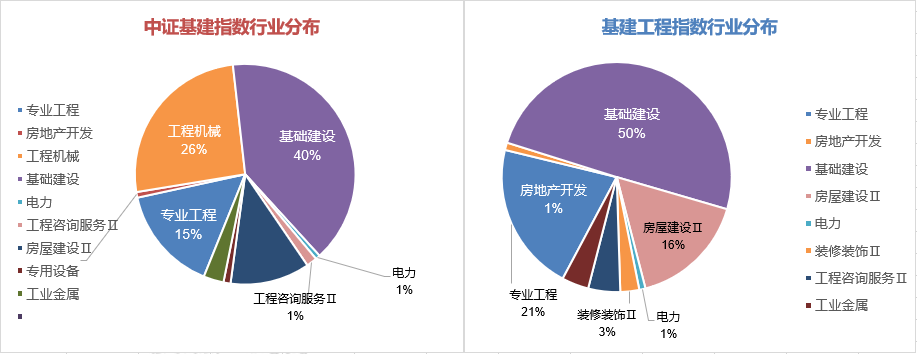

中证基建指数行业覆盖更全面。按申万二级行业分类,基建工程指数成分股分布于基建、专业工程、房屋建设等行业,行业配置略显“老成”;而中证基建指数成分股分布于基建、工程机械、专业工程等行业。值得注意的是,基建工程指数成分股中,房屋建设和装修装饰占比达18.63%,与房地产相关性较高,且几乎不涉及机械设备行业;而中证基建指数工程机械超占比25%,触达更多基建板块重点受益的领域,行业覆盖更为全面。

数据来源:Wind,截至2024.6.30

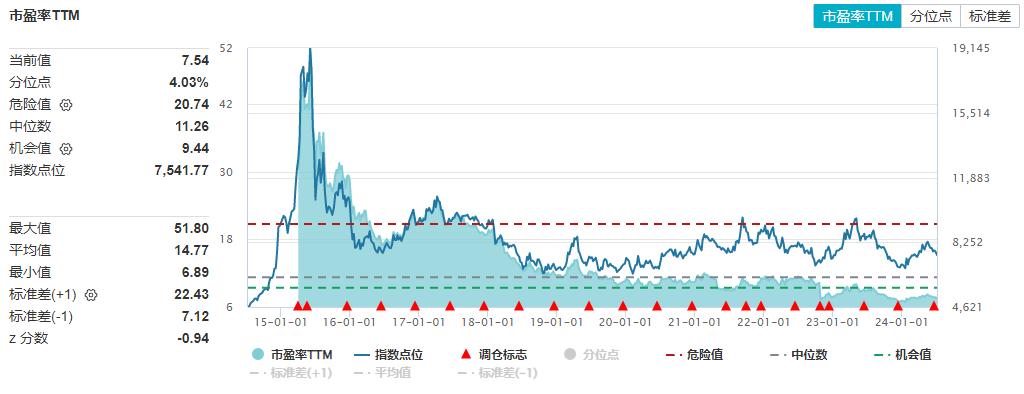

当前时点,基建板块整体估值处于历史低位,防御属性凸显。中证基建指数市盈率TTM为7.54,近五年历史分位数4.03%,估值性价比显现。

数据来源:Wind,截至2024.7.7

综上,伴随财政政策带来的基建增量提升,相关板块有望迎来政策驱动和基本面持续改善,当前板块处于低估值区间,投资价值凸显。借道ETF布局,可一键把握“政策面加码+资金面向好+估值性价比凸显”的基建投资机会。

风险提示:1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。9.A类基金认购时一次性收取认购费,无销售服务费;C类无认购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。10.市场有风险,投资须谨慎,以上个股不作推荐。