- 12

- 3

- ♥ 收藏

- A大中小

#了不起的国证2000# ,$国证2000ETF(SZ159628)$

2020年至今,国证2000指数涨幅31.71%,跑赢沪深300指数的5.71%。曾经辉煌的小盘股再次吸引了投资者的注意。

下面本文来谈谈市场上规模指数的分类、大小盘股的行情回顾、小盘股的投资价值未来展望、国证 2000 指数投资价值分析、万家国证 2000ETF 投资价值分析、国证 2000指数及万家国证 2000ETF 的风险等,欢迎球友们批评指正。

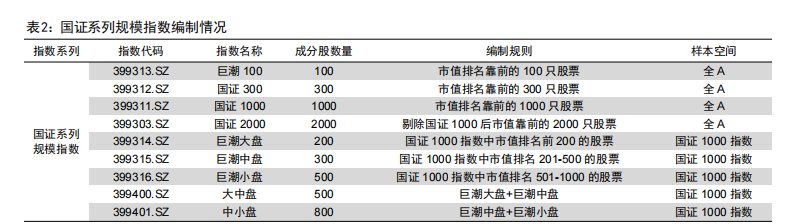

一、市场上规模指数的分类:

截止2022.6.17沪深两市一共有上市公司4744家。下面我们来看国证指数公司的规模指数分类:

中证指数公司的规模指数:包括中证100、200、沪深300、中证500、中证700和中证800指数。其中中证100、沪深300、中证1000大体相当于巨潮100、国证300、国证1000指数,对于中证1000以外的公司,中证指数公司暂时没有指数覆盖。

其中,中证100、沪深300和巨潮100、国证300覆盖了大盘股、中证500覆盖了中盘股、中证1000和国证1000、国证2000覆盖了小盘股。(因为目前上市公司数量已经达到4744家,还有部分小盘股和不符合指数规则的公司没有指数覆盖。)

二、大小盘股的行情回顾:

1、小盘股曾经辉煌的历史:

在 2009 年至 2016 年期间,A 股市场总体呈 现出明显的小盘股行情,我们以沪深300作为大盘股的代表,以申万小盘股指数作为小盘股的代表,2009.1.1至2016.12.31,申万小盘指数涨幅328.01%大幅跑赢沪深300指数 的82.1%。

2015 年的那一轮牛市中,小盘股受 益于其高弹性,上涨时势头强劲。

2、小盘股低潮期:

2017.1.1至2021.2.28由于核心资产牛市,小盘股业绩不佳,申万小盘指数跌了17.93%,大幅跑输沪深300指数 的61.23%。

3、小盘股复苏期:2021.3.1至2022.6.17,赛道股下跌,小市值股票的复苏行情强势开启,申万小盘指数涨6.54%,大幅跑赢沪深300指数 的-19.26%。

三、小盘股的投资价值未来展望:

1、大盘股、小盘股周期性轮动。

在 A 股市场有明显的大小盘轮 动现象。以中证 1000 指数与沪深 300 指数之间的相对净值走势,代表 A 股小盘股与 大盘股之间的分化程度。可以看出不同阶段,大盘股和小盘股轮动明显。

2、小盘股在经济回落和通胀回升阶段表现较好。当前经济正处于类似的阶段。

3、小盘股的业绩弹性更大。

4、以国证2000为代表的小盘股盈利预期大幅改善,优于其他指数。2021-2023 年的预测 EPS增长幅度达到了 232.12%,远远高于其他宽基指数。

5、目前市场对于小盘股的关注度仍很低,优质小盘股的价值还没有得到充分发掘。不少近2年业绩有超额收益的主动基金,就是因为能在小盘股中找出优质公司,比如丘栋荣的中庚中小盘基金,其在2020.2021年业绩出色,持仓里面就有很多其他基金没有的小盘股,

统计过去六个月里有对其覆盖并进行盈利预测的券商家数,国证 2000的成分股很多都还没有券商跟踪。大量的资金还在大盘股、赛道股里面,资金对于小盘股的关注股不足,使得优质小盘股的价值还没有充分展现。

四、国证 2000 指数投资价值分析.

1、国证 2000 指数相比中证1000指数的优势:

(1)国证 2000 指数和中证1000指数同样是小盘股的代表性指数,国证 2000 的历史长期表现优于中证1000。

(对比 区间:2015.1.1至2022.6.20)在近1、2、3、5年和区间国证 2000 的表现都优于中证1000。

(2)国证 2000 的成分股市值更小,更能反映注册制改革的趋势。

从选股标准上看,中证 1000 是由全部 A 股中剔除中证 800 指数成份股(即剔除了沪深 300 与中证 500)后,规模偏小且流动性好的 1000 只股票组成;而国证 2000 则是在扣除国证 1000 指数样本股后,选取市值和成交金额在市场中所占比例排名靠前的 2000 只股票作为成分股。上述选股标准的差异导致国证 2000 其实市值分布更偏小:国证 2000 相比于中证 1000 而言无论是从成分股的总市值中位数(51.5 亿元)还是均值(67.3 亿元)来看都更小,均不到 100亿元,在全市场处于 50%上下的水平。

(3)国证 2000比于中证 1000 包含更多的受产业政策明确鼓励的以专精特新企业。工信部发布的第一批至第三批国家级专精特新企业名单(严格标准),其中包含上市公司 321 家:有 150 家企业同时属于国证 2000(占比 46%),74 家企业同时属于中证 1000 成分股(占比 23%),不到 2%的个股属于沪深 300 和中证 500。

2、国证 2000指数的基本信息。

国证 2000 指数按照市值和成交金额在全市场中所占比例的综合排名,扣除国证1000 指数样本股后,选取排名靠前的 2000 只股票构成,覆盖了剔除国证 1000 后市值靠前的 2000 只股票。

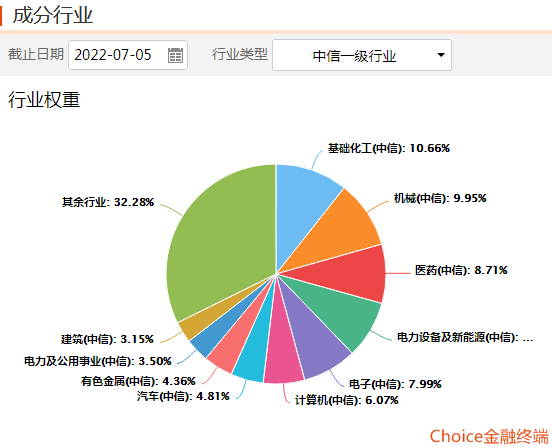

3、国证 2000 指数行业分布:

上面是截止2022 年 7 月 5 日,国证 2000 指数成分股在中信一级行业上的权重分布情况。可以看到,其前五大行业分别为基础化工(10.66%)、机械(9.95%)、医药(8.71%)、电力设备及新能源(9.48%)、电子(7.99%),整体行业配置较为均衡。

截至 2022 年 5 月 31 日,指数在周期板块的权重为50.91%,在科技板块上权重 27.42%,在消费板块上权重 18.81%,在大金融板块 2.86%。

4、个股市值分布:

截止2022.6.20市值低于100亿元的公司为1668家,占绝大多数。由于国证 2000 指数的成分股数量较多,因此其成分股权重分布相对较为分散。截止2022 年 5 月 31 日国证 2000 指数成分股权重及累计权重,前220只股票的累计权重达到30%,前496只股票的累计权重到达50%,前 1146 只股票的累计权重到达 80%。

5、前10大成分股(截止7.5):

包括多只大牛股,如九安医疗、融捷股份等。

国证 2000 成分股的整体市值偏小盛新锂能、九安医疗等企业均处于国证 2000 指数的前十大重仓股中,其在 2021 年的收益表现都十分亮眼。其中,九安医疗在 2021 年大涨 4.4 倍,前十大重仓股有9只在 2021年收益翻倍。

6、国证 2000 指数成长性较强,业绩增速较快。

国证 2000 指数 2022 年预期归母净利润为 5102.34亿元,同比增长56.98%,预期营业收入为107981.7 亿元,同比增长 16.15%,展现出较强的成长性。而沪深300指数的 2022 年预期归母净利润同比增长12.87%.国证 2000 指数成长性较强于沪深300指数。

7、国证 2000 指数估值处于较低位置。

截止2022.6.20市盈率为40.44倍,百分位为40.66%,市净率为2.33倍,百分位为34.04%,均低于历史平均值。

8、历史业绩优于其他宽基指数。

国证 2000 指数自 2010 年以来的年化收益达到 7.14%,高于沪深 300 指数的 1.13%、中证 500 指数的 2.50%和中证 1000 指数的 3.14%。

年化波动率、最大回撤高于沪深300、中证500,但低于中证1000。夏普比率 优于沪深300、中证500,但低于中证1000。

五、万家国证 2000ETF 投资价值分析

1、万家国证 2000ETF是市场第一只国证 2000ETF,填补了市场空白,具有创新性和稀缺性。

2、万家国证 2000ETF为投资者投资国证 2000指数提供了便利,投资万家国证 2000ETF相当于一键投资国证2000指数的2000只成分股,极大地便利投资者。同时为投资者构建大盘、中盘、小盘股投资体系带来了便利,目前大盘、中盘指数如沪深300、中证500等指数产品很丰富,而小盘股指数,特别是市值在中证1000以下的 ETF 产品只有正在发行的万家国证 2000ETF。(国证 2000指数以前还有创金合信国证2000指数A(005565)、创金合信国证2000指数c(005566)因为前几年的小盘股的低迷而清盘,申万菱信国证2000指数增强型发起式A(015921)c(015922)将于2022.6.29至2022.7.13发行)

3、万家国证 2000ETF的基本信息:

万家国证 2000ETF(159628)是万家基金发行的一只以跟踪国证 2000 指数为目标的 ETF 基金,拟任基金经理杨坤先生。该产品认购起始日 2022 年 6 月 14 日,认购终止日 2022 年 6 月 27 日,目前正处于发行期。

4、万家国证 2000ETF为指数型基金,主要采用最优化抽样复制策略有利降低ETF的跟踪误差和流动性管理难度。

根据招募说明书介绍,万家国证 2000ETF主要采用最优化抽样复制策略,跟踪国证 2000 指数,其风险收益特征与标的指数所表征的市场组合的风险收益特征相似。

为什么要采用最优化抽样复制策略,而不是其他指数基金较多采用的完全复制法呢?原因是国证 2000 指数有2000只成分股,多数成分股市值较小,部分成分股流动性不佳。最优化抽样复制法是指在构建 ETF 组合的持仓时,通过约束组合相对基准的风格偏离,同时最小化组合跟踪误差的方法优化组合持仓。最优化抽样复制法通过控制组合风险暴露的方式,使得目标组合与基准指数在指定风格上的暴露保持一致,从而达到控制跟踪误差的方法。而另外一种分层抽样法容易带来分层不均等问题。

5、ETF具有门槛低,可以回避个股黑天鹅风险,交易费用低廉等不少优点,同时万家国证 2000ETF费率0.5%+0.1%处于较低的水平。

6、管理万家国证 2000ETF的基金管理人简介

万家基金总管理规模2841.37亿元,主要以主动基金为主,近三年主动管理收益率 16.19%,主动管理能力较强。指数型基金规模30.23亿元,规模还较小。

7、基金经理简介

杨坤先生,累计任职时间:2年又240天,2013年11月至2014年12月在Fractabole担任量化IT工程师;于2015年6月加入万家基金管理有限公司,担任研究员。2019年10月24日担任万家中证红利指数证券投资基金(LOF)基金经理。2019年10月24日担任万家上证50交易型开放式指数证券投资基金基金经理。现任万家180指数证券投资基金的基金经理。根据 2022 年一季度披露的数据,杨坤先生目前在管规模合计 9.39 亿元。

六、国证 2000指数及万家国证 2000ETF 的风险:

1、市场全面注册制的推进会有更多的上市公司上市,其中多数为小市值公司,公司数量的增加,会改变以往小盘股的运行生态。小盘股的超额收益今后可能主要来自公司的增长,而不是流动性。

2、小盘公司的抗风险能力较大盘公司低,经济周期的波动可能会打击小盘公司的盈利情况。

3、小盘公司的波动更大,如果没有良好的心理能力,可能会在波动超出投资者承受能力时发生低位卖出,高位买入的问题。

4、小盘公司在流动性方面可能不太充足,如果有多家基金买入,可能会有较大的冲击成本,影响基金的运作。

5、采用最优化抽样复制策略考验基金公司的管理能力,需要较好的量化管理能力才能降低指数基金的跟踪误差。

总结:国证 2000指数覆盖了市场数量很多,但市值较小的公司,是投资小盘股的便利工具,也是市场不同规模指数的重要一环。国证 2000指数长期业绩较好,与沪深300指数等大盘指数具有较大的差异,大盘、小盘轮动周期明显。万家国证 2000ETF是市场第一只国证 2000ETF,填补了市场空白,具有创新性和稀缺性。万家国证 2000ETF为投资者投资国证 2000指数提供了便利,投资万家国证 2000ETF相当于一键投资国证2000指数的2000只成分股,极大地便利投资者。同时为投资者构建大盘、中盘、小盘股投资体系带来了便利。万家国证 2000ETF,小盘股属性重,波动较大,作为小市值规模指数ETF,波动较大,风险等级为r5,属于高风险产品,适合风险偏好较高的投资者。经济增长不及预期,疫情波动等都有可能影响指数表现。

本文为个人看法,不作为投资建议,据此入市,风险自负.

@天天精华君,@万家基金,159628