- 4

- 评论

- ♥ 收藏

- A大中小

啥时候降息咱不知道,但就看这7月份美国非农就业数据大幅遇冷,市场上对于美国经济下滑、美联储9月降息的预期是进一步抬升了。

也因此,上周海外市场那叫一个“刺激”。与此同时,富二也关注到有一个板块在本月悄然爬坡,那就是医药。

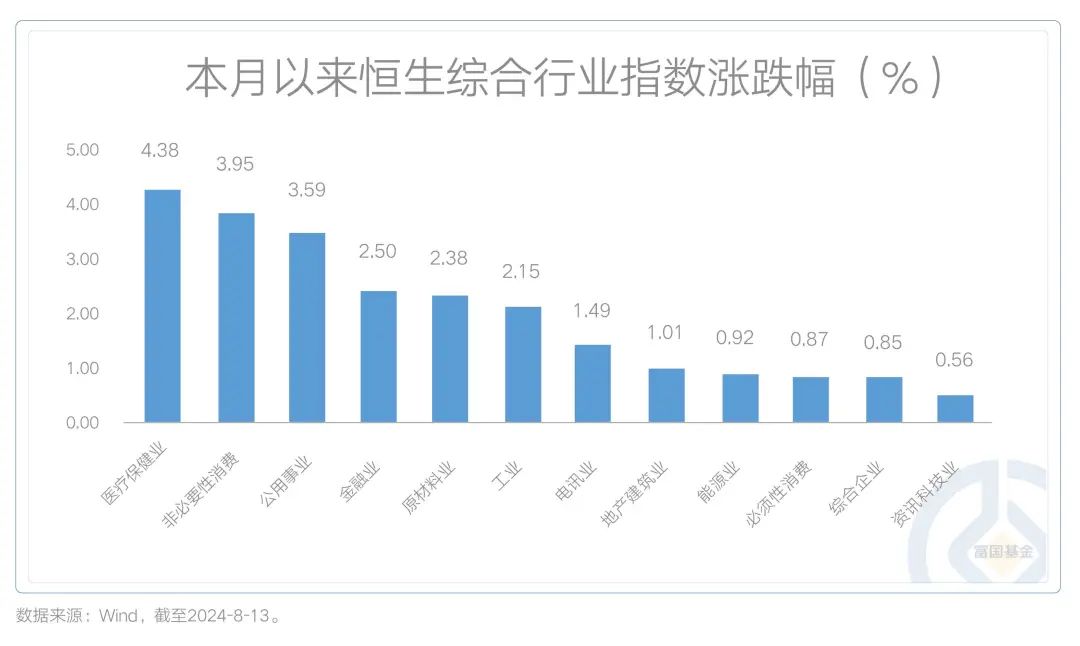

Wind数据显示,本月以来恒生综合行业指数中,医疗保健行业涨幅第一,上涨4.38%;A股来看,申万一级行业中医药生物的涨幅也排第一。

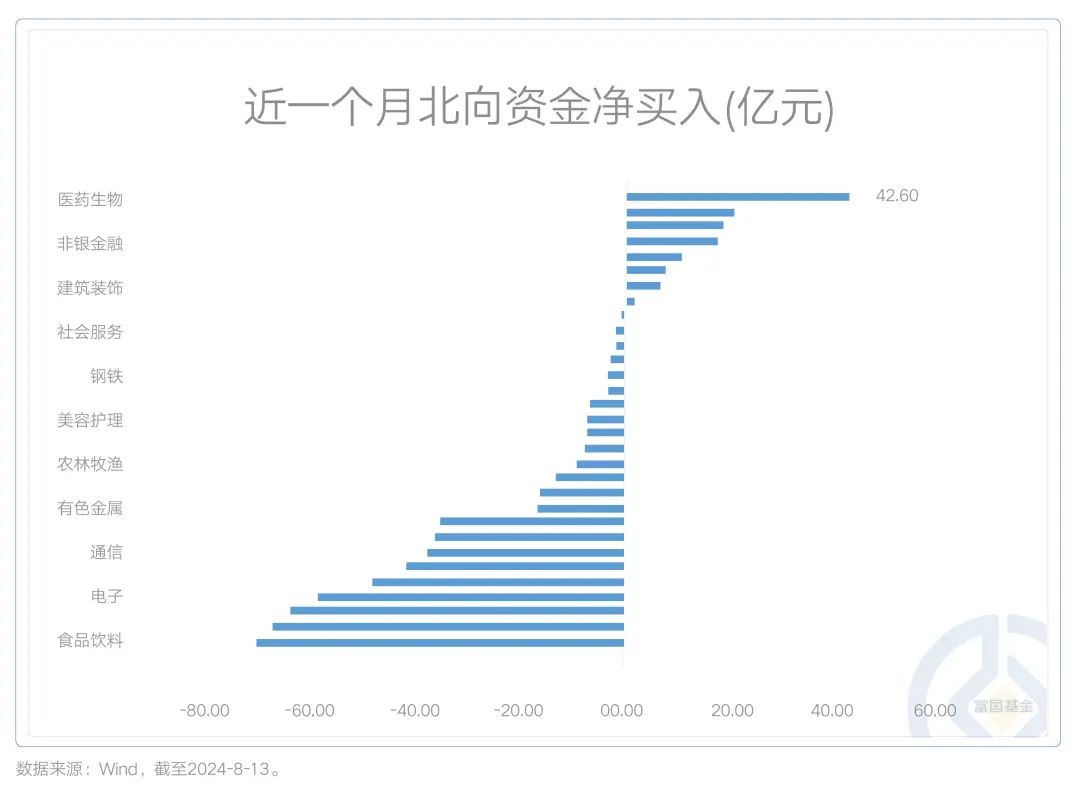

资金流向看,截至8月13日,近一个月北向资金加仓医药生物行业42.60亿元,为申万31个一级行业中净流入最多的板块。

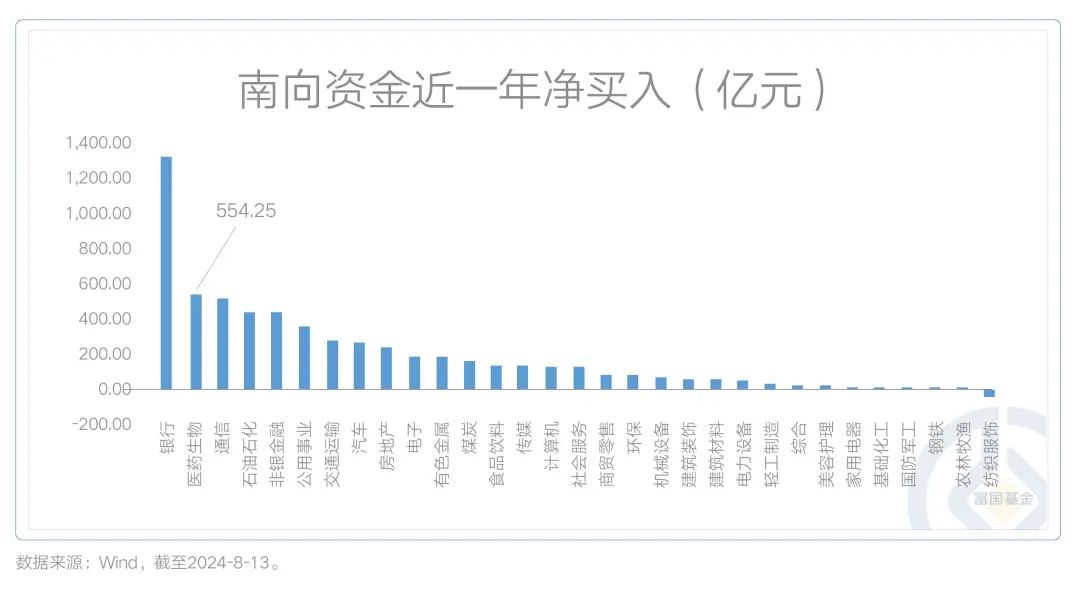

南向资金和北向有着一致的审美。近一年,南向资金净买入生物医药行业554.25亿元,仅次于第一大重仓行业银行。

对比富国ETF小程序“E起富”中,根据短期涨幅、聪明资金流入、技术指标对热点综合打分的结果看,医药的热度也位居榜首。

这种种线索其实都在指向“最初的原点”——如果降息了,市场会交易什么?

降息预期下,港股医药有望率先演绎涨势

众所周知,医药板块中的创新药需要大量的研发支出,因此也是成长性较强、弹性较高的板块,对利率的敏感度较高。如果美联储进入降息周期,那么势必助推创新药企业的融资成本降低,企业盈利情况或会有所改善。而相比A股医药,港股医药的“创新”含量更高、弹性更大,从历史上可以看出,恒生医疗指数与美联邦基准利率呈负相关关系。自2019年美联储进入降息周期开始,恒生医疗保健指数经历了一波快速上涨,从3248.54点涨到8158.55点,涨幅超过1.5倍。

估值低位,港股医药反转或在即

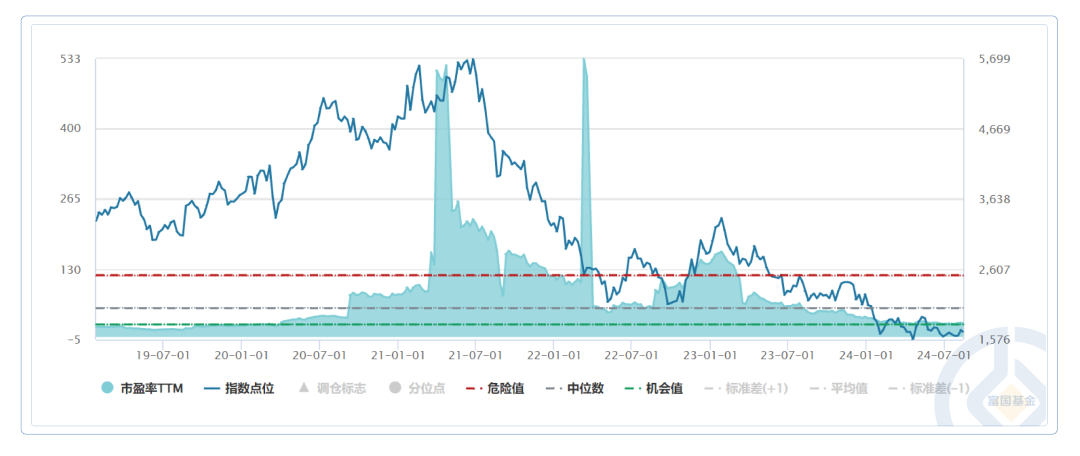

长周期看,医药已经震荡下行有三年了,Wind数据显示,自2021年6月2日至2024年8月13日,恒生医疗保健指数跌幅超过70%、申万医药指数跌幅近60%,跌幅非常深。从估值水平来看,目前恒生医疗保健指数的PE(TTM)为26.15,处于上市以来的23.88%分位,从图中可以看出,市盈率的位置快趴到“底”,上行空间很大。

数据来源:Wind,截至2024-8-13。

政策扶持,医药长期基本面可期

老有所“医”是国家很重视的民生问题,从医药集采影响消除后,国家这几年也是不断出台相关政策,支持行业良性发展。

最近,上海制定印发《关于支持生物医药产业全链条创新发展的若干意见》,聚焦生物医药产品创新研发、审评审批、推广应用等关键环节,围绕大力提升推动审评审批进一步提速等8个方面。随后,国家药监局制定印发了《优化创新药临床试验审评审批试点工作方案》,提到实现30个工作日内完成创新药临床试验申请审评审批,缩短药物临床试验启动用时等等。

政策不断加持下,随着国内房地产和内需疲软的持续改善,未来国内经济修复预期上升是港股上行的关键,叠加降息交易的持续,有望对港股流动性提供支撑,带动市场整体风险偏好进一步回升。

可以关注创新药ETF富国(159748)及其联接基金(A类:019897,C类:019898)和恒生医疗ETF(159506)及其联接基金(A类:020110,C类:020111)进行布局。

$富国中证沪港深创新药产业ETF发起式联接C(OTCFUND|019898)$

$富国中证沪港深创新药产业ETF发起式联接A(OTCFUND|019897)$

$富国恒生港股通医疗保健ETF发起式联接A(OTCFUND|020110)$

$富国恒生港股通医疗保健ETF发起式联接C(OTCFUND|020111)$

#美国CPI重回2字头 9月降息稳了?##李大霄:市场转折点正在靠近了#

请投资者关注指数基金投资风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、跟踪误差控制未达约定目标、指数编制机构停止服务、成份股停牌等特有风险。基金投资港股通标的股票,将承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。