- 3

- 评论

- ♥ 收藏

- A大中小

超级新宽基指数中证 A500来了。

又是一次 N 箭齐发。这无疑是自 3 月中证A50 ETF 发行后,A股 ETF领域的又一“盛世”,此次共有 10 家基金公司共同参与首发。

当然,这又是一次不同寻常的 N箭齐发,此次先发基金后发指数的“非常规”步骤,或许更能看出此指数产品的重要性。在这种非常规步骤的同时,另一个值得关注的“不同”就是,首批的10 家基金公司中,除了许多“老面孔”,还多了景顺长城这家外资股东具有极强ETF 背景的新玩家,旗下超级新宽基中证A500景顺(代码:159353)正在发行。

这两个不同放在一起体会,或许更能感受出几分深意。

A 系列宽基指数妙在何处?

2024 年,在传统沪深300、中证500、中证1000这些数字系列宽基指数的基金上,基民和股民开始认识了一个A打头的全新宽基系列。

这个“A系列”首发的是中证A50,2024 年 1 月 2 日指数发布,3 月4日就有追踪的ETF 成立,整个指数体系建设的推进进度极快。

而中证指数公司宣布 9 月 23 日将要发布的中证 A500,则是 A系列指数的“第二弹”。

相比传统的沪深300、中证500 这些宽基指数,A 系列有什么特别?

在我看来,A系列的宽基指数,可以视为“第二代”宽基指数,是为满足当下全球指数投资格局和境外资金互联互通需求而打造的新一代指数。

A 系列指数有哪些特色?

ESG 遴选机制。ESG(环境、社会和公司治理)是近年全球投资界如火如荼的理念,越来越多的大型资金,对于投资标的是否符合ESG 有要求。中证指数公司的 A 系列指数,无论是中证A50 还是中证A500,对入选成分股都有 ESG 的要求,要剔除“剔除中证 ESG 评价结果在C 及以下的上市公司证券”。

境外可投资性。沪港通和深港通机制,正成为境外投资A股的核心渠道。对于希望进行指数产品和个股操作联动的投资者,指数成分股是否能够纳入沪港通和深港通,至关重要。在成分股的选择上,A系列的指数,也直接要求必须是“属于沪股通或深股通证券范围”,这大大提升了指数的境外“可投资性”,为未来海外指数基金公司发行相关产品带来了先天便利。

行业分布向全市场靠拢。传统的沪深300、中证500,是一个简单的规模指数,规模是决定是否进入的核心因素。但是A 系列指数,则是引入了全 A 股代表性的考量,尽可能让指数的行业分布向A股整体靠拢。在这一点上,中证A50 有“满足各中证二级行业入选数量不少于1 只”的条款,而此次新发布的中证 A500更进一步,直接要求“使样本数量达到 500只,且各一级行业自由流通市值分布与样本空间尽可能一致”。

当然,指数编制规则的先进性,最终应该要反应在指数表现的先进性上。

对比中证A50 指数和老牌蓝筹指数沪深300包含股息再投资的全收益指数逐年表现,自 2015 年基期以来,中证A50大多数年份都跑赢沪深300,是一个相当不俗的加强版。

如果我们聚焦广大基民熟悉的 2019 年迄今走势,更能看出这两者的差异。

中证A500的行业“中性”

有了中证A50 之后,为何还要中证 A500?

我觉得可以从两个角度去理解。

从行业代表性来看,中证A50踏出了第一步,但还远远不够。过去数年,A股投资者尤其是基民尝够了行业偏离的苦楚,许多基民在过去重仓食品饮料、医药等板块的基金上,感受到了回撤的折磨,而憧憬能够更公允行业分布的指数产品。

“一级行业自由流通市值分布与样本空间尽可能一致”,这是中证 A500编制规则上的目标,如此可以以有限的 500 个成分股来实现对整个A股的近似抽样,不承担行业偏离的风险——在投资上,这也被称为行业“中性”。

行业“中性”,在行业格局大变的时代性,格外重要。许多的新兴行业的龙头,或许若干年后能成为巨无霸,但当下却还只是中小盘,无缘类似沪深300这样的大蓝筹指数。而等他们成长到相当规模可以进入沪深300时,或许又是他们增速的高峰,随后出现调整,甚至可怕的杀估值。

在这个问题上,中证A50 “满足各中证二级行业入选数量不少于 1只”的保证条款,给了许多细分行业龙头“直通车”。不过对于上市企业已超5000家的A股,这或许还不够。

下图对比了作为整个 A股代表的中证全指、老牌蓝筹指数沪深300和新规大蓝筹中证A50的中证一级行业权重对比,可以看到黄色高亮的信息技术和主要消费领域,两个指数相对中证全指的偏离。

中证 A500显然从编制规则伊始,就开始要努力解决这个问题,提供给投资者更中性的行业暴露。

与此同时,中证 A500 有着更强的行业覆盖率。

目前全部 A股共涉足 35 个二级行业,93 个三级行业。而目前沪深300仅仅覆盖了其中的 32 个一级行业和 63个三级行业,即使是被视为更“宽”的中证800,二级行业是全部覆盖了,但是三级行业也就覆盖了85 个,占比 91.40%;但是中证 A500,以区区 500 个成分股,覆盖了 91个三级行业,覆盖率达到 97.85%。

可见中证 A500 的编制规则,的确大大提升了其在细分行业的覆盖率。

不仅仅是大市值,也含新兴产业龙头

从市值暴露角度来看,中证A50 无疑是一个超大盘风格的宽基指数。

而从大量海外投资来看,中小盘股是有着不弱于大盘股的长期回报的,部分时期甚至还会有上佳表现。而此前的超大盘风格宽基指数,就难以涉足各类“隐形冠军”、“行业小巨人”,殊为可惜。

而中证 A500的编制规则中有一条“优先选取三级行业自由流通市值最大或总市值在样本空间内排名前1%的证券作为指数样本。”,则是在更细分的行业颗粒度下,确保行业冠军的优先入选。如此可以进一步提升中证A500 指数的“小巨人”含量,提升指数成分股的质量。

根据笔者的统计,在中证 A500 中,有 59 个成分股甚至都没有被中证800覆盖。

根据中证指数公司披露的信息:

(中证A500)指数行业分布较为均衡,且纳入更多新兴领域龙头,工业、信息技术、通信服务、医药卫生行业合计权重约50%,高于可比宽基指数,最新一期样本覆盖全部35个中证二级行业及91个三级行业。样本公司基本面表现良好,七成样本近一年净资产收益率或营收增速位居同行业前30%。

在有了中证A50 的前提之下,中证 A500的诞生,给予了投资者更多涉足中小盘尤其是优质中小盘股的机会,有望在规模因子的暴露上,获取一定的超额收益。

在中小盘股暴露的问题上,虽然传统我们已经有中证500、中证1000等多个工具可选。但严格来说,这些指数的暴露不纯粹。尤其是沪深300与中证500。

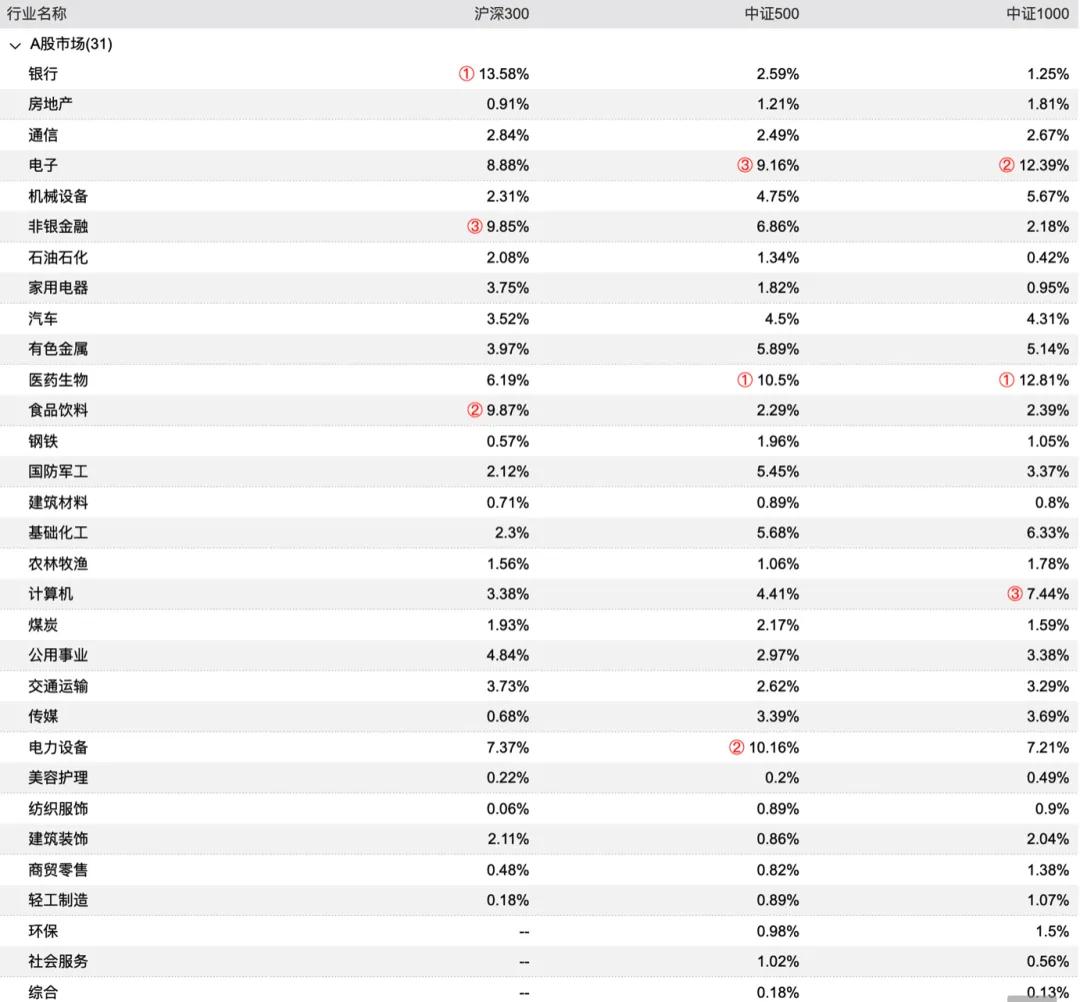

下图是沪深300、中证500 和中证1000三个指数在申万31个一级行业指数上的分布,可以看到沪深300 和中证500的分布可谓是迥异,这意味着当你在沪深300 与中证500之间抉择时,不仅仅是大中盘风格的迁移,甚至更多是行业之间的迁移。

这种干扰,可以从下表一窥究竟。下表上半张,是长江证券行业中性大盘指数与行业中性中盘指数的比值图,向上代表大盘走强,向下代表中盘走强。从红色箭头可以看到,8月的高点低于 7 月的高点,大盘股开始转弱。但是若看传统的沪深300与中证500,8月还在创新高,大盘股似乎强势十足。这两者的偏差,我觉得很大程度上就来自于沪深300与中证500 的行业偏差掩盖了大中盘的偏差。

从这点而言,奉行行业中性的中证 A500指数,能够更好的代表大中盘整体的表现,与中证A50构成一个尽可能行业中性下的大盘与大中盘的配对组。

险资的偏爱

中证A50ETF 的“N 箭齐发”之后,规模也在稳步上升。

从上市初期的 100多亿一路攀升,并且最后的回撤中并未出现规模缩减,目前的总规模在 300亿元以上。

细看主要几只中证A50ETF,险资是重要的拥趸,频繁出现在十大持有人的行列中。

这是一件好事,至少说明持有中证A50ETF 的资产,不是从其他 ETF拆东墙补西墙而来的存量资金,而是有可能来自保险资产增持的增量资金。如果细看中证A50指数和规模的关系,在 5 月 中证A50回调的过程中,规模依然在稳步攀升,这类资金显然具有逆势加仓不动摇的特色。

景顺长城这个新玩家意义何在?

此次中证A500ETF,十家基金公司齐发。景顺长城中证A500ETF(代码:159353)也在其中。

如果你对此前的几次 N箭齐发有印象的话,就会知道这是景顺长城作为一家合资基金公司,首度入围。

业内人都知道,N 箭齐发,选谁不选谁,是有讲究的。

比如上次中证A50ETF 发行,有一家险资背景的基金公司,此次中证A500ETF,又换了另一家险资背景的基金公司入围。

又比如上次中证A50ETF发行,首度有一家强外资背景的基金公司入围,而这次则又增加了景顺长城,或凸显了顶层对于中证A500 产品线“国际化”的期待。

此前也说过,中证 A500 无论是 ESG还是互联互通,其实都是一开始就瞄准国际化去考虑的编制规则。当然编制规则国际化好办,但真正要能出海,还需要给力的帮手。

作为这些年ETF领域的新秀和值得关注的重要玩家,景顺长城无疑是一家有性格的公司。

景顺长城的外方股东景顺(Invesco),是全球第四大ETF供应商,截至2024年7月末,其被动资产管理规模超7000亿美元,在ETF领域积累了丰富的管理经验并享有全球声誉。不少投资者熟悉的跟踪纳斯达克100指数 和S&P 500指数等权重指数的 ETF,就是景顺管理的。

或许正是这种海外股东的基因,景顺长城旗下也有不少叫好又叫座的 ETF产品,比如红利产品线的红利低波100ETF,比如海外投资的纳指科技ETF、标普消费ETF、全球芯片LOF等。关于这种别具一格,远川投资有一篇《一家主动权益大厂的ETF突围》写的不错,有兴趣的不妨一读。

当然,请进来,更要走出去。

景顺作为全球 ETF巨头,在这一块上,显然有先天优势。下面这段新闻描述请细细品味:

2024年6月21日,景顺长城外方股东景顺集团于爱尔兰注册成立的跟踪创业50指数的UCITS ETF在爱尔兰都柏林交易所、英国伦敦证券交易所、德意志交易所集团、瑞士证券交易所、意大利证券交易所同步挂牌上市,该产品将面向欧洲、中东、非洲、亚太以及拉丁美洲推广,这是欧洲市场首只跟踪深市A股指数的ETF产品,更意味着中国ETF国际化踏出重要一步。

而此次,景顺长城中证A500ETF(代码:159353)还没发行,景顺集团亚太区CEO罗德城已经表态:

中国ETF发展飞速,未来有巨大的想象空间,ETF正逐渐成为机构和个人投资组合中的重要构成,在此过程中充满机遇,也必须深刻理解各类投资者的需求,未来景顺将继续支持景顺长城为境内外投资者提供更优质的工具和服务。

可见,景顺长城此次入选“十箭齐发”,是有的放矢。

对 A股,这显然是一件好事。如果 A股能够在吸引保险资金的同时,还能通过中证A500ETF 这样的现代产品吸引更多的海外投资者,让更多的耐心资本拥抱 A股。

所以,如果判断A股已在市场历史低位区域,不妨留意景顺长城中证A500ETF(代码:159353)在内的这次“十箭齐发”,看看能为A股吸引多少的增量资金,上市后又能吸引多少增量资金,这对于A股的企稳,或许能成为重要的助力。