- 4

- 1

- ♥ 收藏

- A大中小

长期价值投资,见证公司成长,是每位理性投资者的初心。

随着时间的推移,在市场的打磨中,也磨炼着理性投资者。

投资不是科学而是艺术。

有了一定的筛选规则,在一定的筛选规则下坚持,会更有自信和底气,也会更有耐心,长期容易成功。

Smart Beta策略指数,即聪明贝塔策略指数,是提取价值、红利、低波、质量、成长、动量等因子,编制出来的指数。

如果配置行业龙头,可以选择中证A50指数;如果配置低估品种,可以选择中证高股息指数;还有估值很低的香港市场的中证港股通高股息指数。

港股通成立也快十年了。

前面写了很多篇文章,无论哪种的Smart Beta策略指数,长期都能多多少少战胜市场。如果一边龙头指数,一边红利指数,可以平衡组合收益。

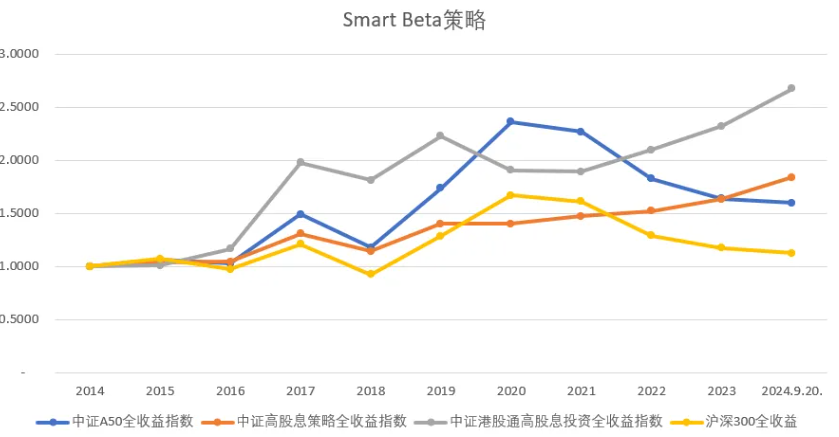

从2014年底至2024年9月20日,最近十年的中证A50全收益指数、中证高股息策略全收益指数、中证港股通高股息投资全收益指数,如果2014年底是1元,到了2024年9月20日分别是1.60元、1.84元、2.67元。

沪深300全收益指数从2014年底至2024年9月20日,从1元到了1.12元。

从2014年底至今,市场上涨又下跌回来,与沪深300指数构成比较相近一些的中证A50指数,依然取得了超额收益;中证高股息策略和中证港股通高股息投资策略都能稳稳上涨。

三只全收益指数平均是从1元到了2.04元。

(1)中证A50指数均衡配置各行业最具代表性的龙头公司,结合ESG和互联互通理念,倡导长期价值投资理念。

截至2024年8月末,滚动市盈率15.36倍,市净率1.87倍,股息率3.00%。

2024年9月20日的前十持仓是贵州茅台、宁德时代、中国平安、招商银行、长江电力、美的集团、紫金矿业、比亚迪、恒瑞医药、中信证券。

(2)中证高股息策略指数选取的是80只股息率和股利支付率较高、分红较为稳定的上市公司。

计算综合因子并降序排列,而且综合因子非常简单。

综合因子 = 股息率 0.7 + 股利支付率 0.3。其中,股息率和股利支付率为标准化处理后的三年平均值。

截至2024年8月末,滚动市盈率7.22倍,市净率0.67倍,股息率5.53%。

2024年9月20日的前十持仓是格力电器、工商银行、交通银行、中国神华、农业银行、江苏银行、中国石化、陕西煤业、中国银行、中国石油。

从行业分布上,主要是金融行业占比46.03%,其次是能源行业占比21.78%,再次是可选消费占比11.88%。主要板块都是高股息率板块。

(3)中证港股通高股息投资指数是符合港股通条件的30只流动性好、连续分红、股息率高的香港上市公司,采用股息率加权,即港股通范围内连续分红且股息率较高的上市公司。

也就是从中证香港 300 指数样本中,选取符合港股通条件的证券且过去三年连续现金分红, 每年现金股息率均大于 0 的证券。

编制考察的因子,过去三年连续分红和每年现金股息率,有些类似中证红利指数的。

截至2024年8月末,股息率7.14%。

2024年9月20日的前十持仓是东方海外国际、海丰国际、中国神华、中国宏桥、中国海洋石油、中信银行、中国石油化工股份、农业银行、中国银行、中国石油股份。

比起中证高股息策略指数,从行业分布上要略微分散一些,金融行业占比34.02%,能源占比19.79%,工业占比19.14%,因为香港市场很多行业分红比较稳定。

龙头、高股息、港股高股息怎么配置?

在经济增速放缓,鼓励上市公司分红的情形下,高股息是很好的;

港股通高股息的股息率还要高些,收益也好,但是香港上市公司有分红税,因为今年有了减分红税的预期,使香港市场有了一定的上涨。

目前两只指数的股息率分别是5%以上和7%以上,考虑到分红税,也是比较相近,但是两者的吸引力,相比龙头指数,有所下降。

因为行业龙头指数的股息率也有3%了,而且有一定的成长弹性。

这就是市场会慢慢地根据预期,进行均值回归。

经济情况无任何上市公司能够避免影响,羊变少了,分红的羊毛也会变少了。还是要关注成长,虽然成长降低,在利率下行的时候,资金没有好的地方配置,就拥挤到了分红类型,但是当行业龙头的股息率也上升了,还有一定的成长,经济上行又必须启动行业龙头。如果经济复苏,红利类型的股息率远远不及成长了。

因为经济还未复苏,所以红利类型上涨,但是在羊变少了的情况下,羊毛也会变少。只有在经济复苏的情况下,各种压力才会慢慢缓解。

长期无论是人口还是资本、无论是去杠杆、逆全球化都利于红利,但是随着行业龙头下跌,资产价格的吸引力甚至赶超红利类型,而且全要素生产力、新质生产力的贡献度的提升,利率下行,还是利好行业龙头公司。

行业龙头指数的股息率比较有吸引力了,而经济复苏还比较长远,所以平衡组合配置,不能只偏红利,行业龙头指数必须占有一定仓位了,甚至一半以上,也不要配置太多,慢慢调整。

现在行业龙头和高股息都要重视,无论如何,股息率都比十年期国债收益率高了。股票的优势堪比债券了,即使未来经济成长保持债性,资产价格也已经有吸引力了。

ETF基金是透明的、成本非常低廉的投资工具,可以全方位地做资产配置。A50ETF、高股息ETF、港股高股息ETF都是长期优秀的Smart Beta策略指数基金。

可以利用优秀指数基金,放在投资组合中做好资产配置。