- 5

- 评论

- ♥ 收藏

- A大中小

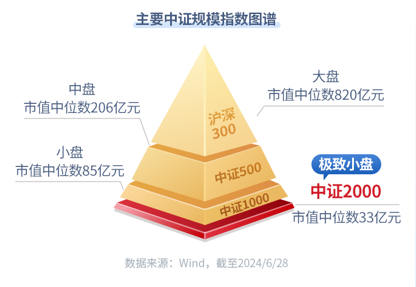

中证2000指数选取市值规模较小且流动性较好的 2000 只证券作为指数样本。中证2000指数与沪深300指数、中证500指数以及中证1000指数共同构成中证规模指数系列, 反映不同市值规模上市公司证券的整体表现。

中证2000指数成分股数量较多,且“专精特新企业”含量高,在提升市场整体情绪,拉动市场中位数表现,以及投资体验感等方面,具备重要地位。中证2000指数成分股的数量是中证1000指数的2倍,成分股数量远超沪深300与中证500指数,较大的样本规模和较小的样本个体市值,更有助于反馈市场流动性的真实变化,捕捉市场整体反弹机会。

中证2000指数目前估值45.72倍,对比历史中位数59.06倍,历史平均估值57.91倍,可以看到当下的估值位置处在近十年的历史低位。随着海外利率下行窗口逐渐打开,降息周期有利于A股的流动性提升。以及在美联储降息预期加强下,罗素2000指数涨至接近今年高点可以看出,流动性的宽裕有助于市场的小盘风险偏好修复,市场届时将更加看重基本面和流动性的双向验证。

降息窗口打开,流动性充裕预期加强

“央妈”非惯例时间开展MLF操作,这在近三年还是第一次。在市场“降息”预期落地的情况下,央行再一次快速出手,临时操作MLF(通常是每月15日左右开展 MLF),且利率调降幅度比OMO更大。新的货币政策框架演进中MLF的意义虽有淡化,但这次“非对称、非照例”的MLF操作释放的信号意义仍不可忽视,这也与政策端角度对资本市场的调整不无关系。

总体上,7月降息的时间点恰到好处。一方面是外部压力减轻,美联储降息条件有所松动,数据显示细分经济项降温;另一方面,近期内部经济动能有所波动,货币宽松的必要性有所提升。年初至今政策端迟迟未遇合意时机宽松,随着本次LPR机制改革,在当前位置将宽松“应出尽出”,也有利于下一阶段的政策统筹。

中证2000指数表现受到宏观经济环境和市场流动性的影响。从宏观经济层面来看,国内经济温和复苏,流动性维持充裕,这为小盘风格占优提供了有利的宏观背景。经济弱复苏下,流动性环境或将继续维持宽松状态,小盘风格相对大盘风格则相对占优。此外,5Y LPR和MLF调降利率,释放中长期流动性,反映国内宏观流动性状态的货币条件指数当前已处于历史相对高位区间。宽货币环境下,小盘风格相对大盘往往有较为明显的超额收益。

市场情绪触底,反弹预期放大小微风格阿尔法空间

中证2000指数成分股以小市值标的组成,包含不少估值相对较低的优质标的,一旦情绪开始修复,能够被挖掘的阿尔法空间更大。

中证2000指数含创业板公司的占比达到30%以上,含科创板公司的占比约10%,因此波动区间为上下20%幅度的股票占比约四成,所以指数波动空间相比上证50、沪深300、中证500这类主流宽基指数具有更高的弹性,能够更加灵敏、更大幅度、更广空间地承接情绪修复带来的反弹势能。

总体来看,中证2000指数具有典型的小微盘风格特点,行业覆盖全面,新质生产力含量较足,科技创新特点突出。

相关产品:中证2000ETF华夏(562660)及其联接基金(A:019891;C:019892)

$华夏中证2000ETF发起式联接A(OTCFUND|019891)$

$华夏中证2000ETF发起式联接C(OTCFUND|019892)$

从投资角度来看,中证2000指数因成分股数量较多且流动性存在较大差异,为使组合的收益尽可能地贴近指数表现,中证2000ETF华夏(562660)会适当采用抽样复制的方法。因此,选取成分股则更加考验基金管理人和基金经理的能力与水平,这种方式也有利于提升申赎回的效率和降低申购赎回的成本。公开数据显示,中证2000ETF华夏(562660)超额收益突出,2024年上半年相对于中证2000指数超额收益率达到4.79%,表现亮眼。(数据来自基金二季报)

风险提示:

中证2000指数2019-2023年完整会计年度业绩为: 21.96%、15.39%、25.89%、-14.77%、5.57%。

风险提示:1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合型基金、债券基金与货币市场基金,产品属于中风险(R3)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合型基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告 9. 市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐。10.ETF盘中涨跌价格不代表基金净值表现。