- 4

- 评论

- ♥ 收藏

- A大中小

8月第二周,股市连续三天成交额不足5000亿元,市场情绪愈发低迷,8月15日,大资金借道ETF跟进,三大股指收红,成交额放量至5915亿元。半导体相关指数也悉数收红,其中代表半导体上游行业走势的半导体材料设备指数涨0.46%,总体来看,依然处于震荡期。

下半月进入中报密集披露期

在A股整体盘面较为弱势的情况下,半导体市场目前看来也比较平淡,虽有一些积极因素积累,但需要实质性的利好催化。

回顾近段市场消息,从行业周期上看,两大晶圆代工龙头业绩超预期,机构纷纷看好下半年半导体行业复苏。据中芯国际透露,全产业链均有较高备货建库存意愿以抢占更多市场份额。

同时,晶圆代工价格的调整已经传导到了功率半导体厂商,这导致了价格上涨的趋势。这种趋势对于相关企业来说是一个积极的信号,因为价格上涨通常会带来更高的利润率。

从机构关注来看,自7月以来,已经有55家A股半导体上市公司获得了机构调研,这表明投资者对于半导体行业的兴趣正在增加。

而更为重要的是,8月下半月,大批半导体设备、材料公司将正式披露中报业绩。东吴证券指出,临近中报密集披露期,基于业绩确定性/中期基本面的胜率交易往往占优,而基于产业发展趋势/远期基本面的赔率交易有较大的“跑输”风险。景气行业方向可能成为接下来交易的重心。

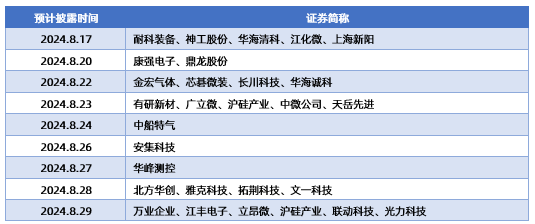

表1 半导体材料设备指数成分股中报业绩披露时间表

资料来源:中证指数公司,公司公告,Wind,截至2024.8.15。以上个股仅作为举例,不作为推荐。

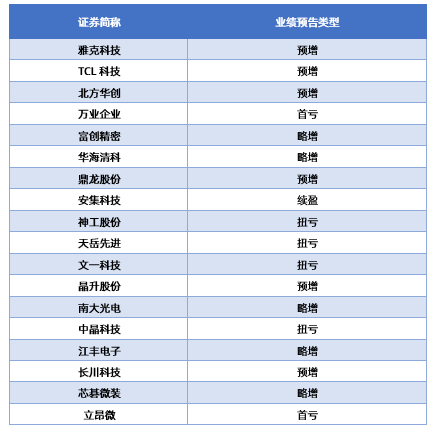

而关于半导体设备、材料板块的业绩预期,早在7月中报业绩预告披露阶段,半导体材料设备指数成分股有近半数都发布了业绩预告,其中绝大部分公司都表示业绩增长(预增、略增、扭亏为盈),只有两家公司业绩预告为首亏。

表2 半导体材料设备指数成分股中报业绩预告类型

资料来源:中证指数公司,公司公告,Wind。以上个股仅作为举例,不作为推荐。

指数调整到位了吗?

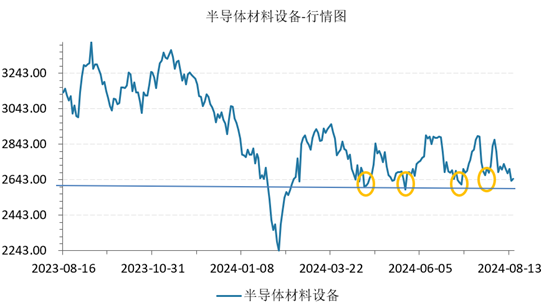

今年以来,市场基本处于存量资金博弈的状态,行情难以持续,因此半导体材料设备指数也处于反复震荡中。根据历史行情,指数之前的4次反弹,一般都在2650点左右,该位置或许有一定支撑。

数据来源:Wind,数据区间:2023.8.16-2024.8.15。

但目前,市场观望情绪比较浓厚,两市成交额萎缩,场内存量博弈更加明显,因此尚不足以形成反弹的条件。不过,在8月12日至8月14日这段期间里面,资金对消费电子行业颇为青睐。131个申万二级行业当中,主力资金在近3天内加仓消费电子行业超5亿元,位于申万二级行业之首。

数据来源:Wind,数据区间:2024.8.12-2024.8.14。

八九月素来是消费电子行业的旺季,目前看来,投资者对该行业的确定性依然保持信心。而下游消费电子的复苏有望带动上游半导体设备、材料的需求。这一趋势不仅体现在传统消费电子产品的销量增长上,还体现在新兴技术如AI的应用上。

光大证券分析称,下游需求端,消费电子行业需求复苏,全球CSP大厂Capex持续高速增长。二季度,全球智能手机出货量同比增长6.5%,其中,国内出货量同比增长8.9%;全球PC出货量同比增长3.0%。同时,AI加速落地端侧,AI手机和AIPC产品相继面世,同时苹果Vision Pro已经在全球多个国家或地区发售,AI驱动的新一轮创新周期有望拉动上游的芯片半导体行业的复苏。

因此,根据数据统计看,下游消费电子产品如智能手机、个人电脑(PC)、平板电脑等的需求出现回暖迹象。特别是在2024年,随着AI技术的应用和发展,AI相关的消费电子产品需求强劲,有望进一步驱动消费电子行业重返成长轨道。

另外,半导体自主可控重要性持续凸显。根据中芯国际的半年度业绩报告,公司的毛利率高于预期,但是二季度产品的平均销售单价却是下降的。对此,市场观点认为,这是周期刚开始的表现,量升价跌先消化库存和产能。因此,预计在晶圆厂扩产的背景下,国产化在未来几年依然是值得期待的主线之一。

相关产品:

半导体材料ETF(562590)及其联接基金(020356/020357)

$华夏中证半导体材料设备主题ETF发起式联接A(OTCFUND|020356)$

$华夏中证半导体材料设备主题ETF发起式联接C(OTCFUND|020357)$

中证半导体材料设备指数基日为2018.12.28,基日以来各完整年度业绩为:119.06%、60.63%、34.42%、-31.93%、-5.13%。数据来源:Wind,中证指数公司。

风险提示:1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资干本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。9. 市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐。