- 14

- 1

- ♥ 收藏

- A大中小

从17年开始入市投资以来,我见识过上证指数2441点的低谷期,也见过3731点的辉煌期,期间也听过社区的小伙伴们高喊“白酒yyds”“有锂走遍天下”等多种口号,可是最终都只是昙花一现。在金庸的《鹿鼎记》中,有一句话让我印象深刻:“平生不识陈近南,便称英雄也枉然”。这句话让我联想到,在当今的投资市场中,如果不能识别并拥抱核心资产,那么即便自称投资者,也难以称得上是真正的市场英雄。

自9月中下旬以来,政策的暖风频吹,市场信心得到了极大的提振,A股市场也随之迎来了一波上涨行情。在这波行情中,那些具有核心竞争力、受益于时代红利的核心资产,无疑是市场资金追逐的焦点。无论是芯片、半导体、创新药还是高端装备制造,这些行业的核心资产都展现出了非凡的吸引力。

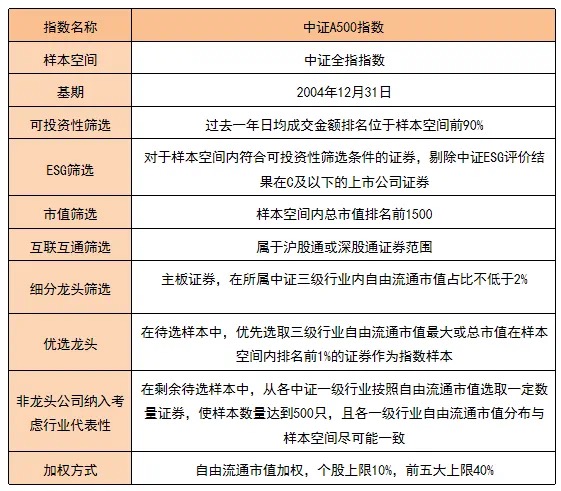

我深知,随着我国经济高质量发展的持续深入,经济发展的动力正在从要素和投资驱动转向创新驱动。新兴产业的占比逐渐上升,核心资产成为了重要的投资选择。为了更好地反映A股核心资产,中证指数公司在9月23日发布了“中证A500指数(000510)”,这个指数不仅“新”量高,成长性和投资价值也相当可观,能够更好地反映A股市场的行业结构,适应经济发展的时代趋势。

核心资产,这个词汇在A股市场上一直热度不减,尤其是在近期更是频繁被提及。那么,A股的核心资产究竟是什么呢?在我看来,核心资产就是那些在各个行业中具有核心竞争力、受益于时代红利的优质公司。正如“时势造英雄”,在不同的时代背景下,核心资产的范畴也会有所不同。比如在2010年代,移动互联网技术的快速发展驱动了互联网行业的高速增长,那时的互联网产业及其龙头企业就是核心资产。而现在,以“新质生产力”为代表的高质量发展业态将成为经济增长的主要动力,那些代表高质量发展要求和未来发展趋势的产业或企业,无疑将成为A股的核心资产。同时,资本市场也越来越强调股东回报,高ROE、高分红也成为了核心资产的显著特点。

在我看来,那些代表了“新质生产力”发展方向,具备高成长、高分红的行业龙头企业,就是A股当下时代的核心资产,也是市场资金所拥抱的资产。市场期待有一个指数能够覆盖这些拥有上述特征的上市公司。9月23日,中证指数公司正式发布的“中证A500指数(000510)”正是这样一个指数,它反映了全市场核心龙头上市公司的表现。

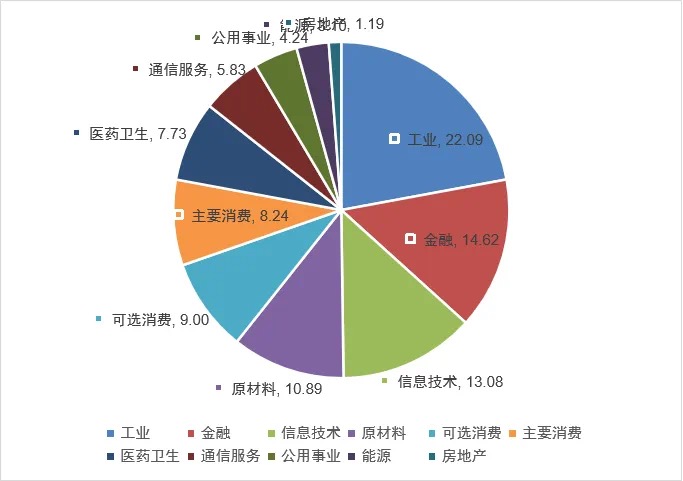

在行业覆盖上,中证A500指数覆盖更全面,对A股核心资产的代表性更强。据Wind数据显示,中证A500指数成分股覆盖了91个中证三级行业,相比之下,同期沪深300指数成分股仅涉及63个中证三级行业。

除了覆盖更全面外,中证A500指数更强调“新”,含“新”量较高,更加锚定成长趋势,着眼于新质生产力。该指数纳入了更多电力设备、医药生物、通信、计算机等新兴行业龙头企业,新兴行业的权重相比沪深300指数提升,而金融、主要消费行业权重占比则显著降低。

值得注意的是,中证A500指数成分股筛选还纳入了对ESG的考量,剔除了ESG评级在C以下的公司,降低了指数成分股发生重大负面风险事件的概率,从可持续发展的角度,提高了指数的长期生命力。

回顾A股的发展史,可以明确的一点是,上市公司的行业市值结构与国家产业结构长期变化趋势趋于一致。中证A500指数的出现,有望成为拥抱A股核心资产的重要参考工具。

然而,尽管A股核心资产充满机遇,市场也有了中证A500指数的参考工具,但投资布局并非易事。直接买入中证A500指数的成分个股,成本太高,并且有些是创业板和科创板的股票,入局门槛较高。因此,一个高效便捷的投资利器就显得尤为重要。在中证A500指数发布后,以摩根资产管理为代表的公募机构率先发力,相继布局中证A500指数产品,助力市场大众投资者布局A股核心资产。

摩根资产管理这次推出的摩根中证A500ETF联接基金(A类:022436;C类:022437)具有一揽子布局核心资产,持仓透明,抗波动、流动性好、交易便利等多种优势。此外,摩根中证A500ETF联接基金的费率较低,采用的是“0.15%管理费+0.05%托管费”的组合,属于目前全市场较低水平,为投资者更好地节省了投资成本。

机会总是留给有准备的人,A股核心资产的机遇同样是留给有准备的人的。一键布局、把握市场机遇,以摩根中证A500ETF联接基金为代表的相关产品值得我们长期关注和配置。在这个充满变数的市场中,拥抱核心资产,就是拥抱未来。