- 3

- 评论

- ♥ 收藏

- A大中小

今年以来,A股银行行业表现不俗。截至2024年8月15日,银行以年初以来近16%的涨幅,位居31个申万一级行业之首。银行为何能逆势领涨?未来银行是否会延续强势?行业内部又将如何表现?

资金面催化,银行股超额收益明显

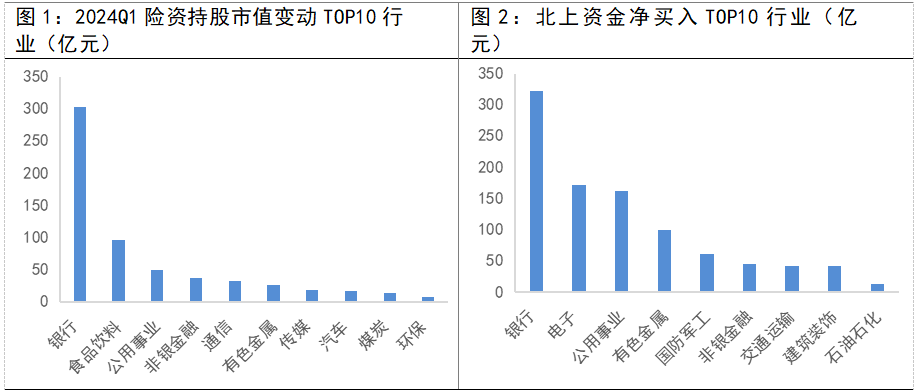

聚焦于资金面,不难理解银行今年的强势表现。一方面,在以国家队为代表的机构投资带动下,宽基类ETF为成为今年A股增量资金的重要来源,其中跟踪沪深300指数的ETF净流入超四千亿元,银行作为沪深300指数的第一大权重股,间接地获得了增量资金的流入。另一方面,险资作为今年A股市场的另一重要的增量资金来源,受其负债端约束等因素影响,更偏好低波动、收益稳健的资产。基于上市公司前十大流通股东口径,银行是险资今年一季度主要加仓的行业。此外,北向资金虽然今年增量并不显著,但各行业分化明显,以银行的红利资产也成为其增持的主要对象。

数据来源:wind,左图截至2024-03-31,右图截至2024-08-15

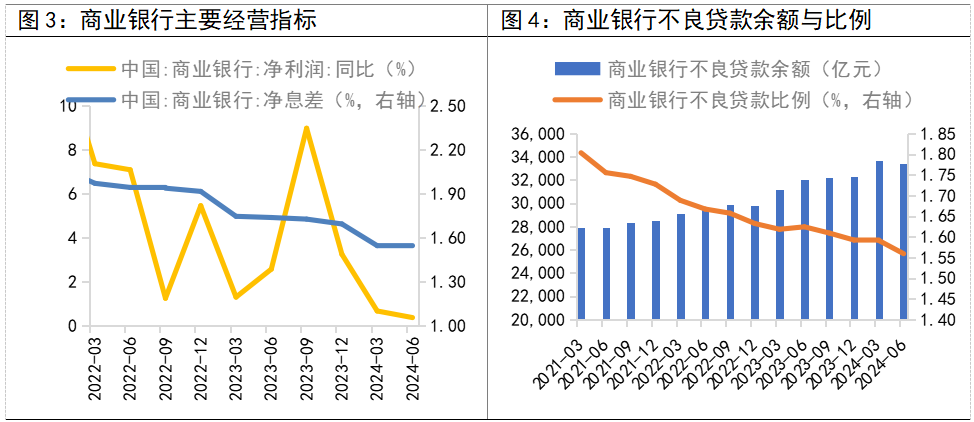

红利属性受关注,基本面仍有压力

在A股市场波动叠加市场利率下降的环境之下,银行股的红利属性和避险属性受到了广泛关注,也提升了投资者对其业绩的包容度。从基本面表现看,在新发放贷款利率持续下降的情况下,净息差承压仍在制约银行的盈利空间。不过,由于存款利率下调、“手工补息”严监管等举措,负债端成本降低缓释了息差下行压力,上半年银行净息差与一季度环比持平,进一步支撑了净利润同比增速下滑的放缓。未来,随着利率环境的进一步调整,银行业如何在保持风险管理能力的同时提升盈利能力,将成为投资者关注的焦点。

数据来源:wind,截至2024-06-30

内部看,注重红利收益与增长潜力的平衡

向后看,资产荒背景下,银行做为典型的红利资产,受益于其高股息、低估值属性,配置价值仍在。细分行业看,大型国有银行因其稳定的股息和低风险特性,往往会吸引保守型投资者的青睐。而城商行和农商行的高成长性和稳健的红利支付,使其成为更加进攻性投资组合中的重要选择。根据Wind一致预测数据,城商行的2024年预测净利润增速达到了约6.6%,农商行的增速预测也接近6.3%。这些中小型银行在地方市场中具备优势,灵活的业务策略和对区域经济的深度理解使得它们能够在当前复杂的市场环境中脱颖而出。特别是城商行,凭借对地方城镇市场的精准把握和业务的灵活性,获得了更高的盈利增长预期。这一分化趋势不仅反映了市场对不同类型银行的期望差异,也可能会影响未来的资金配置策略。

投资者在配置银行股时应平衡红利收益与增长潜力,既要考虑大行的稳定性,也要抓住中小银行的成长机会。能够在挑战中展现出灵活应变能力的银行或将在未来的市场波动中脱颖而出,成为资本流向的重要标的。

$富国中证银行指数(LOF)C(OTCFUND|013330)$

$富国中证银行指数(LOF)A(OTCFUND|161029)$

#银行板块持续走强 四大行再创新高#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。