- 7

- 评论

- ♥ 收藏

- A大中小

01

今年以来,高股息&低估值的银行,涨幅排第1名

根据wind统计,今年以来银行指数上涨14.57%,在31个申万一级行业中夺得头筹。另外从行业涨跌幅看,股息率越高、市净率越低的品种在今年的表现占优。这背后也映,在市场底部的混沌期,资金对于防御类品种更为追逐。

02

稳定价值类资产重拾资金的偏爱

聚焦今年增量资金,其中很重要的一个变化是在于北上资金从大幅净流出转向净流入。从北上资金净买入TOP5行业看,银行不仅重回榜单,而且拿到了“头把交椅”。从“PB-ROE”框架看,0.49倍PB、9.69%ROE的银行更具性价比,也是符合北上资金的传统审美。

03

银行具有较为稳定的盈利能力和分红能力

虽然随着中国经济跨过高增长时代,银行ROE也随之下行,但自2020年以来,ROE较为稳定,基本维持在10%左右。而且可以看到的是,银行的现金分红明显趋势性抬升,2019-2023年的CAGR为9.44%,且股息率从2019年的3.56%大幅抬升至2023年的5.97%。此外,在新“国九条”发布后,银行这样具有稳定盈利、持续分红、高股息率、低估值特点的板块也更受市场关注。

04

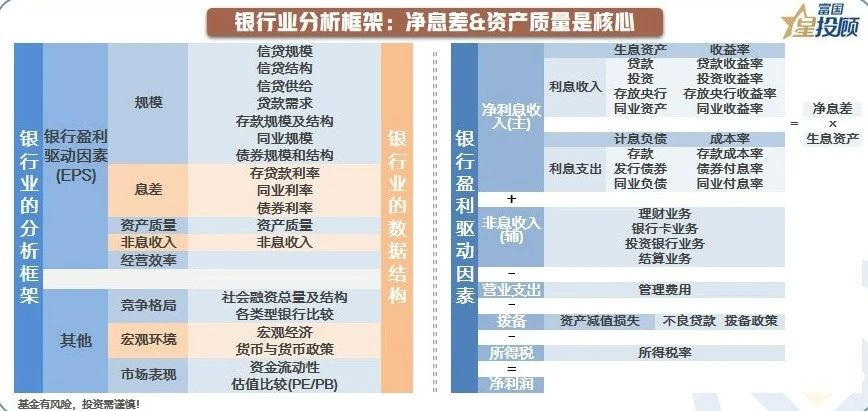

回归银行业分析框架,核心关注什么?

对于银行而言,净息差和资产质量是两大焦点。1)净息差:也称净利息收益率,指净利息收入与平均生息资产的比值,用以衡量银行生息资产的获利能力。类比看,银行净息差相当于制造业的毛利率。2)资产质量:由于银行的核心业务“贷款”具有特殊性,一是高杠杆,二是收益和风险在时间和空间上的不对称性,因此,关注资产质量更多是关注其未来可能的“损失”。毕竟从资产质量开始出现问题到进一步恶化,再到不良认定并增提拨备,最终体现在当期利润上,具有一定滞后性。

05

净息差趋势下行,未来或仍有承压

2023年资产端受连续降息影响,净息差降幅超过2022年。在广谱利率下行的背景下,净息差或仍有下行压力,未来仍需重点关注稳增长政策的落地情况。

06

资产质量持续改善,贡献利润增长韧性

近年来,银行的不良贷款率趋势下行,尤其是上市银行相比整体商业银行更早开启了下行之势。截至2023年末,上市银行的不良贷款率为1.2%,低于整体商业银行(1.6%)。向后看,随着经济复苏,银行资产质量也有望持续改善。

07

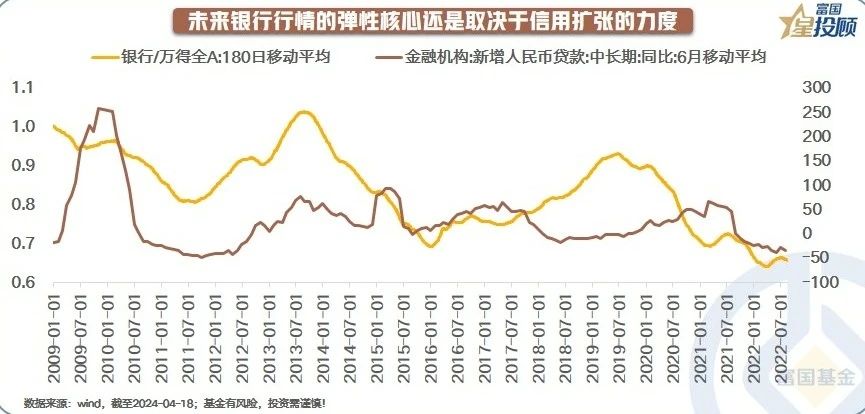

银行行情的弹性取决于实体融资需求修复的力度

对于银行而言,若实体融资需求改善,意味着资产质量和盈利能力会有所提振。一个较好的观测指标是中长期贷款,能更好地反映实体经济的真实融资需求。从历史看,当新增中长期贷款同比增速向上时,银行相对大盘会有一定超额收益。反观当下,一季度经济开门红,反映经济活动延续修复态势,后续银行板块或将受益于经济复苏。

08

银行是长期资产配置的打底选项

回溯2010-2023年31个申万一级行业的年度涨跌幅情况,可以发现,银行的年度排名中位数是12名,且年度跌幅超过20%的次数仅有1次。综合来看,银行表现较为稳健,是长期资产配置的打底选项。另外,由于银行股息率较高,若考虑其红利再投资收益,超额收益会尤为显著。根据wind统计,2010年以来,考虑红利再投资收益的国证银行R指数累计收益率为110.74%,而同期国证银行指数的累计收益率仅为22.16%。

$富国中证银行指数(LOF)C(OTCFUND|013330)$

$富国中证银行指数(LOF)A(OTCFUND|161029)$

#投顾交流会##指数掘金小组##打开天窗说“量化”##“指”“定”能赢#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。