- 6

- 评论

- ♥ 收藏

- A大中小

——中证香港内地国有企业指数介绍

2022年11月21日易会满提出“中国特色的估值体系”。到现在,相信大家对中特估的概念已经比较了解了,相关行情也已经领略到了。

在此背景下,华夏基金推出华夏中证香港内地国企ETF(简称:港股国企ETF,认购代码:513813;交易代码:513810),将港股国企一键打包,让投资者享受到挖掘港股内地国企价值洼地的红利。

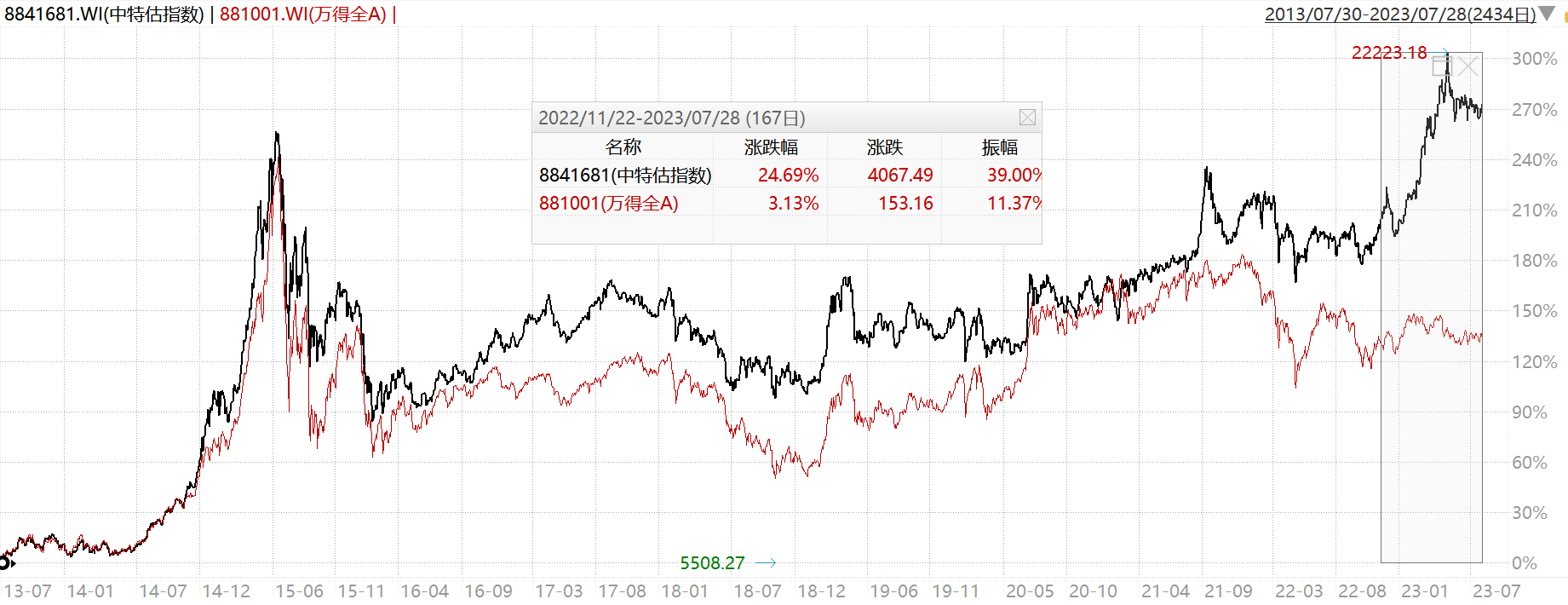

下图为近十年万得中特估指数对比万得全A的走势,可以看到,中特估概念提出9个月以来,相关股票确实有一定的表现,带来了21.5%的超额收益。

但是客观的说,这个超额收益并不多,累计涨幅也不算大。为什么中特估概念的雷声大、雨点小呢?究其原因:

一是近两年股市偏熊、经济较弱,国企普遍是大盘权重股,不太可能走出独立行情。

二是国企大而不强、大而不优的形象已经深入人心,即使变好了,投资者一时半会比较难转变(特别是外资)。

事实上,不管是从估值回归、高股息率还是基本面好转等维度来看,国有上市企业当前都具备不错的投资价值,有望迎来价值重塑。

(1)估值层面,国企偏向低估值板块,目前处于历史较低位置,具备安全边际,并且价值风格有望持续跑赢成长风格。

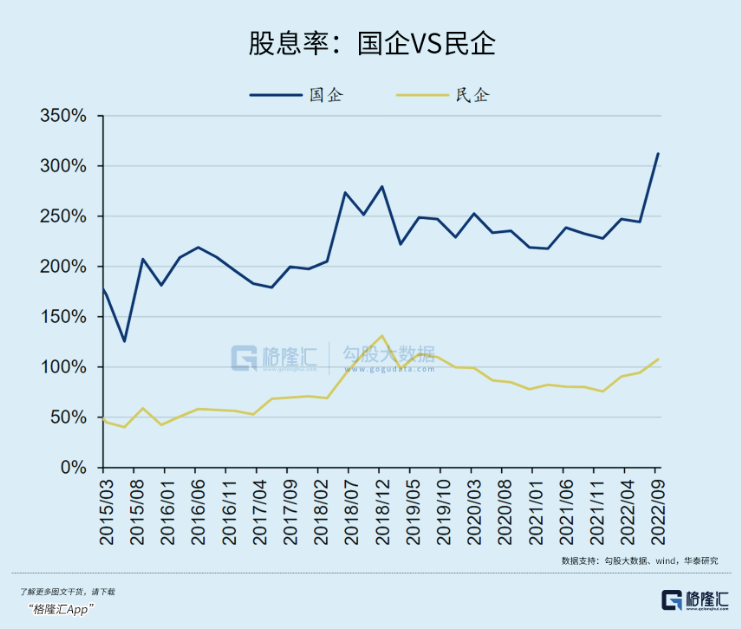

(2)股息层面,国企板块普遍股息率较高且稳定,具有一定的防御属性。

(3)基本面层面,在国企改革政策的持续推进下,国企的盈利增速、盈利能力和经营性现金流都有较为明显的改善。

最近我在研究“中特估概念”指数的时候,发现一个不错的指数,近几年还没怎么涨,目前估值极低,股息率很高,具备非常好的投资潜力,给大家介绍一下——中证香港内地国有企业指数

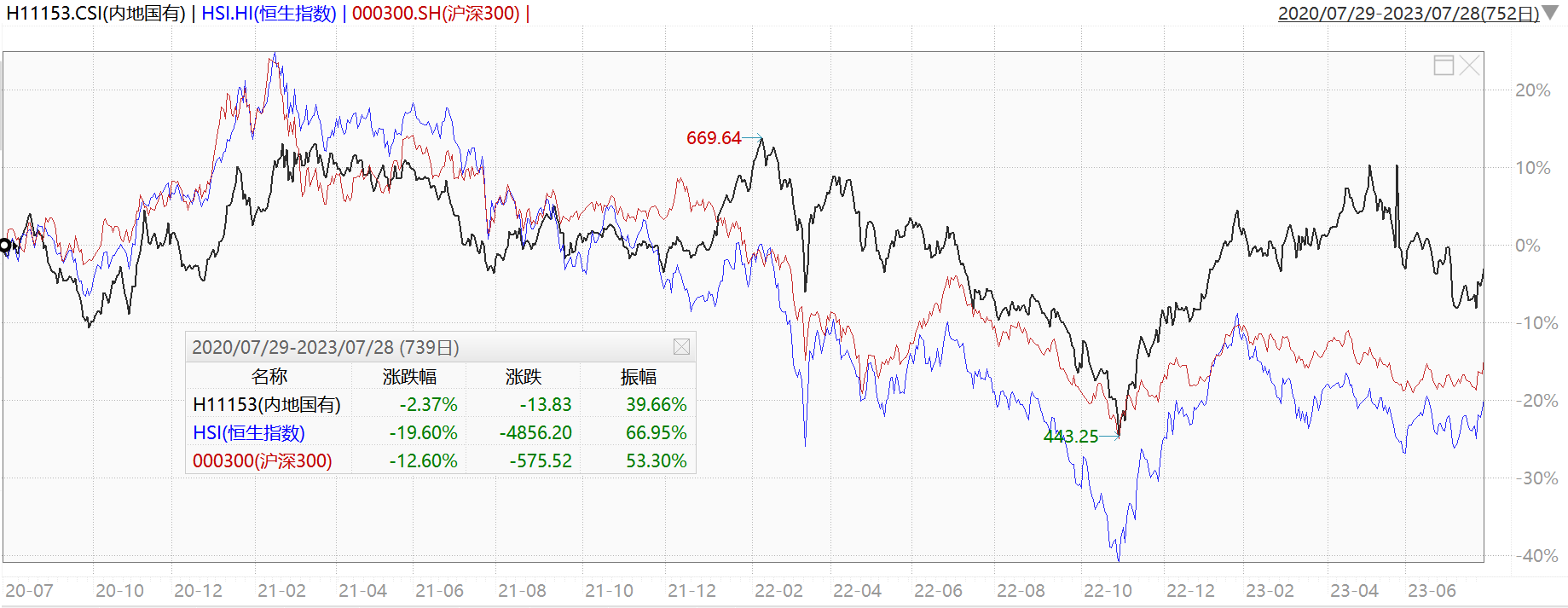

下图是该指数(黑线)近3年走势,对比恒生指数(蓝线)和沪深300(红线),基本上还没怎么涨。

一、指数简介

中证香港内地国有企业指数(代码:H11153)是从中证香港100指数样本空间中,选取从选出市值最大的40个内地国企证券组成样本。

内地国有企业指的是:公司注册地在内地;营运中心在内地;主营收入50%以上来自内地。

该指数于2010年7月30日发布,以2007年12月31日为基日。指数样本每半年调整一次。

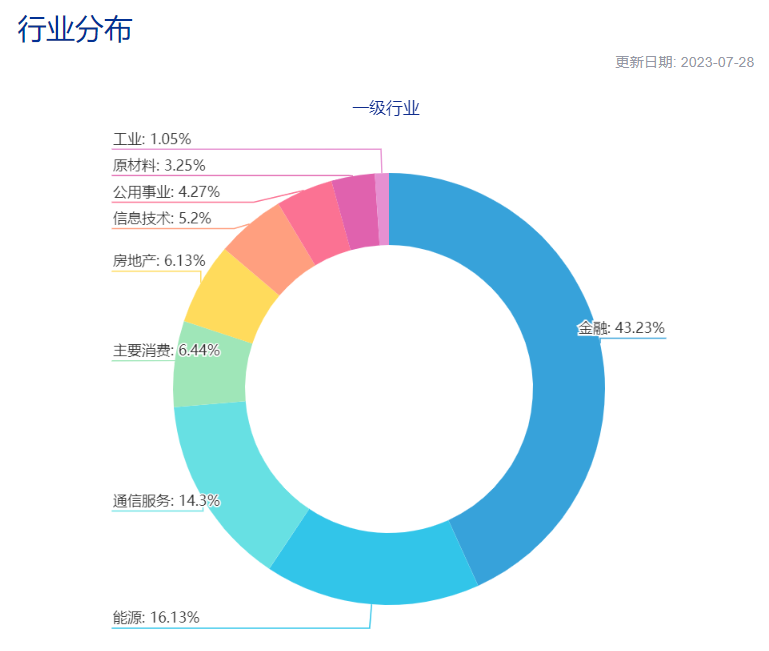

下图是行业分布情况,金融行业占比最大,其次是能源和通信。

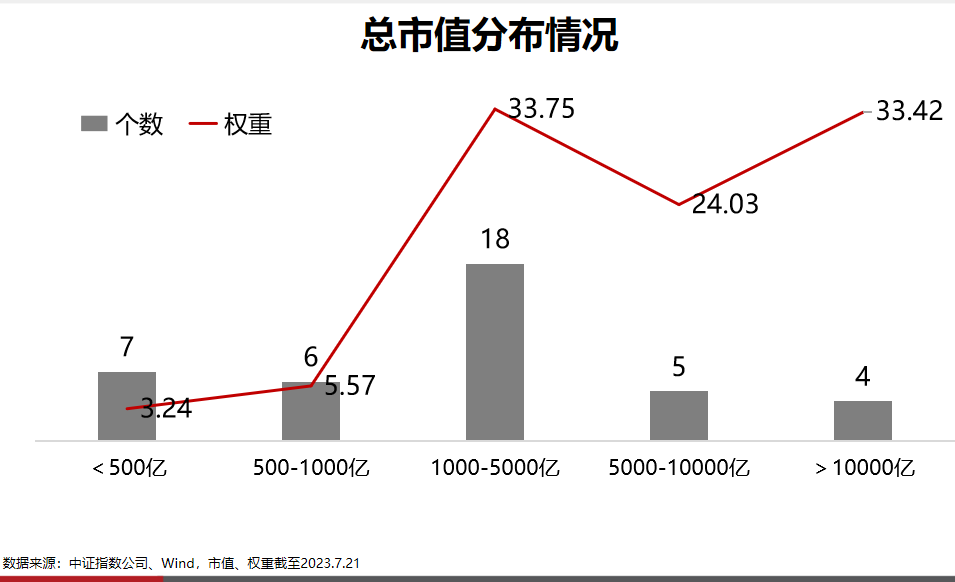

从市值分布来看,基本上都是大盘股。27只个股市值大于1000亿港元,权重占比91.19%。

下图为该指数的前十权重,占比超过60%,囊括了国家重要行业的龙头,比如中国移动、建设银行、中国石油等。

二、横向对比

目前市场上有基金跟踪的中特估概念指数还有中证央企创新驱动指数 (000861)、中证国新央企股东回报指数 (932039)、中证中央企业红利指数 (000825)等

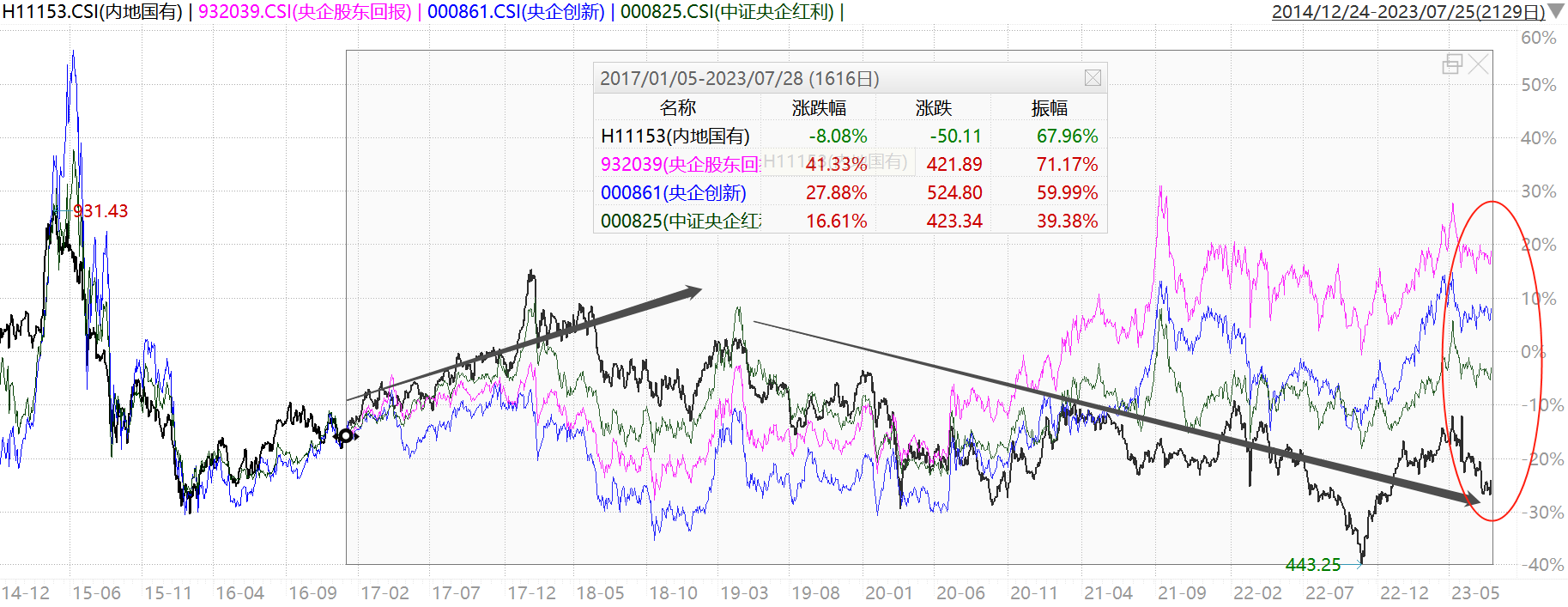

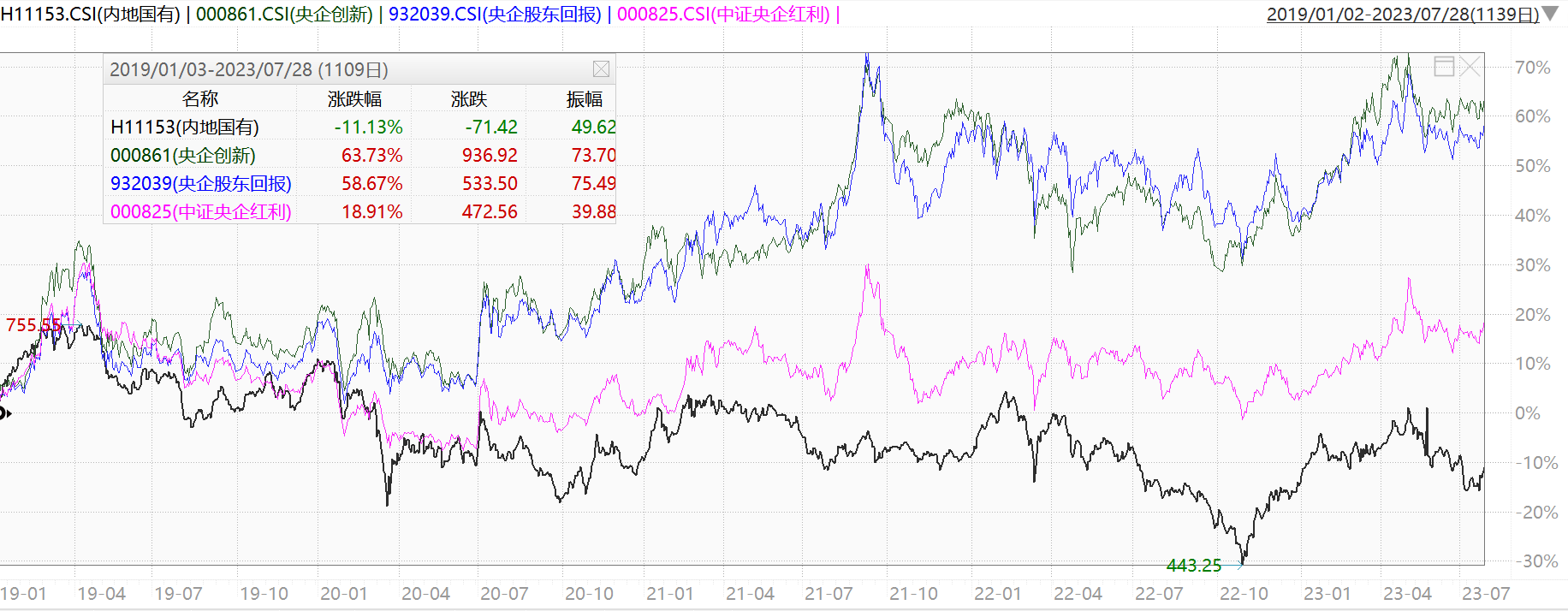

从这几个指数近几年的走势来看,会发现中证香港内地国有企业明显跑输其他指数。但如果观察历史走势,又会发现该指数在2019年本来是表现最好的指数。2019年之后,港股持续低迷,拖累了中证香港内地国企指数的表现。下图是2019年以来的走势对比,落后巨大!

其实概念很接近,甚至部分公司都相同,只是板块不同,却产生这么巨大的剪刀差。我认为这种情形不会持续很久,后续应该会收敛。

如果中特估真的有投资价值,那么中证香港内地国有企业之前的下跌是把弹簧压的更紧了,后续可能会有更大的上涨弹性,最终还是会追上A股这边。

如果中特估没什么投资价值,那么A股这边的中特估指数最终也会跌下来,回到差不多的位置,至少中证香港内地国有企业已经跌不动了。

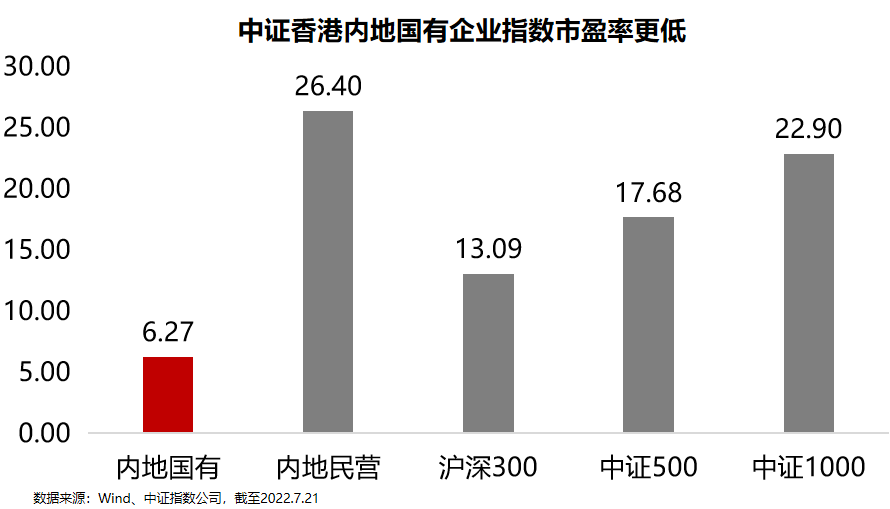

对比估值,中证香港内地国有企业指数估值为6.27倍,远低于沪深300的13.09倍、中证500的17.68倍、中证1000的22.90倍以及内地民营指数的26.40倍。

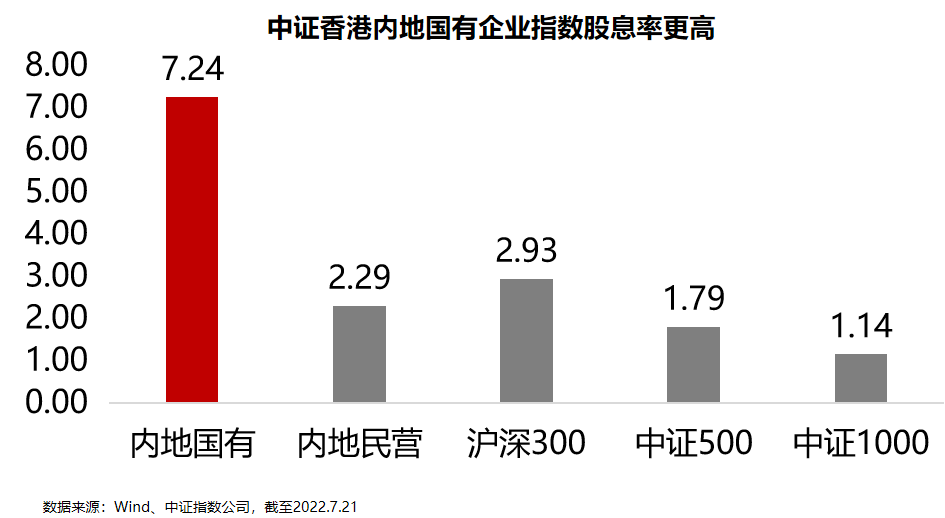

对比股息率,中证香港内地国有企业指数股息率(近12个月)为7.24%,远高于沪深300、中证500、中证1000等主流宽基指数,甚至高过绝大部分固收类投资品种的年化收益率。

有些朋友可能会觉得,是不是中证香港内地国有企业指数成分股更差,所以才跑输?事实上,中特估指数很多都持仓的公司是一样的。目前中证香港内地国有企业指数成分股中有22家公司同时在港股和A股上市,但是香港上市的股价相对于A股平均折价了66%!!!甚至高于整体AH股的折价水平。

为什么会出现这么大的折价呢?一方面是港股近几年表现不好;另一方面是外资对中国不了解,天生对我们的国企有种不信任感,给与的估值更低。

三、投资价值分析

1、中特估理论带动国企迎来价值重估

目前中国A股上市公司共有国企1331家,其中央企435家,地方国企896家。2022年央企上缴税费超2.8万亿元,同比增长19.3%,远高于全国税收同比增长率-3.5%,绝对是经济的稳定器和压舱石。随着中特估理论的提出,相当一部分国企有望迎来价值重估。

首先,国企的战略意义进一步提升。国企集中于国民经济重要领域,是中国经济的中流砥柱,为粮食安全、资源安全、供应链安全保驾护航,还承担了大量的社会责任,这些价值不能简单地用盈利水平来考核的。在党的二十大报告中,科技自立自强、统筹发展与安全被多次提及,这进一步提升了国企的战略意义。

其次,在承担义务的同时,国企也享受了一些优惠政策,比如掌握壁垒优势、获得优惠政策、低息贷款等,还能获得中国政府的背书夸张点说,有些国企即使亏损很多也不会倒闭,投资风险也相应会小一些。

第三,在经济下行的时候,民营企业从盈利的角度考虑,往往会选择收缩投资,而国企往往会在政府主导下进行逆向投资,随着地方政府面临的债务问题越来越严重,国企很有可能成为下一个资产负债表扩张的主体部门。

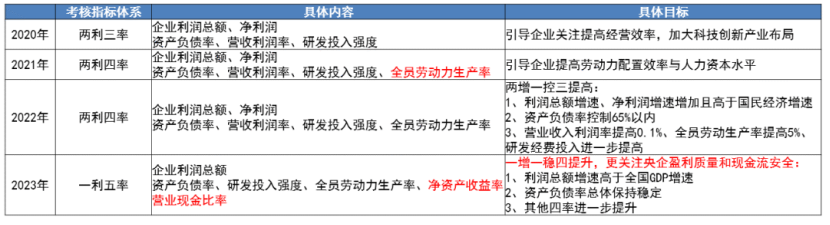

第四,国企考核制度改变,新增ROE等指标回应资本市场关切。2023年央企的考核改为“一利五率”,目标是“一增一稳四提升”。有利益提升盈利能力、盈利质量和现金流。

2、港股已经来到历史低位

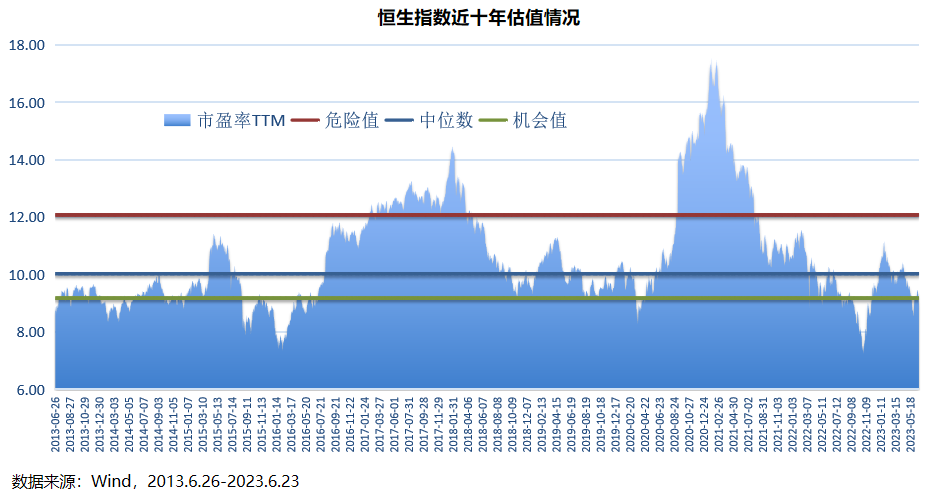

港股近几年的跌跌不休,大家可能对抄底港股有点害怕了。但是再怎么跌也是有底的,从长周期的视角来看,港股目前处于极低的点位。

恒生指数处于360月均线支撑位,2022年曾历史上首次跌破360月均线。以前在1998年亚洲金融风暴、2008年金融危机时期,也未曾跌破240月均线,进一步下跌空间有限,预计在此位置持续的时间也不会很长。

这种超跌主要还是因为港股国际化的属性——分子端受到国内经济基本面影响,分母端受到美联储政策影响。之前是两端都不利,但是后续有可能同时迎来利好——分子端国内经济缓慢复苏,分母端美联储加息已经即将见顶。后续向上的弹性可能会更大。

3、价值风格表现好于成长风格

过去几年,市场演绎了极致的成长行情。2022年以来,价值风格回归开始跑赢成长风格。目前这种趋势似乎还在持续中

国企板块的低估值特征显著,并且具备更好的确定性,是参与价值风格的不错选择,同期国企板块整体表现也好于价值板块。

4、具有高分红属性

根据历史规律,流动性偏紧的阶段,红利风格往往会表现好于大盘。以美联储开启本轮加息周期的2022年3月16日为起点拉个数据。

该阶段,中证红利(上图红线)表现明显好于沪深300(蓝线),而中证央企红利(黑线)的表现又好于中证红利。说明本轮行情依旧符合上述规律。

国企股息率本来就高于民企,港股国企股息率又高于A股国企,也高于港股非国企。超过90%的港股央企3年平均分红率超过10%,而仅有近45%的港股非央企3年平均分红率超过10%。

高股息不仅提升了投资的胜率,也带来了一定的防御属性。

结语:我们投资中特估的目的,就是在这个充满不确定性环境下寻找确定性,抓准这些中国经济的中流砥柱。

相比A股国企,港股国企具备估值更低、股息率更高、累计涨幅更小的优势,我认为当下更值得投资者关注。

跟踪该指数的港股国企ETF(认购代码:513813;交易代码:513810),今天是发行的最后一天。拟任基金经理华龙,硕士学位,2016年7月加入华夏基金,历任数量投资部研究员、基金经理助理,现任华夏基金数量投资部副总裁,具备丰富的指数产品投研经验。

ETF类产品是华夏基金的“强项”。截至2022年末,华夏基金旗下被动权益产品管理规模超过3400亿元,是境内首家权益ETF规模突破2000亿元的基金公司,并连续17年稳居第一。此外,华夏基金也是境内唯一一家连续七年获评“被动投资金牛基金公司”奖的基金公司,指数投资实力备受权威认可(奖项评奖年度:2015-2021年度,中国证券报)。

看好中特估、港股、价值板块、高股息板块的投资者,都可以关注一下这只港股国企ETF(认购代码:513813;交易代码:513810)。

零城投资,专注基金研究,关注我们,获取更多相关分析文章。