- 点赞

- 1

- ♥ 收藏

- A大中小

今年以来,全球市场在诸多挑战和机遇中前行。从宏观经济的逐步复苏,到人工智能向新阶段迈进,再到全球大选年政治经济关系的重新塑造,这些因素共同构成了当前多维复杂的投资环境。展望2025年,全球央行能否继续实施宽松政策?全球股市和债市有哪些投资机遇值得重点关注?人工智能是否蕴含长期投资机会?

近日,摩根资产管理在上海成功举办《2025年环球市场展望会》线下活动,致力于为核心伙伴提供摩根资产管理汇聚海内外团队的投资思考及展望。本次会议上,摩根资产管理亚太区首席市场策略师许长泰(Tai Hui)、摩根资产管理国际股票亚洲投资专家团队主管廖卓慧(Regina Liu)、以及摩根资产管理新兴市场和亚太股票团队投资专家沈娇娇(Joanna Shen),分享了他们对于2025年全球宏观经济、央行货币政策及各资产类别表现展望等方面的独到见解,和投资者共同探讨全球投资机遇。

许长泰 摩根资产管理亚太区首席市场策略师

许长泰 摩根资产管理亚太区首席市场策略师

廖卓慧摩根资产管理国际股票亚洲投资专家团队主管

沈娇娇 摩根资产管理新兴市场和亚太股票团队投资专家

作为全球有影响力的资产管理机构,自2015年首批参与在据《中国证券报》数据显示,自2018年设立“金牛海外互认基金”奖项以来,摩根资产管理旗下香港互认基金7年蝉联获奖,累计获得12座“金牛海外互认基金”大奖。

全球宏观经济:是否可以持续改善?

今年全球经济基本面前景良好,主要经济体经受住了利率大幅上升的考验,而全球通货膨胀正在下降。在此背景下,各国央行或可通过放松限制性货币政策以保障经济增长。

美国经济增长周期的延续仍是摩根资产管理的核心预测情景,因为引发美国严重经济衰退的因素(如家庭或企业杠杆率过高等)并不明显。当前美国个人消费和企业投资的势头,或将使美国经济在2025年继续保持与长期趋势一致的增长水平。

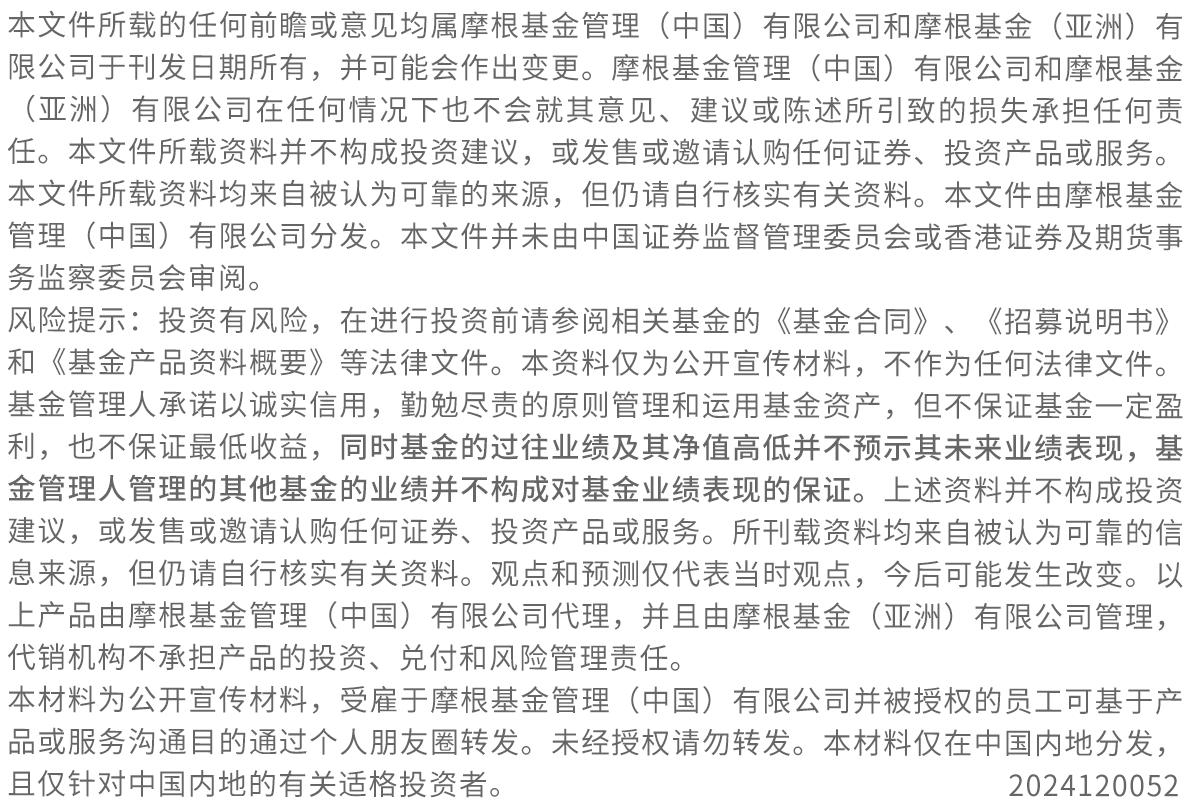

全球央行政策:步调是否保持一致?

全球央行已开始货币政策宽松周期。然而,每个经济体的通胀和增长路径具有不同的特点,因而各自央行宽松的速度和幅度可能并不完全一致。

鉴于截然不同的增长背景,摩根资产管理认为,欧洲央行政策出现鸽派意外的可能性高于美联储。与此同时,由于工资成本上涨对服务价格通胀的影响日益增大,日本央行可能会逐步提高政策利率。

图表1:四大经济体央行政策利率市场预期

资料来源:彭博、摩根资产管理。*市场预期基于隔夜指数互换市场远期利率推算。过往表现并非当前及未来业绩的可靠指标。预测、推算及其他前瞻性陈述均建基于现时之看法及预期,仅供说明之用,以显示可能出现的情况。《环球市场纵览 — 中国版》。反映截至2024年9月30日的最新数据。

2024年早些时候,对美联储降息预期的改变和美元的强势,促使新兴市场央行在金融稳定、增长和通胀之间力求取得平衡。随着美联储降息周期的延续,人们对因货币贬值而导致金融风险的担忧有所减轻,使得新兴市场的央行能够专注于国内情况。在结构性增长因素的支撑下,预计亚洲新兴市场经济体货币政策宽松的程度或将低于美国。

全球股市:2025年哪些市场更有投资机会?

中国:政策预期与结构性机会

自2024年9月下旬以来,中国政府宣布了一系列货币、财政和房地产宽松措施以稳定经济增长,政策力度、政策覆盖面、以及政策工具的创新运用均超出市场预期,标志着政策周期的重要转折点。

前期政策相关措施在落地后已初见成效,近期的经济数据已显示出早期的改善迹象。不过政策发力向基本面传导仍需一定时间,预计明年二季度往后企业盈利层面可能会出现更为明显的改善。

A股当前整体估值仍具有吸引力。从行业层面来看,我们相对更青睐与科技相关的行业,尤其是人工智能和可再生能源,因为它们具有结构性增长潜力。我们也继续看好那些受益于从低端商品制造业向绿色低碳转型、以及在软硬件方面实现自主研发等长期主题转型的行业。

随着国内外不确定性因素日益增多,我们认为消费复苏、技术创新/数字化,以及受益于居民存款结构调整等领域存在投资机会。关键在于公司层面要有选择性。相反,我们对严重依赖传统制造业的行业以及面临监管挑战的行业保持谨慎。

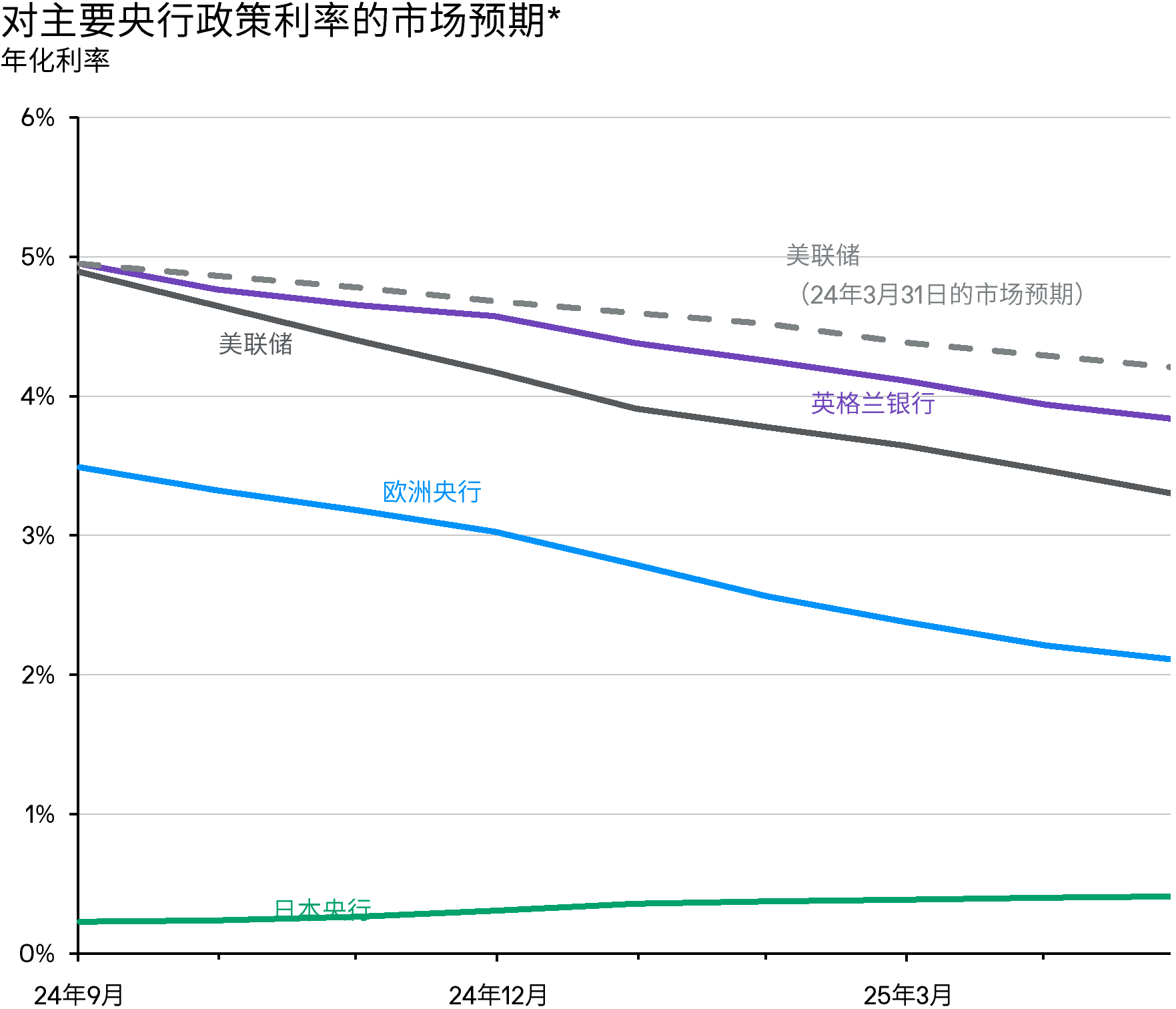

美国:盈利增长或扩散至更广泛领域

过去两年来,美国七家大型科技公司成为美国股市的主要推动力。投资者可能对于市场集中度过高有所担忧。这些公司的收入正在增长,同时还在大力投资于人工智能和研发,表明科技行业和科技相关公司可能仍会保持其突出地位。

从企业盈利来看,2024年科技类企业表现出色。不过,有迹象表明上市公司的盈利增长正在扩散至更广泛的领域。降息周期的开启、以及选举相关不确定性的解决,或能支持制造业等领域的周期性复苏,亦有助于降低指数层面的集中度和估值风险。

图表2:预期2025年企业将实现盈利正增长,并在各个行业中涌现机会

资料来源:摩根资产管理,数据截至2024年6月。新兴市场由MSCI市场指数代表, 其他地区由MSCI各地区指数代表。地区增长率以当地货币计算,所示行业为MSCI ACWI指数行业分布。

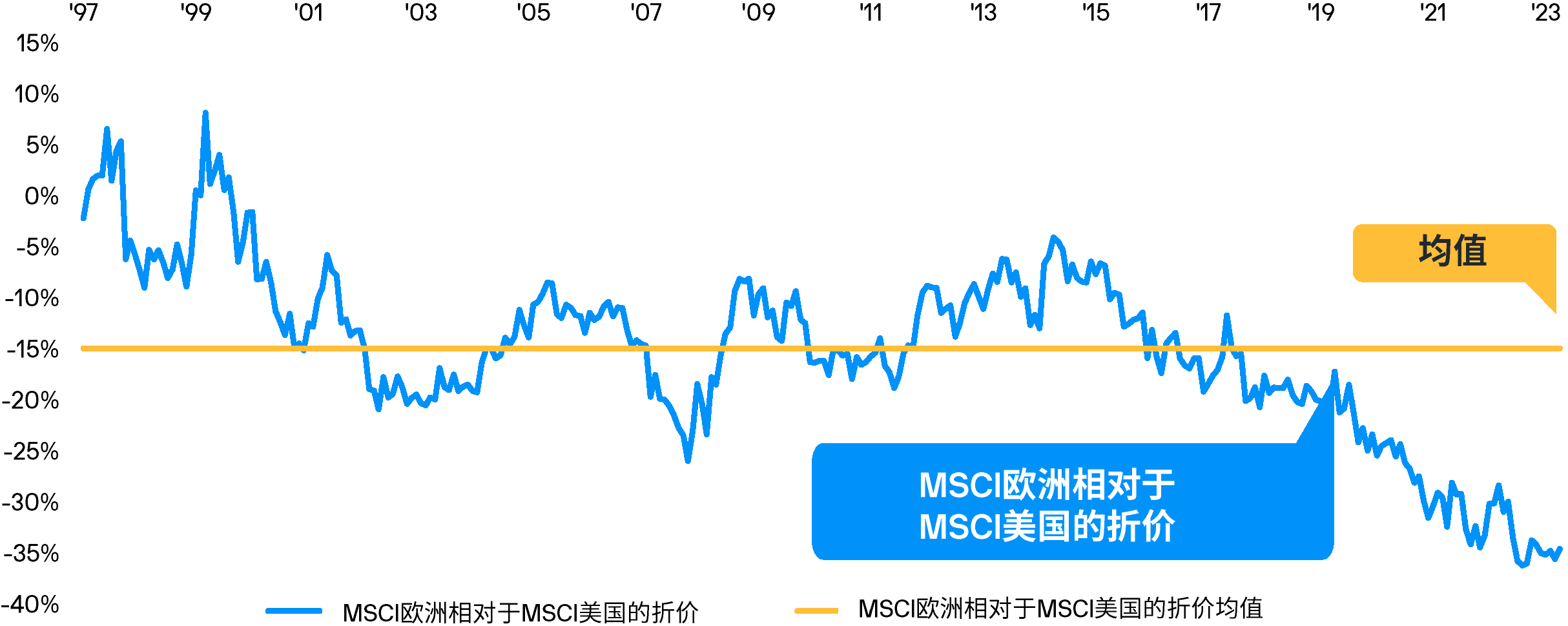

欧洲:估值优势具备吸引力

在欧洲,虽然经济复苏的步伐未能达到市场预期,不过由于通胀压力减轻,欧洲央行可能加快降息,或有助于缓解制造业面临的压力,并支持消费支出。摩根资产管理认为欧洲股票仍较具吸引力,一方面,欧洲股票相对于美国股票存在一定的估值折价;另一方面,今年以来越来越多的欧洲公司进行了股票回购,显示出公司对自身盈利前景的乐观预期。

图表3:欧洲股票相对于美国股票的相对折价较具吸引力

资料来源:FactSet、摩根资产管理,数据区间1997.12.01-2024.03.29。

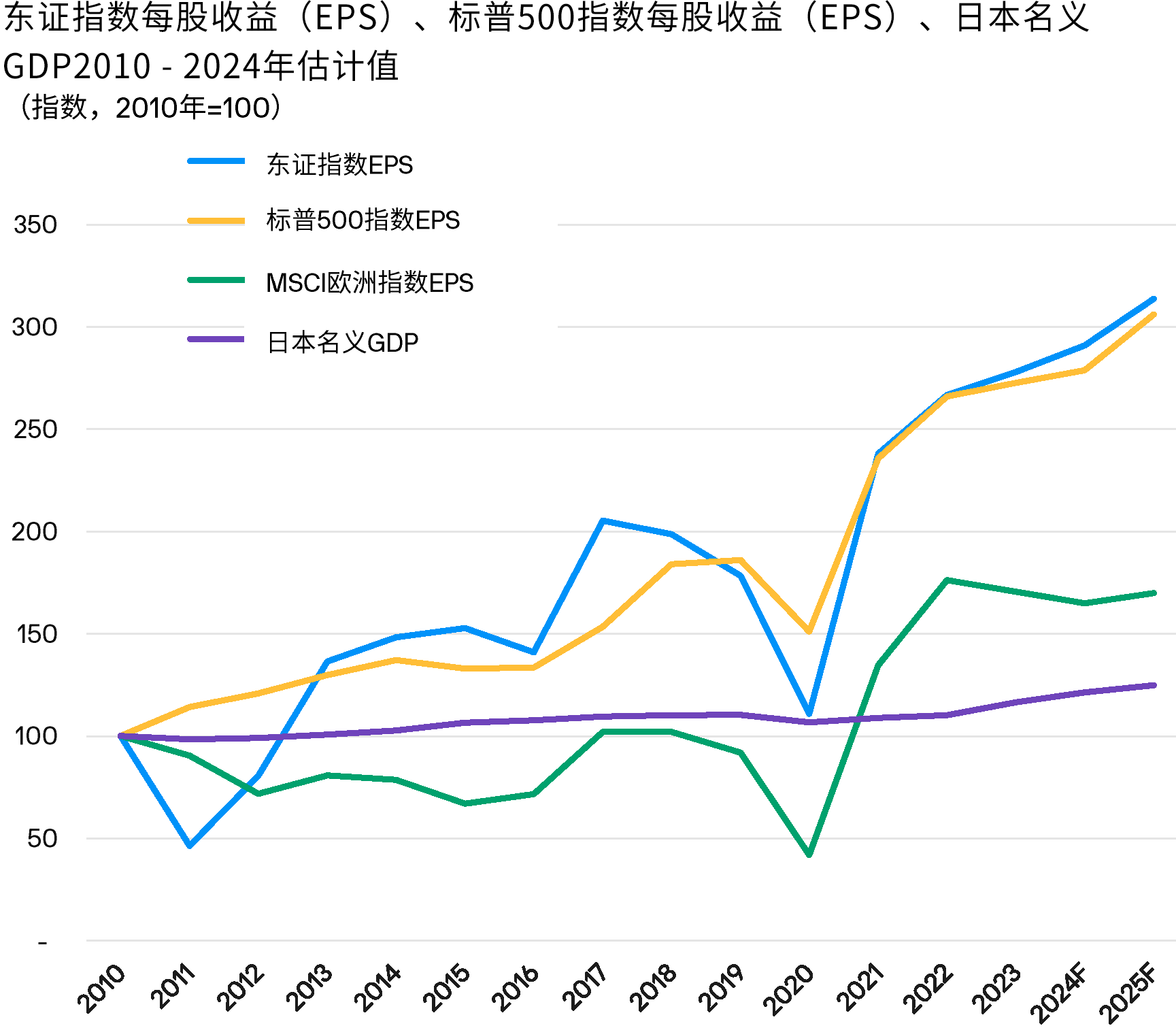

日本:多重因素提振日本股市表现

总体而言,摩根资产管理对日本股票市场的整体展望依然乐观,主要有以下积极驱动因素:

1)通过工资增长来实现通货再膨胀,可能促进日本消费支出持续增长。尽管日本当前工资增长较为温和,但预计到2025年,日本实际工资或仍将上涨,这将有助于促进日本国内消费,进而推动日本的增长前景。

2)日本制造业回流日本,尤其是半导体相关领域。海外资本的回流,可能为日本带来新的经济增长机遇。

3)日本公司治理改革继续呈现积极势头。日本企业治理改革在过去一年提振了日本股市的表现。其中,在管理层的推动下,交叉持股问题得到极大改善。交叉持股的减少,激励了股票被出售的公司回购股票,并提高

图表4:关注日本企业盈利

资料来源:彭博、国际货币基金组织(IMF)、摩根资产管理,数据截至2024.08.19。

4)日股整体估值不高。以日经225指数为例,截至11月底,万得数据显示其市盈率为18倍,接近其近15年平均水平(20.1倍),相对于标普500指数同期市盈率(29倍),仍有较大折价。

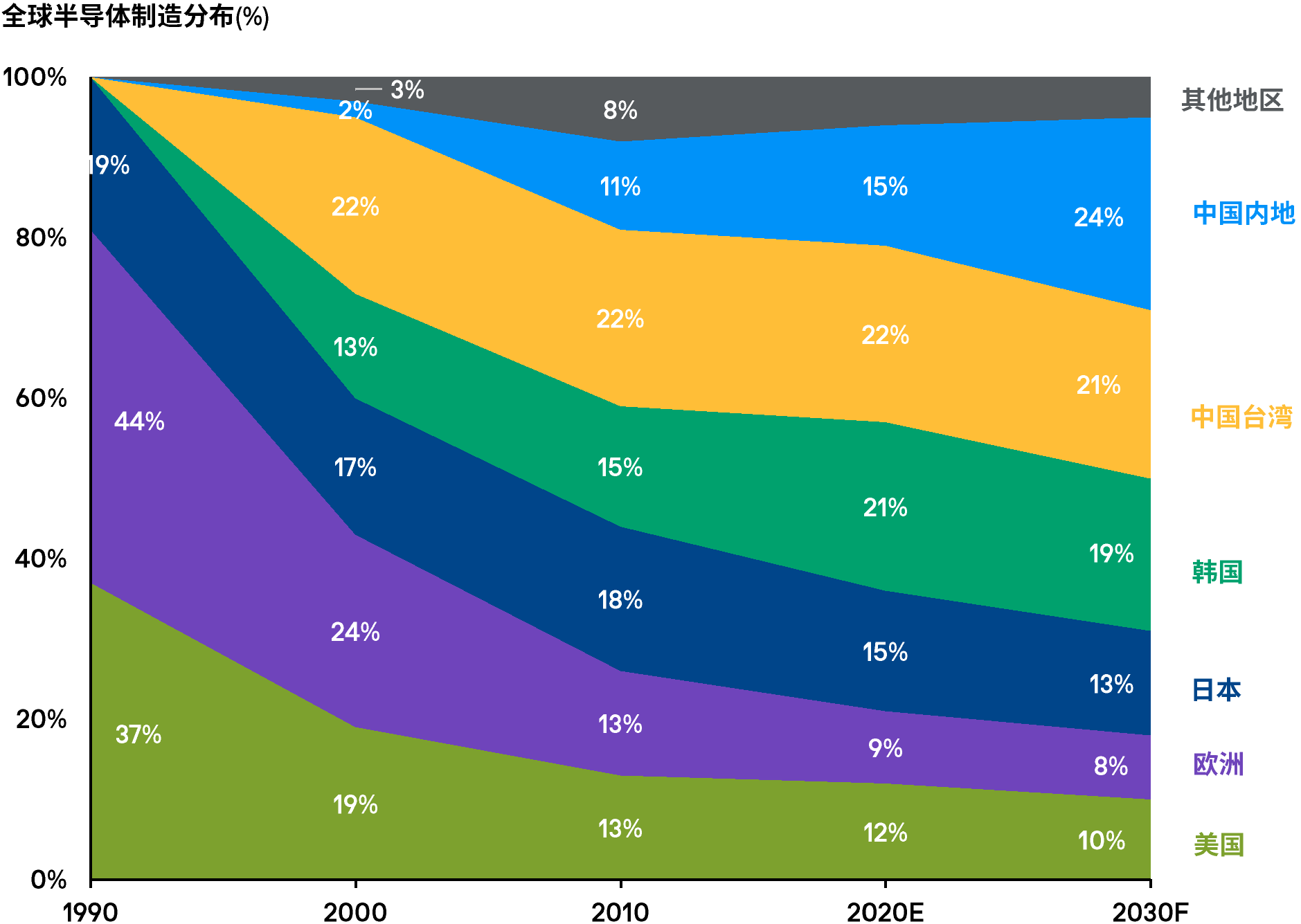

人工智能:是否仍蕴含着长期机会?

人工智能的崛起在近年来成为全球股市的主要主题之一。与以往的科技繁荣周期不同,本轮人工智能浪潮是由利润丰厚的科技企业推动的。并且,资本支出热潮正在扩大人工智能受益者的范围,为投资者提供多样化的人工智能投资机会。

在美国,预计支出将使数据中心房地产、工程和建筑、核能和可再生能源、能源传输、燃气发电、冷却技术以及连接这些系统的电气元件等市场领域受益。

在东北亚市场,韩国和中国台湾等制造业中心可能受益于其在人工智能半导体供应链中的主导地位。在半导体制造设备方面拥有优势的日本也或将从中受益。尽管许多亚洲出口商可能受到地区贸易摩擦加剧的影响,但美国短期内完全减少对亚洲芯片制造商依赖的可能性较低。预计美国和中国对芯片的需求或将保持强劲。

图表5:人工智能将会是亚洲科技硬件的核心推动力

资料来源:摩根资产管理、VLSI Research Projection、SEMI second-quarter 2020 update、BCG analysis。截至2024年4月30日。

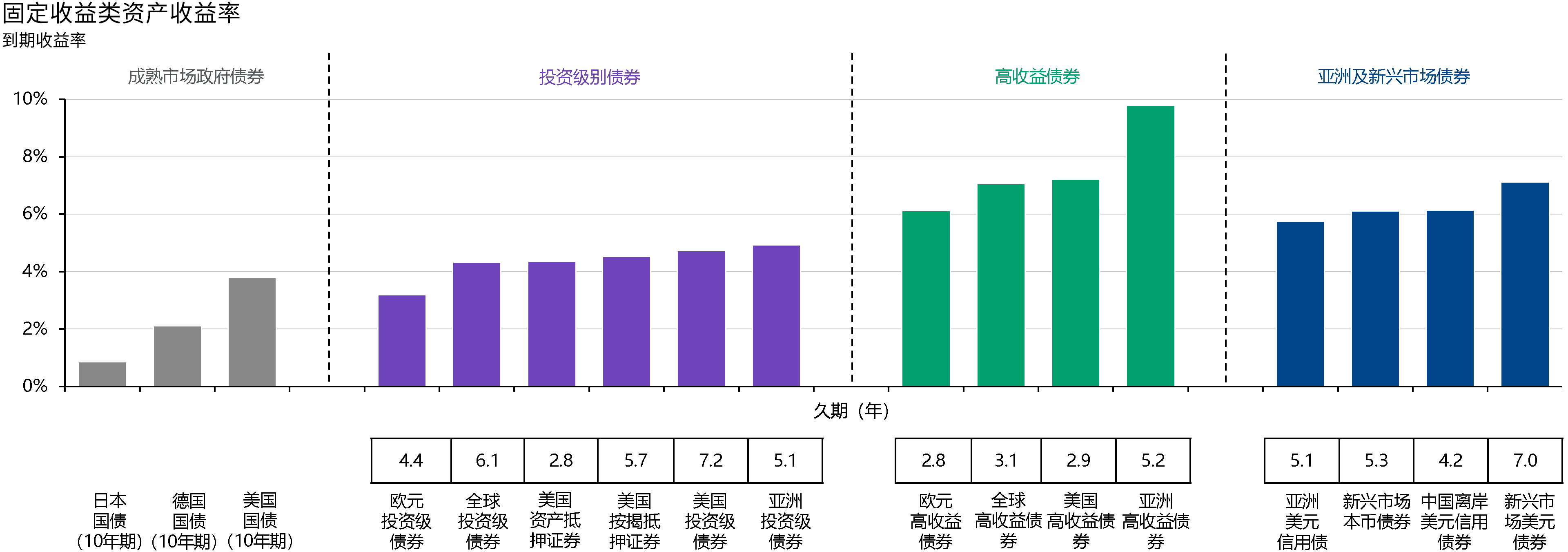

固定收益:如何看待2025年的投资机会?

固定收益资产的走势在2024年充满曲折,美国10年期国债收益率11月底又回升至今年7月份的水平,而收益率曲线趋于陡峭。

短期来看,由于下一届美国政府促进增长的政策可能导致通胀继续居高不下,预计未来降息的步伐可能大幅放缓。长期来看,美国财政赤字恶化的风险上升,也可能推高国债收益率。美国国债供应量的预期增加,以及美联储持续减持美国国债的举措,意味着长期收益率可能会在一段时间内维持高位。

在欧洲等其他发达市场,长久期国债似乎更有吸引力。近期的欧洲经济数据指向经济增长放缓和通胀走低,可能导致欧洲央行采取更激进的货币宽松政策。随着风险上升,欧洲央行可能会出人意料地采取鸽派政策,这可能使欧洲债券的收益率下降,因而欧洲债券的投资前景也具吸引力。图表6:全球固定收益收益率及久期

资料来源:彭博、FactSet、ICE美银美林、摩根经济研究、摩根资产管理。图表中的“美国投资级债券”为彭博美国综合信用债 – 投资级别企业债券指数,“欧元投资级债券”为彭博欧元综合信用债 – 企业债券指数,“亚洲投资级债券”为摩根亚洲投资级别信用债指数,“全球投资级债券”为彭博全球综合 – 企业债券指数,“美国高收益债券”为彭博美国综合信用债 – 高收益企业债券指数,“美国资产抵押证券”为彭博美国综合证券化债券 – 资产抵押证券指数,“美国按揭抵押证券”为彭博美国综合证券化指数,“欧元高收益债券”为彭博泛欧高收益债券指数,“亚洲高收益债券” 为摩根亚洲信用债高收益债券指数, “全球高收益债券”为ICE美银美林全球高收益债券指数,“新兴市场本币债券”为摩根政府债券指数 – 新兴市场债券指数,“新兴市场美元债券”为摩根新兴市场债券环球指数,“亚洲美元信用债”为摩根亚洲信用债指数,“中国离岸美元信用债券”为摩根亚洲信用债中国指数。久期是用以度量债券价格对利率变动的敏感度,并以年为单位。显示的息差久期是针对亚洲投资级别债券、亚洲高收益债券、新兴市场美元债券、亚洲美元信用债和中资美元债。利率上升令债券价格下跌,反之亦然。收益率随债券的市场价格变化,而非固定回报。正收益率并不代表正回报。过往表现并非当前及未来业绩的可靠指标。《环球市场纵览 — 中国版》。反映截至2024年9月30日的最新数据。

投资策略:灵活布局市场机遇,多元投资应对潜在风险

全球经济正以良好的势头进入2025年。在美国软着陆和政策放松的核心情景下,对于股票和企业债券等风险资产的前景较为有利。然而,美国政府领导层变动带来的不确定性,以及潜在重大的政策转变可能会在短期和长期内影响全球经济和投资格局。因此,投资者仍可关注投资组合的多元化,以应对市场的不确定性。