- 110

- 107

- ♥ 收藏

- A大中小

上周,重要会议明确要大力提振消费。食品饮料行业尚处于估值底部,白酒龙头“稳”字当先,品牌集中化发展,在政策托底下,板块估值及基本面有望逐步改善。

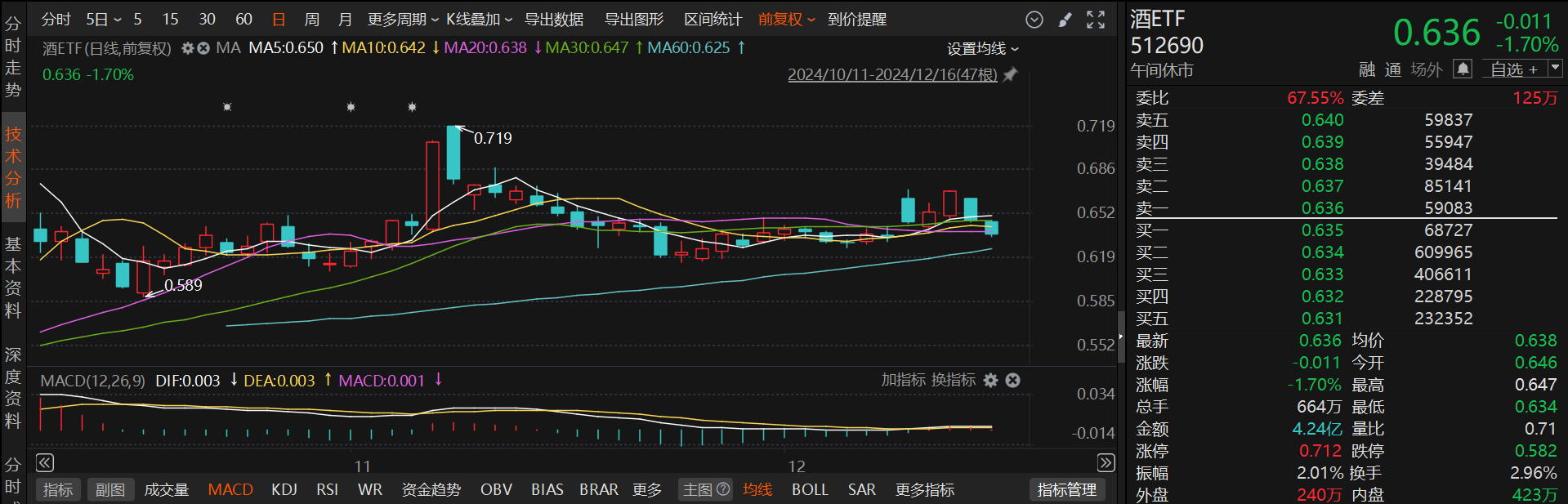

具体分析来看,$酒ETF(SH512690)$ 截止午盘,整体呈现低开低走的趋势。MACD指标方面已经形成金叉,这通常被视为买入信号,表明市场势头正在转变,短期动量增强。并且,绿柱正在逐渐缩短,出现了红柱,表明市场的下跌动力正在减缓。从WR指标来看,近期指标在高位出现粘合现象,这通常意味着市场可能已经进入超卖区域。一旦市场完成调整,市场将会出现反弹。因此,在当前情况下,后市值得看好。

从行业层面来看,当前白酒行业是新旧周期转换阶段,这段时间更接近18-19年而非12-15年。复盘来看,12-15年特征为“量价双降、业绩下滑、经销商退出”,18-19年特征为“短暂调整、预期波动、增速换挡”,目前行业处于此轮调整期的底部区域,周期阶段与18-19年更为相近,预计行业不会出现年度负增长。茅台批价&茅五动销为观测白酒行业变化的先行指标。头部酒企的批价动销是否有显著好转是观测白酒行业变化的先行指标,其中核心指标为茅台批价及茅五动销表现。对于品牌较强、库存良性、目标合理的酒企有望率先穿越周期。扩张型酒企调整早幅度大,品牌势能较强、库存更为良性、增速目标合理的酒企恢复快弹性大,基地市场牢固的酒企受周期扰动小。

展望后市,社零、地产等经济数据呈现转好迹象,顺周期白酒有望受益,924以来重磅政策密集落地,白酒景气度明显提升。白酒行业降速但不失速,头部酒企或迎增速换挡,近年来酒企加码数字化改革转型。行业降速去库存,24年需求偏弱下库存有所累加,25年后或进入去库存阶段,主动降速、渠道掌控力强的酒企或更易穿越周期。2024年为酒企管理层的焕新年,以茅五为代表的头部酒企均有重要管理层的更替,注入新活力新思想,当前多数酒企尊重行业规律,锚定良性发展,保持中长期战略定力。23-24年虽行业有所调整,但头部酒企春节动销均有超预期表现,25年春节或为下一个试金石。

分场景看,在宴席低基数背景下,25年春节婚宴表现+整体宴席场景或有望迎修复。茅台批价受“发货面、政策面、预期面”影响,茅台批价成本或有三级价格体系,预计不会出现阶段性新低,短期下行幅度有限。2025年不同的酒企增长策略决定企业发展,名酒更应注重抢占细分价位的第一,区域龙头酒更应注重战略坚守、聚焦升级、强占省会、政商培育。

从投资角度来看,白酒行业市场规模庞大,尤其是高端白酒市场,预计未来五年仍具有较大的增长潜力。随着中产阶级的崛起和消费升级的持续推动,高端白酒市场规模有望继续扩大。在这样的环境下,酒ETF(512690)还是值得关注的,未来收益值得期待。#离岸人民币走弱 对A股影响几何?#