- 5

- 评论

- ♥ 收藏

- A大中小

2024年,在债市一牛到底的行情下,长久期债券ETF的成绩值得欣喜。

身处低利率时代,在向前的投资路途中,长久期债券ETF的价值更值得重视。

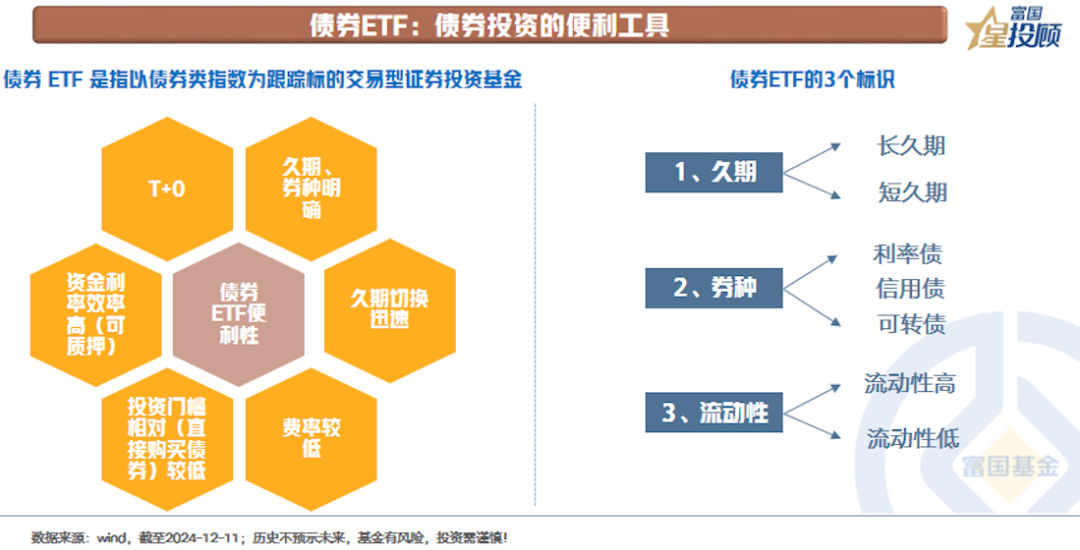

不仅是股票,债券亦可ETF。债券ETF一种以债券类指数为跟踪标的的ETF。即债券投资的收益特性+

ETF的交易便利性。

投资者可以在一级市场申购、赎回,也可以在二级市场上交易。聚焦于债券ETF的便利性,值得多看几眼:

一是,T+0交易。即当日买入债券ETF,同日可以卖出。

二是,久期、券种特征明晰,更精准匹配投资需求。债券ETF跟踪的指数具有明确的编制规则,其成分券的券种、久期特征明晰。

三是,资金效率较高。部分债券ETF可以质押,即可以在不买出债券ETF的情况下,融入额外的资金。

四是,投资门槛较直接购买债券较低,费率相对较低。相较于直接购买债券的百万投资门槛,债券ETF的起投金额相对较低。费用方面,债券ETF交易免佣金,收取较低的管理费和托管费。

如何定位一只债券ETF?如下图所示,核心在于3个方面的标签:久期、券种、流动性。

2)国内现状:债券ETF开始被国内投资者重视,规模快速扩容

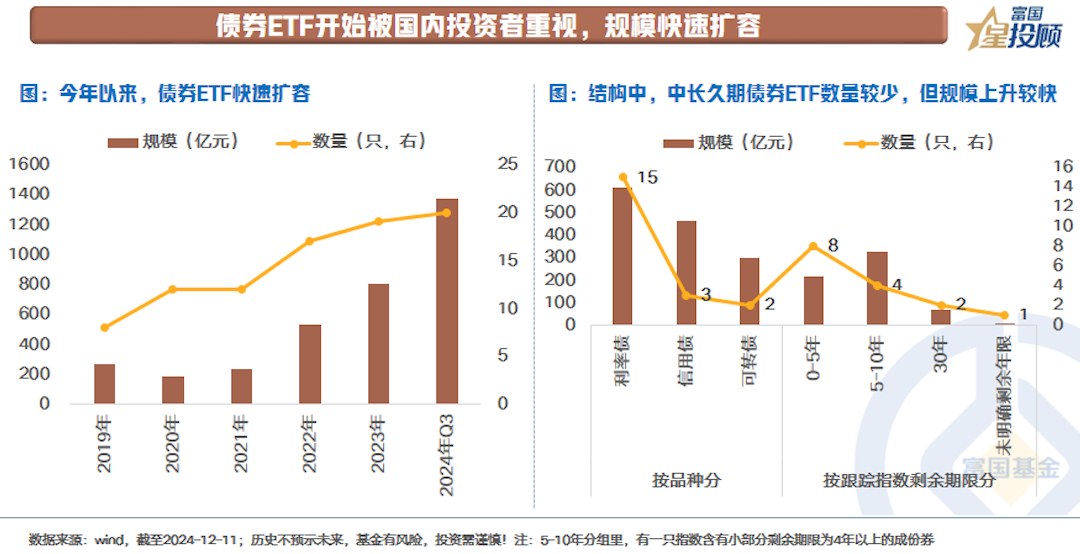

从当前债券ETF的市场现状来看,2024年实现了规模的快速提升。截至2024年3季度,债券ETF规模已突破1300亿元,相较于2023年底的805亿元,增长了70%。从结构中来看:

按品类划分,利率债ETF规模和数量占比都显著较大。原因在于利率债的流动性相对更高,更便于交易。

按利率债久期划分,中长久期的利率债ETF数量较少。但从规模的角度来看,占比最大,可见投资者青睐久期较长的利率债ETF。

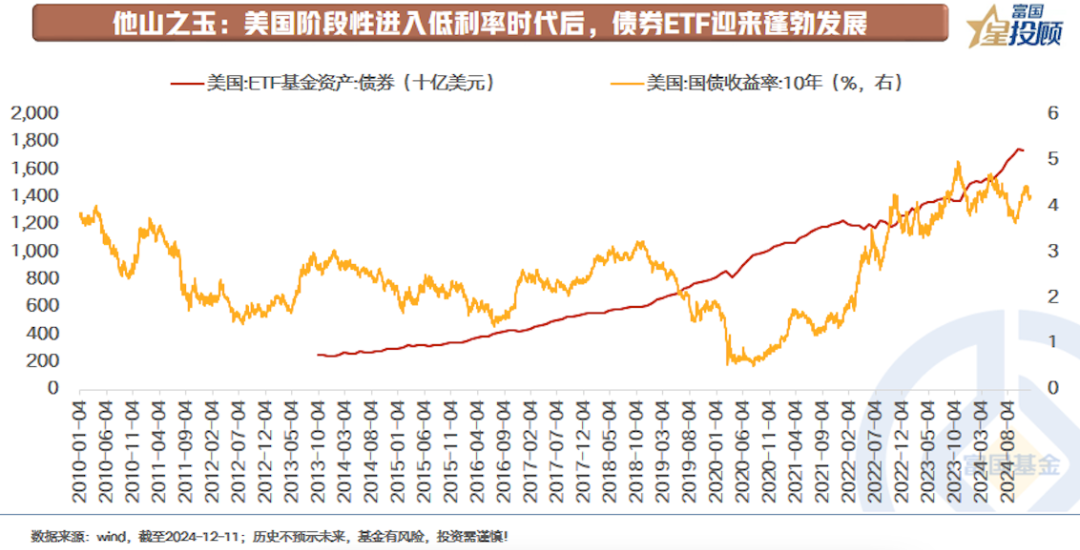

3)他山之玉:美国阶段性进入低利率时代后,债券ETF迎来蓬勃发展

从海外经验来看,美国债券ETF市场发展较早,也较为成熟。截至2024年10月份,美国债券ETF规模超过了1.7万亿美元。而从发展过程来看,美国自2014年开始进入到阶段性低利率后,债券ETF开始迎来蓬勃的发展。在进入2019年的降息周期后,规模进一步抬升。即使当前回升至高利率状态,债券ETF规模依旧温和增长,成为投资者重要的投资工具。

(二)低利率时代,重视长久期债券ETF的价值

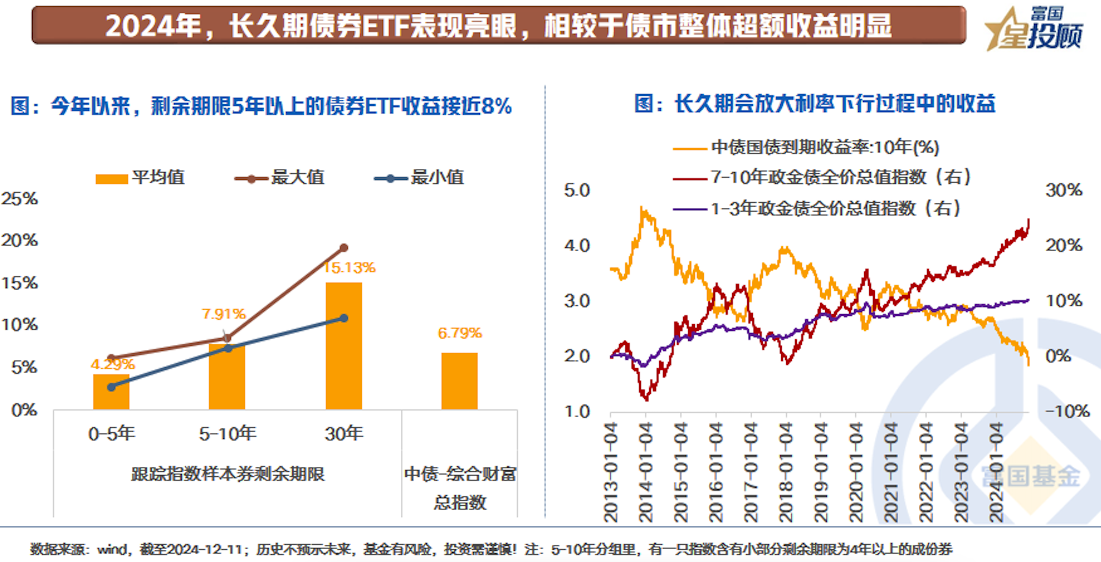

1)2024年,长久期债券ETF表现亮眼,相较于债市整体超额收益明显

2024年以来,截至2024-12-11,剩余期限为5年-10年的利率债ETF平均收益接近8%。如果将债券市场整体的表现用中债综合财富总指数来表征,同期中债综合财富总指数上涨6.79%,长久期债券ETF超额收益显著。

而收益率的胜负手在于久期。如果对比1-3年政金债全价指数和7-10年政金债全价指数,会发现,长久期会在利率趋势下行过程放大收益。当然,在利率上行的过程中,也会放大波动。因此,如果选择拉长久期,其幅度需要和风险偏好以及承受能力相匹配。

2)低利率时代,重视长久期债券ETF的价值

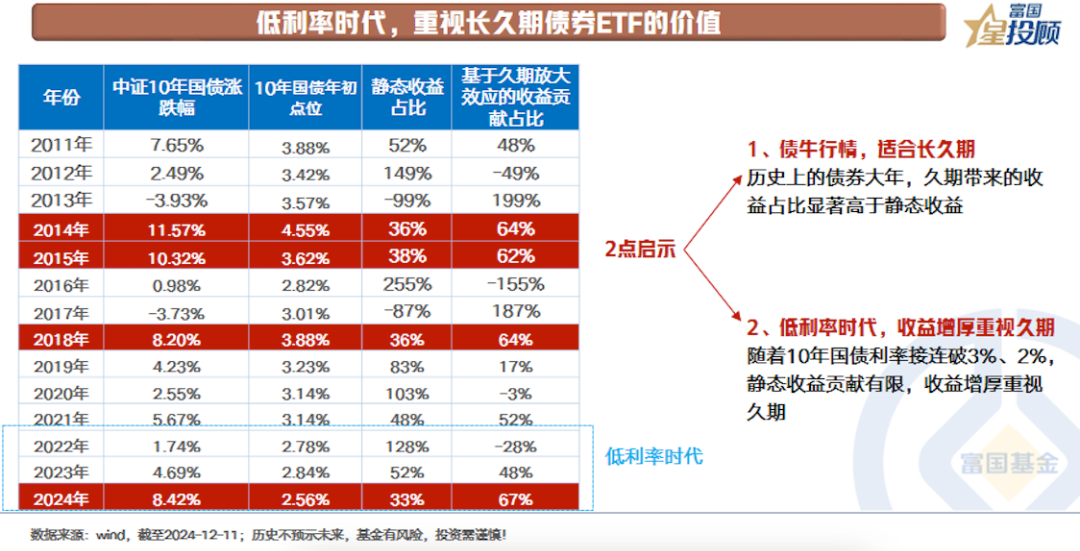

复盘2011年以来债券市场的表现,重视长久期债券ETF价值的背后,有2条支撑逻辑:

一是,在债牛行情里,长久期收益弹性更大。历史上的债券大年,如2014年、2015年、2018年、2024年,久期带来的收益占比显著高于静态收益。

二是,低利率时代,收益增厚重视久期。2022年以来,随着10年国债利率接连向下突破3%、2%,静态收益贡献有限,收益增厚重视久期。可以发现,2024年亮眼的收益背后,基于久期放大效应的收益贡献占比接近7成。

(三)债券ETF怎么“玩”?

1)长久期债券ETF可以有多重“玩”

法

债券ETF有多种投资姿势。

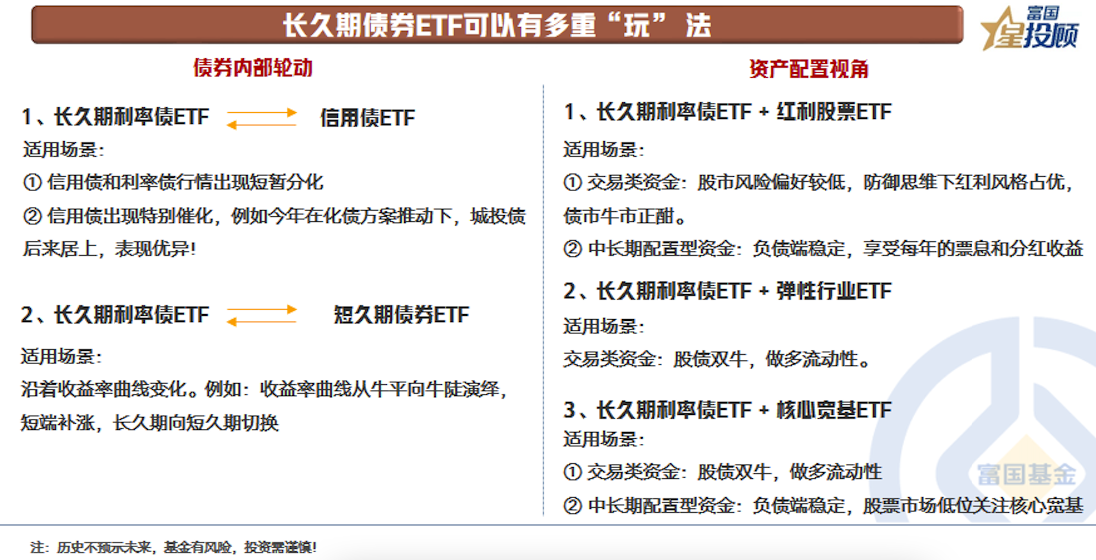

从债券内部轮动的视角来看,长久期债券ETF、信用债ETF、短久期债券ETF之间可以无缝切换。

具体切换场景如下左图所示。

从资产配置的视角来看,债券ETF可以和股票ETF成为“搭子”。常见的搭配有下图中的3种:

长久期利率债ETF

+ 红利股票ETF

长久期利率债ETF

+ 弹性行业ETF

长久期利率债ETF

+ 核心宽基ETF

每类搭子的适用场景如下右图所示。

2)债券ETF的挑选:类似品种下,注重流动性

对于ETF而言,股票也好、债券也好,流动性是至关重要的一环。

聚焦于债券ETF,一方面,可以看到政策在不断助力提升其流动性,2022年以来,债券ETF先后被纳入债券质押式协议回购交易和融资融券交易。另一方面,在债券ETF的类似品种里,注重日均成交额表征下的流动性。

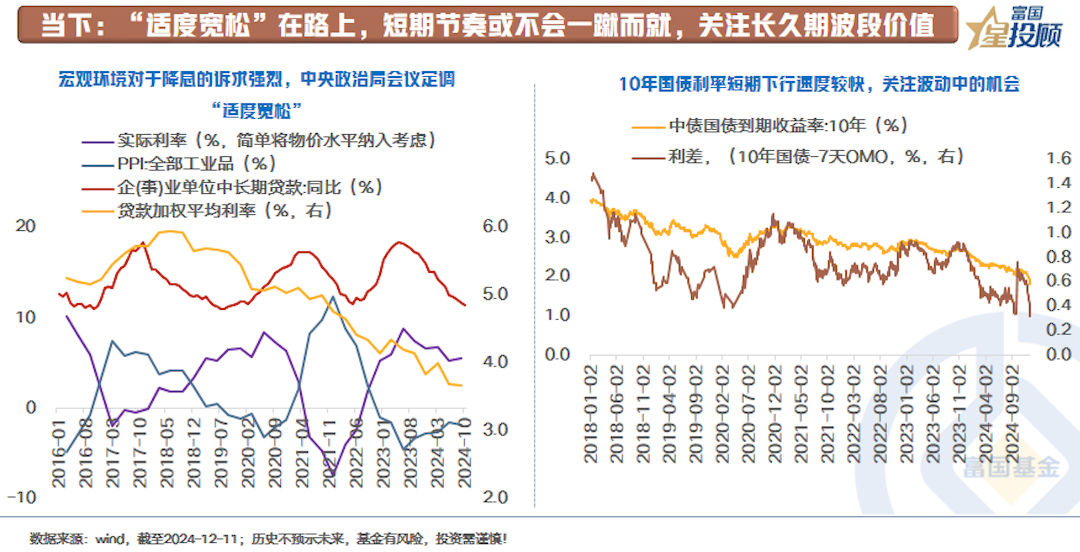

3)当下:“适度宽松”在路上,短期节奏或不会一蹴而就,关注长久期波段价值

聚焦于当前的市场,12月政治局会议指出,实施适度宽松的货币政策。从背后逻辑看,当前偏低的物价水平对降息有较高诉求,未来财政政策在持续发力的过程中,债务负担不能过高,隐含相对平稳的低利率环境要求。因此,货币宽松是当前债市的核心驱动,但从节奏层面来看,考虑当前汇率状态和经济数据边际改善,宽松不会一蹴而就。

考虑前期债市上涨速度较快,短期或面临一定扰动。但债务置换带来信用债供给下降,存款利率不断下行,股市波动率又较大,“资产荒”现状未变。即使面临扰动,幅度或有限。理财规模近期持续回升,非标资产持续收缩,到期的保险资产面临再配置需求。

策略上,关注长久期债券ETF的价值。当然,拉长久期带来的短期波动度的提升。选择的背后在于2点:一是,波动容忍度是否够?二是,选择久期更短的品种。

$富国中债7-10年政策性金融债ETF发起式联接A(OTCFUND|018266)$

$富国中债7-10年政策性金融债ETF发起式联接C(OTCFUND|018267)$

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$富国中债7-10年政策性金融债ETF发起式联接F(OTCFUND|022102)$

#投顾交流会##中央经济工作会议11大看点##再创新高!债牛”行情持续上演#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。