- 2

- 评论

- ♥ 收藏

- A大中小

哪里有买卖,哪里就有“黄牛”。

这不,继大额存单被各大银行停售、迅速跻身“理财香饽饽”之后,它又被“黄牛”们盯上了。最近有人发现,在某海鲜市场APP中,有“黄牛”声称可以提供“代抢大额存单”的服务。

据悉,“黄牛”们帮忙代抢的这类大额存单,基本都来自于互联网银行,利率在3.65%至5.2%之间,每万元收取1至10元服务费,没有成功抢到则不收费。

乍一听还挺靠谱?大No特No!用户需要将银行卡的账户和密码提供给“黄牛”,这就存在不少安全和隐私隐患;而且大额存单的起投门槛较高,“大额”二字便足够说明问题,不够亲民。

其实,富二想说

:相比于向陌生“黄牛”泄露个人信息的风险,如果愿意承担基金投资的风险、不将思路局限在存款存单,找到相对稳健的投资方式也不那么难。有的时候,你只需要有人来透露一些“门路”。

短债基金

顾名思义,“短债”是一种很“短”的债,特指债券的“久期短”。短债基金是一种纯债基金,投资于剩余期限不超过397天的债券资产不低于非现金基金资产的80%,且不参与股票、权证、可转债和可交债投资。

由于债性纯粹、久期较短,在固收类基金序列中,短债基金的风险较低;与此同时,当存款利率迈入“1.0时代”,短债基金又凭借相对可观的收益水平,成为“闲钱理财”的优选之一。

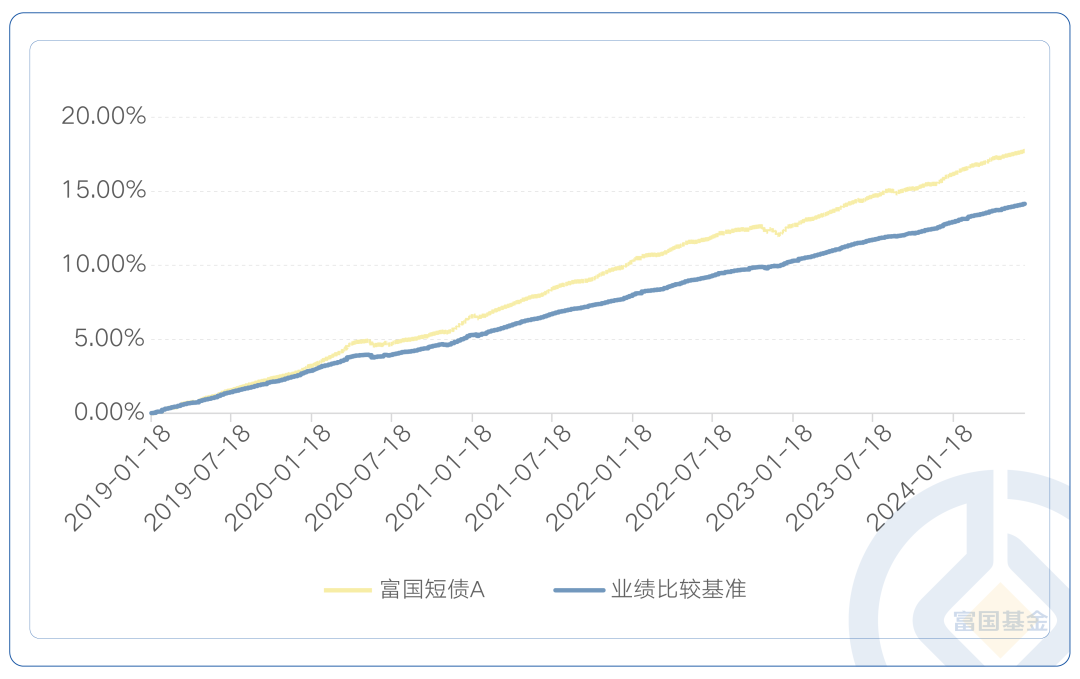

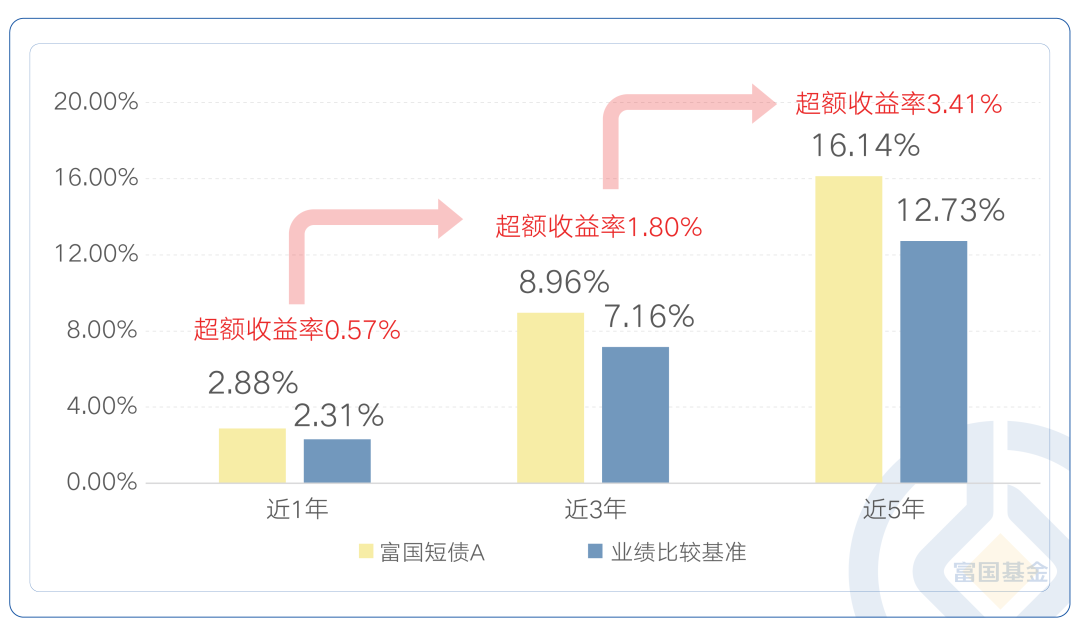

以由富国基金固定收益投资总监助理张波和刘爱民共同管理的富国短债(A类006804 | C类006805 | D类019802)为例,自基金成立以来,将波动较可控、收益较稳健的产品特征体现得淋漓尽致,锻造了一条稳中有进、节节攀升的净值曲线。

张波

刘爱民

富国短债A自2019年1月18日成立以来,在五个半年头中,累计上涨了17.75%,相较于14.16%的同期业绩比较基准收益率,实现了3.59%的超额收益。

且在近1年、近3年、近5年的不同历史区间内,富国短债A都在实现了正收益的基础上,显著跑赢业绩比较基准。日积月累,逐渐增厚超额收益,用实实在在的业绩表现诠释着“稳中有进”。

数据来源:富国短债A在各个历史区间内的净值增长率、业绩比较基准收益率、自成立以来的业绩走势图来自基金定期报告,截至2024年6月30日。

注:富国短债A成立于2019/01/18,业绩比较基准为中债综合财富(1年以下)指数收益率*80%+银行一年期定期存款利率(税后)*20%。近4个完整年度(2020-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为3.15%(2.28%)、3.56%(2.58%)、2.21%(2.17%)、3.17%(2.41%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:张波(2019/01/18至今)、刘爱民(2023/06/05至今)。基金历史业绩不构成对未来业绩的保证。

中长期纯债基金

顾名思义,相较于短债基金,中长期纯债基金所投资的债券久期较长。虽然近日,市场关于长端利率风险的关注度较高,但若从“长期投资”的视角出发,中长期纯债基金已用优异的历史业绩向大家证明,这仍是一类值得关注、在资产配置中占据着重要地位的产品类型。

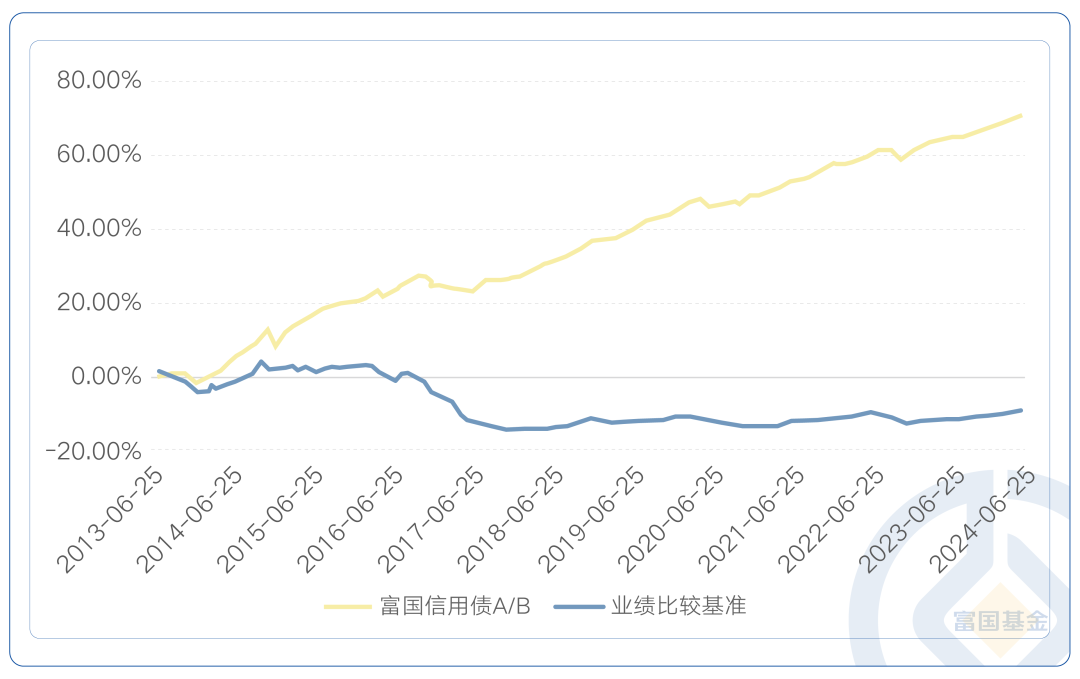

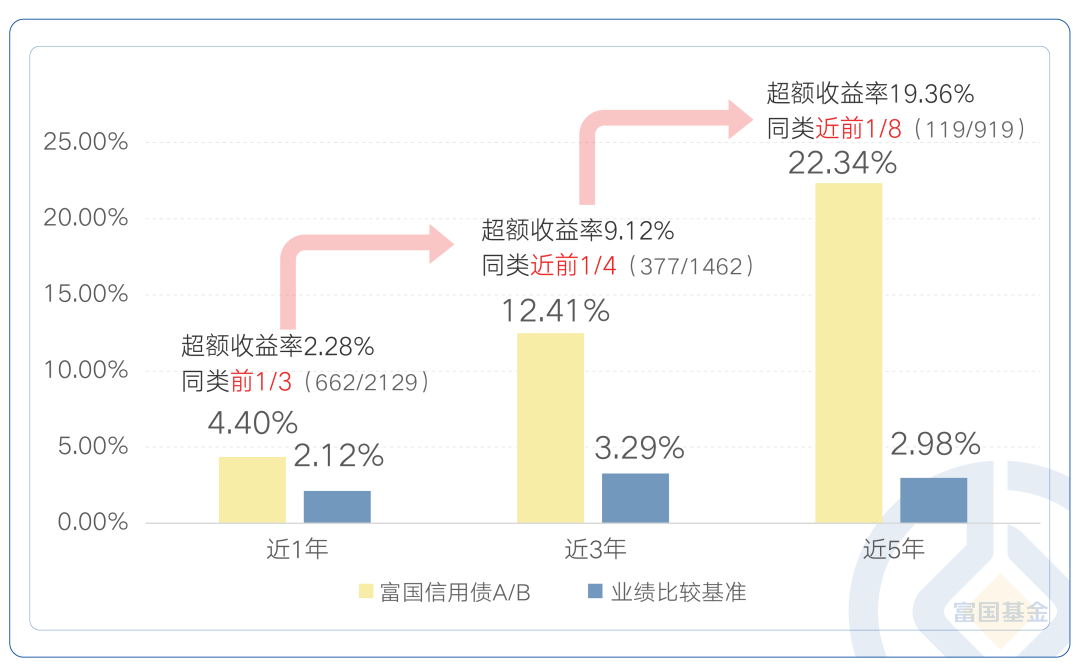

这就不得不提,由富国基金总经理助理兼固定收益投资部及固定收益策略研究部总经理黄纪亮、固定收益投资部副总经理吕春杰、固定收益基金经理陈倩共同管理的富国信用债(A类000191 | C类000192 | D类006684)。

黄纪亮

吕春杰

陈倩

从下列业绩走势图中,大家不难看出,富国信用债A/B的表现之稳健。自基金成立以来,其业绩比较基准始终处于震荡态势,甚至在多数时间中蛰伏于“水平面”之下;而富国信用债A/B则反其道而行之,在11年中走出了亮眼的净值曲线。

截至今年二季末,富国信用债A/B的累计涨幅为71.23%,相较于同期以9.06%的跌幅收负的业绩比较基准,不可谓不优秀。

积跬步,终至千里。富国信用债的出色表现,源于平日里的点滴积累。在近1年、近3年和近5年,富国信用债A/B相较于同期业绩比较基准,均体现出显著优势,不断刷新着超额收益和同类排名,并成功斩获海通证券五年期、十年期双五星评级。

数据来源:富国信用债A/B在各个历史区间内的净值增长率、业绩比较基准收益率、自成立以来的业绩走势图来自基金定期报告,截至2024年6月30日;同类排名及评级数据来自海通证券,同类产品为开放式债券型-纯债债券型,截至2024年6月29日。排名及评级结果系评价机构基于管理人过往表现综合判定,并不构成对基金管理人或单只产品的未来投资建议。

注:富国信用债A/B成立于2013/06/25,业绩比较基准为中债企业债总全价指数。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为5.66%(1.13%)、3.07%(-1.17%)、5.60%(1.12%)、1.90%(-1.44%)、4.67%(2.38%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:邹卉(2013/06/25-2015/04/20)、黄纪亮(2014/06/21至今)、吕春杰(2021/12/15至今)、陈倩(2023/08/28至今)。基金历史业绩不构成对未来业绩的保证。

混合型一级债基

相较于纯债基金,一级债基所涵盖的资产种类更广,可以通过持有可转债等特定方式间接参与权益市场投资。虽然配置了一部分权益资产,但由于并不直接从二级市场买入股票,且对含权资产的配比要求较严格,因此在A股整体表现较弱的市场环境中,一级债基仍以较为稳健的表现,为中低风险偏好的投资者们提供了一类可供选择的投资品种。

黄纪亮

武磊

根据基金二季报,由黄纪亮和富国基金固定收益投资部副总经理武磊共同管理的富国产业债(A类100058 | C类007075 | D类019149),在截至2024年6月30日的最近一年中,A/B类基金份额净值增长率为3.96%,而同期万得混合债券型一级基金指数的涨幅为3.27%,相较之下,富国产业债的表现略优于同行业平均水平。

而拉长时间看,富国产业债A/B之所以能够斩获海通证券五年期、十年期双五星评级,关键在于其长期业绩优异、同类排名靠前。对于锚定“稳健投资”的固收类基金而言,业绩的稳定性至关重要;这一点,从富国产业债A/B的净值曲线中也不难看出。

数据来源:富国产业债A/B在各个历史区间内的净值增长率、业绩比较基准收益率、自成立以来的业绩走势图来自基金定期报告,截至2024年6月30日;评级数据来自海通证券,截至2024年6月29日。

注:富国产业债A/B成立于2011/12/05,业绩比较基准为中央国债登记结算有限责任公司编制并发布的中债综合指数。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为6.63%(4.59%)、3.21%(2.98%)、5.22%(5.09%)、2.15%(3.31%)、4.43%(4.78%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:钟智伦(2011/12/05-2014/06/20)、饶刚(2014/06/20-2015/03/13)、张钫(2014/07/29-2017/01/23)、黄纪亮(2016/09/06至今)、武磊(2017/03/02至今)。基金历史业绩不构成对未来业绩的保证。

QDII债基

外国的月亮不一定圆,但QDII基金近期的热度,可真是有目共睹。最近一年,海外资产的热度居高不下;但在关注以标普500指数、纳斯达克100指数为代表的美股之余,QDII债基也不失为值得留意的方向之一。

在这一领域,客官们可能比较熟悉富二家的富国全球债券(QDII);但这次,富二想给大家介绍的,是富国亚洲收益债(A类008367 | C类019709),基金经理也是郭子琨。

郭子琨

富国亚洲收益债(QDII)A在近一年中的净值增长率为3.61%,略微跑赢同期3.03%的业绩比较基准收益率;在近三年的维度中,位居同类前1/5(12/65)。

在此处,客官们可能会有两个疑问:1、这两只QDII债基到底有啥区别?2、QDII债基有人民币份额、外币份额之分,到底该买哪个?

首先,不同于富国全球债券(QDII)主要投资于北美、日韩等境外债券,而富国亚洲收益债(QDII)则主要投资于以中资美元债为主的亚洲美元债。简单来说,就是以美元计价的、由亚洲国家或地区的相关机构向境外发行的债券,二者的底层资产存在差异。

另外,目前来看,美元指数仍维持强势运行阶段,持有QDII基金人民币份额还有望赚取外汇差价,比持有美元份额的收益率更高。

数据来源:富国亚洲收益债(QDII)A的净值增长率、业绩比较基准收益率来自基金定期报告,截至2024年6月30日;同类排名数据来自晨星基金排行榜,截至2024-7-29,同类指中国开放式基金-QDII环球债券。该数据由MORNINGSTAR版权所有。晨星及其内容供应商对于您使用任何相关资料而作出的任何有关交易,投资决定均不承担任何责任。过往业绩不代表将来表现。

注:富国亚洲收益债(QDII)A成立于2020/04/07,业绩比较基准为彭博巴克莱新兴市场亚洲高等级美元信用债指数收益率*80%+人民币活期存款利率(税后)*20%。近3个完整年度(2021-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为-4.42%(-1.76%)、6.23%(-2.17%)、3.85%(7.49%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:沈博文(2020/04/07-2022/08/19)、郭子琨(2022/08/15至今)。基金历史业绩不构成对未来业绩的保证。

被动指数型债基

在指数化投资蔚然成风的当下,固收类ETF亦成为大家配置固收类资产的一条路径。富二家的当家产品,自然是政金债券ETF(场内交易代码:511520),没有开通股票交易账户的客官们,也可以考虑借道政金债券ETF的联接基金(A类018266 | C类018267 | E类019596)实现布局。

从收益的绝对值上来看,政金债券ETF近1年的净值增长率为6.68%,显著高于同期4.00%的业绩比较基准收益率;而相对于其他同类产品,政金债券ETF近1年排名Top1。

数据来源:中国银河证券中国公募基金长期业绩榜单,截至2024年7月26日,同类产品为债券基金-债券ETF基金。

注:政金债券ETF成立于2022/08/19,业绩比较基准为中债-7-10年政策性金融债指数收益率。近1个完整年度(2023)的基金份额净值增长率(及同期业绩比较基准收益率)为5.10%(2.37%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:朱征星(2022/08/19至今)、李金柳(2023/04/24至今)。基金历史业绩不构成对未来业绩的保证。

小结一下,看完上述基金的业绩展示,客官们能否Get到富二说的那句:稳健投资的方式,真的可以很简单。

从短债到中长期纯债,从偏债混合型基金到QDII债基、固收类ETF,产品类型十分多样,且起投门槛较低。对于普通投资者来说,这不香多啦?

$富国短债债券型A(OTCFUND|006804)$

$富国信用债债券A/B(OTCFUND|000191)$

$富国亚洲收益债券(QDII)人民币A(OTCFUND|008367)$

$富国全球债券(QDII)人民币A(OTCFUND|100050)$

$富国中债7-10年政策性金融债ETF发起式联接A(OTCFUND|018266)$

#成交超9000亿!A股大涨原因是啥?##晒抱蛋收益##8月份该如何投资操作?#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。