- 8

- 评论

- ♥ 收藏

- A大中小

充满波折的2023年上半年已经过去,在低增长、低利率的背景下,躺着赚钱的机会越来越少。但是精明的上海人,还是探索出一条路子。据悉,不少退休的上海老人,盯上在土生土长的浦发转债,在这只转债上不断高抛低吸赚取生活费。

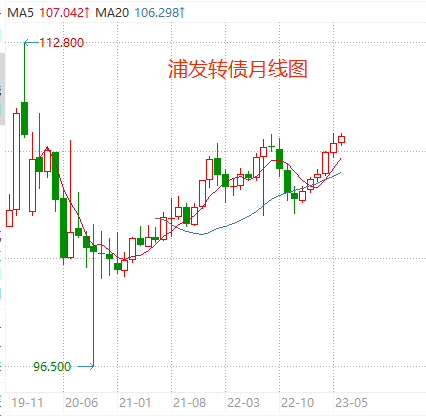

基少看了下,浦发转债自2019年11月份上市,最低于2020年10月份下探到96.5元,其后震荡攀升,2023年6月底攀升至108.92元。特别是2023年上半年,连续6个月上涨,月均上涨0.5%,累计上涨了3.02%,已经超出一年期定期存款收益率。

数据来源:wind,2023.6.30

这背后的逻辑是什么?基少归纳下,主要是两点:

一是低利率下,可转债的债底逐步抬升。可转债本身属于债券,债券价格会与利率呈相反走势。在当前利率不断走低的背景下,可转债的价底会逐步抬高。

二是弱复苏背景下,正股业绩有好转预期。国内虽然增长虽然不快,但是方向仍是增长,正股业绩有改善预期,可转债的转股价值也有提升预期,刺激可转债走强。

但是,单只可转债可能面临评级下调、业绩低于预期、经营爆雷、行业政策干预等个股和行业风险,如果使用指数基金,收益会更稳健。

例如,之前我们介绍过可转债ETF(511380),该基金跟踪中证转债及可交换债指数(以下简称“转债指数”,代码931078)。

该指数是选取沪深交易所上市的可转换公司债券和可交换公司债券(不含私募债),然后按照上述债券的总市值进行加权计算,市值越大,所占权重越高,每月调整一次,暂停上市或摘牌则剔出指数。

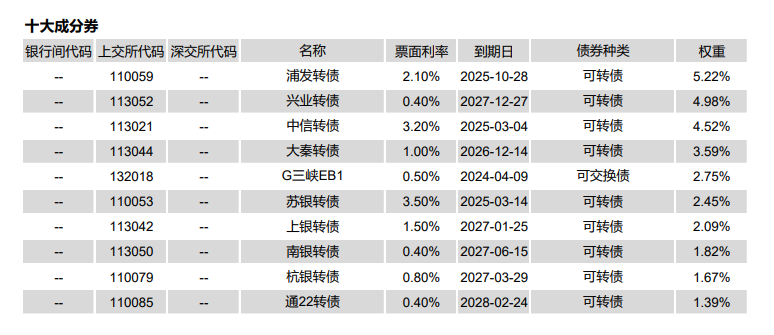

根据中证指数公司的2023年5月份指数单张,目前指数含有489只样本转债,单只转债的最大权重为5.22%,可以很好分散单只转债的黑天鹅。

数据来源:中证指数公司,2023.6.30

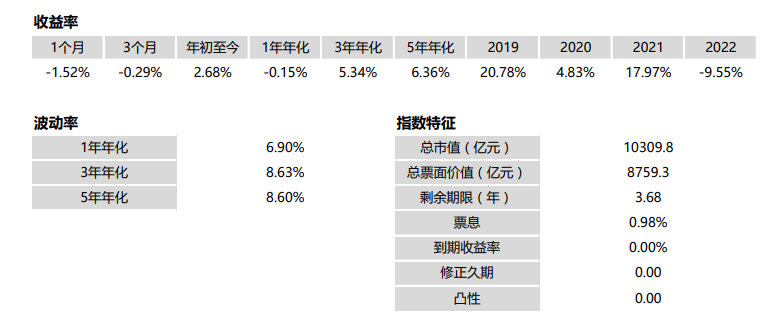

数据来源:中证指数公司,2023.6.30

同时,中证指数公司的数据显示,截至2023年5月31日,转债指数最近5年的年化收益率达到6.36%,2023年上半年收益率已经达到3.54%,已高于浦发转债涨幅,其中隐含的票息达到0.98%,2019年-2021年曾连续3年取得正收益。可以在相对较低波动的基础上,实现了较高的收益率。

数据来源:中证指数公司,2023.6.30

如果我们结合可转债下跌有底的特点,以及正股大幅下跌后风险可控的特点,可以构建更为稳健的模型,让生活费赚得更嗨!

轮动模型规则:

1.如果上年转债指数涨跌幅不超过3%,或者沪深300指数跌幅大于20%,则年末配置100%的转债指数;

2.如果转债指数配置后,每月底观察,累计涨幅达到或超过45%,则调整为100%配置国债指数。

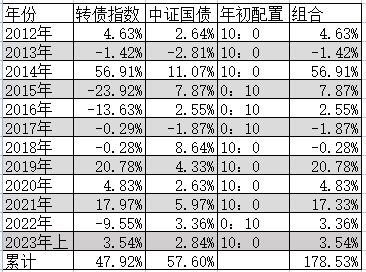

使用上述方式轮动,则2012年1月1日-2023年6月30日期间,轮动配置的收益率如下:

数据来源:根据wind数据整理,2023.6.30

上述12个年份,使用轮动策略,仅有3个年份下跌,且最大跌幅仅为1.87%,累计收益率达到178.53%,是单纯投资可转债指数或国债指数收益率的3倍有余。

如果折算为复合年化回报,轮动策略的复合年化收益率为9.32%,显著高于普通银行理财产品,也能跑赢通胀,实现资产的保值增值。

目前跟踪上述转债指数的基金为可转债ETF(511380),根据wind数据显示,2023年6月30日基金规模已超30亿元,单日交易额在6亿元左右,整体流动性偏好。

该基金的基金经理为博时基金邓欣雨,有近15年证券从业经验和近10年公募基金经理任职经验,具备丰富的债券基金管理经验,且长期业绩出众。

他掌舵的另一只偏债基金博时稳健回报债券(LOF)A(160513),主要投资中低风险债券和少量可转债,自2018年4月23日任职以来,截至2023年6月30日的累计回报为38.46%,年复合收益率为6.47%,居同类基金前4%,可以作为国债基金的增强基金配置。

感兴趣的网友,可以将可转债ETF(511380)和博时稳健回报债券(LOF)A(160513)加入关注,采用上述策略或者其他配置,构建属于自己的定期理财产品。

备注:基金有风险,投资需谨慎。以上内容仅供参考,不构成任何投资建议。