- 4

- 评论

- ♥ 收藏

- A大中小

元旦前最后两个交易日A股连续拉升,市场情绪顺势提高,投资者都在期待春季躁动行情。而节后第一周,A股再度承压,市场缩量盘整,TMT、食饮、新能源等机构重仓板块遭受重创。过去一周主要宽基指数均收跌,沪深300、创业板指、科创50分别下跌2.97%、6.12%、5.20%。(数据来源:Wind,数据区间:2024/1/2-2024/1/5)

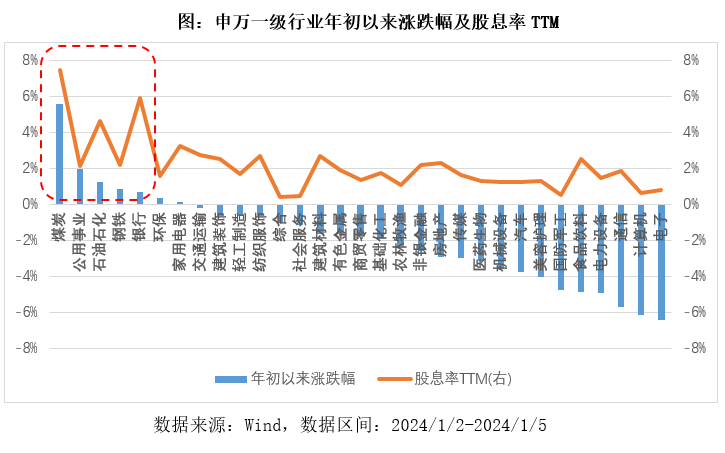

在近期市场的震荡回调中,高股息资产可谓异军突起,年初以来中证红利指数上涨2.61%。分行业来看,煤炭、公用事业、石油石化等行业表现优异,分别上涨5.59%、1.95%、1.22%,而这些行业也正是股息率较高的高分红资产。年初以来实现正收益的7个行业平均股息率达3.87%,大幅高于其余24个负收益行业平均1.59%的股息率水平。(数据来源:Wind,数据区间:2024/1/2-2024/1/5)

为何近期高股息资产受到关注?一方面,近期市场都在博弈降准降息,高股息资产由于其较高确定性的分红回报,具备一定类固收资产属性,或是利率下行时期的稳健弹性选择。另一方面,目前经济处于弱复苏状态,高增长、高景气行业相对稀缺,内外不确定性扰动下投资者风险偏好难以抬升,市场防御心态较强,而高股息资产往往涵盖历史业绩稳健、盈利能力强劲的成熟型公司,在当前市场环境下受到投资者青睐。此外,尽管近两年红利资产相较万得全A已经有明显的超额收益,中证红利指数的估值水平仍处于历史较低位,具有一定估值性价比。

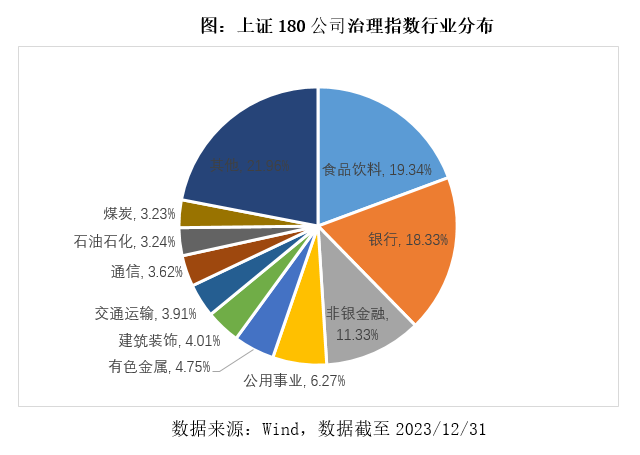

上证180公司治理指数以上证180指数和上证公司治理指数的样本股交集作为样本空间,从中选取规模大、流动性好的100只股票组成样本股,充分融合上证180指数和上证公司治理指数的全部优势,良好的公司治理有助于尾部风险的降低。从行业分布上来看,截至2023年年底,该指数主要覆盖食品饮料、银行、非银金融、公用事业等高股息蓝筹板块。

此外,上证180公司治理指数最新股息率为4.38%(数据截至2025/1/5),显著高于沪深300、中证500等宽基指数,具备高股息特征,看好高股息投资风格的投资者可以适当关注。

投资者可以关注追踪上证180公司治理指数的交银180治理ETF(510010)和交银180治理ETF联接(519686),追求把握高股息蓝筹资产的投资机遇。

$交银上证180公司治理联接(OTCFUND|519686)$

交银上证180公司治理ETF历年业绩/现行业绩比较基准(上证180公司治理指数)2019年26.69%/21.79%,2020年21.73%/7.89%,2021年2.30%/-3.13%,2022年-10.18%/-13.85%,2023年-2.13%/-5.11%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

数据来源:基金历年业绩来源本基金定期报告,截至20231231

风险提示:

本文观点仅代表当下观点,今后可能发生改变,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金有风险,投资须谨慎,详见基金法律文件。基金投资于证券市场,基金净值会因证券市场波动等因素产生波动。

投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。

我国证券市场发展时间较短,不能反映证券市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资人应充分了解自身的风险承受能力,选择与自身风险承受能力相匹配的产品进行投资,欲知自身的风险承受能力与产品相匹配的情况可向销售机构处获得协助支持。

#红利指数#