- 11

- 评论

- ♥ 收藏

- A大中小

关键指标【仅供参考】

1、沪深300股债利差择时模型:6.64%,维持100%偏股基金。(持有资金或新增资金均配置雄霸赛道偏股/节节高混合等偏股组合)。

2、万得全A市净率:1.37倍,处于9.41%的偏低位置(历史1.29-2.14,再跌5.84%达到近10年最低,涨56.2%创近5年新高),微盘股在宽基中涨幅靠前。

3、可转债均价:110.976元,处于28.24%的适中偏低区域(历史94.741-152.232)。

今日发车“全球平衡精选”1000元。

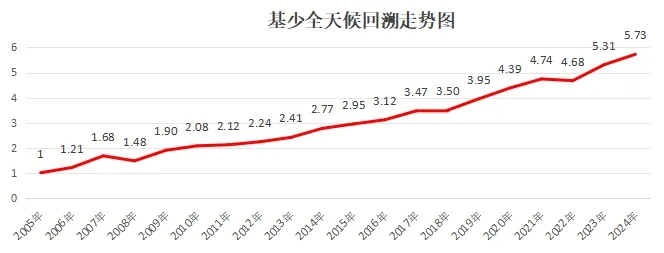

该组合底层使用基少全天候策略,

相当于全球的固收+。

该组合聚焦全球债券+全球优质资产,

使用策略的回溯年化9%+,

约90%的年份都在上涨,

可以作为全球理财罐,

在“”积累财富。

可在天天基金APP首页搜索“全球平衡精选”跟投。

最近一周,

沪深300和纳斯达克100分别下跌0.78%和6.11%,

“全球平衡精选”下跌0.26%,

前两次发车累计亏损1.33%,

相对抗跌。

关于美股和AI是否存在泡沫,

这里提供几个数据和角度供思考、参考。

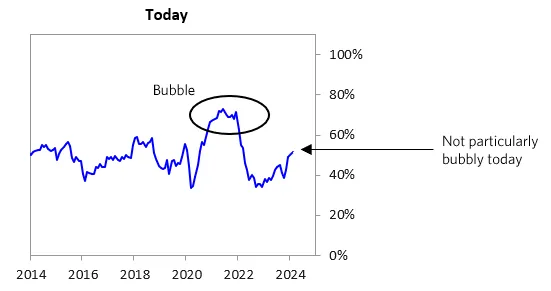

桥水基金测算,

目前美股处于适中偏高水平,

没有明显的泡沫。

券商一致预测,

英伟达两年预期市盈率大约是37倍,

显著低于泡沫时期龙头股市盈率100倍+水平。

同时,

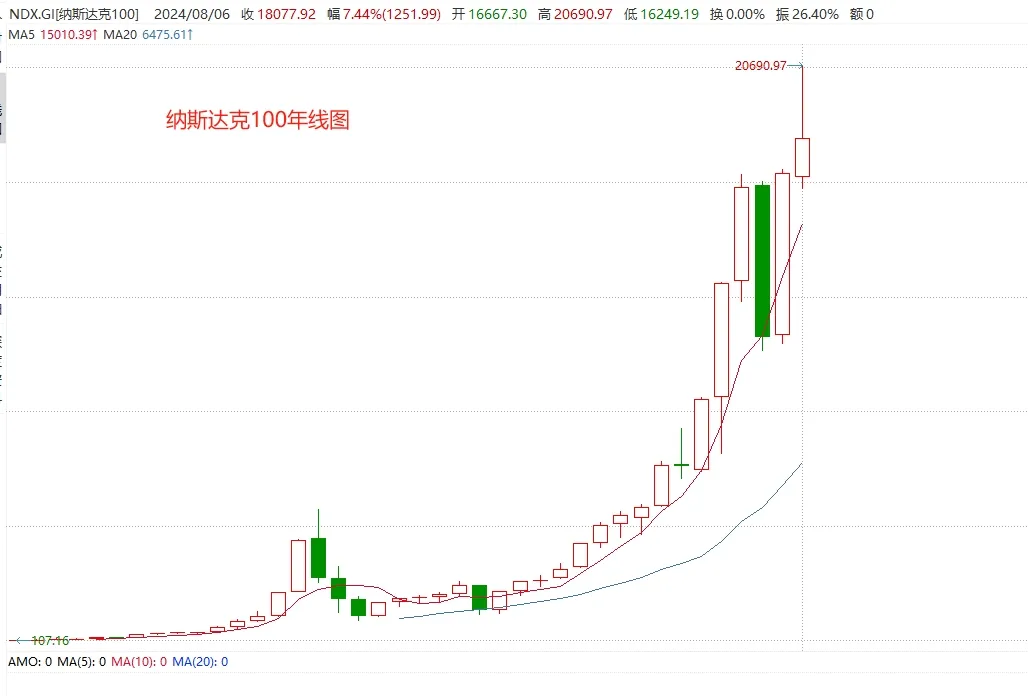

从过往科技周期看,

每一轮周期持续约10年,

纳斯达克100累计涨幅10倍+。

其中1991-2000年互联网浪潮下最大上涨23倍;

2009年-2021年移动互联网浪潮下最大上涨15倍。

本轮纳斯达克100指数仅上涨不到2年,

最大涨幅还不足100%。

你认为这轮AI行情会结束吗?

基少会继续坚持逢低买入。

6日,

上证一度跌破2850点,

发了一车A股基金组合定投,

执行了“节节高混合”第35次补投,

继续在底部积累筹码。

本轮下跌时间比较久,

特别是红利主题下跌较多,

节节高混合受到较大拖累。

但是看着不少分红率高于5%的个股,

感觉A股也不至于太悲观,

为了防止政策转向带来的突然启动,

继续逢低陆续买入,

只是加仓步伐放缓。

我们没有办法决定市场走势,

但是可以把握自己的情绪,

在高性价比阶段耐心播种机会。

6日,离岸人民币小幅贬值,

北上净流出63亿元,主力净流出76亿,A股探底回升;

南下资金净买入32亿元,港股震荡回落,小幅下跌。

与此同时,前一日大跌的日股、韩股昨日纷纷大涨,

网友称哀怨地发现“A股照样绿”,

主要是权重股和红利主题近期回调较大。

板块方面,

K-12教育、动物保健、光伏逆变器涨幅靠前;

保险、银行、黄金珠宝跌幅偏大,

教育和CRO连续性偏好。

夜间,黄金下跌0.5%,白银下跌0.39%,

ICE布油下跌0.25%,美国十年期国债收益率攀升至3.887%,

道琼斯指数上涨0.76%,纳斯达克100指数上涨1.02%;

中概互联上涨1.16%,A50上涨0.23%。

中国资产相对较为强势,

美国科技冲高回落,小幅上涨,Meta上涨3.86%,

在大型科技股中涨幅靠前。

美元债LOF(501300)出现7%左右的溢价,

单日限购100元,仍可以使用场外基金-申购-转场内,

T+5到账后卖出。

操作详情点击《LOF基金套利详解》。

一、可转债打新

汇成转债

显示驱动芯片封测龙头,先进封装、芯片、专精特新等概念,规模11.49亿元,AA-,转债税后本息为115.2元,质地一般,转股价值97.01元,预计每签能赚190元,我会顶格申购。

类似转债:国微转债、富瀚转债。

二、特色老债

1、双低转债【偏安全】

百川转2、利群转债、冠中转债、新星转债、泉锋转债。

2、小规模双低债【偏活跃】

冠中转债、新星转债、中旗转债、思创转债、晨丰转债。

3、低溢价转债【偏进攻】

苏租转债、洪城转债、福能转债、运机转债、惠城转债。

4.宏柏转债下修到低,合理价值为117元,显著高于当前价格。

6日可转债等权上涨0.43%,溢价率中位数为49.62%,小幅走强。

以上为个人观察和思考,仅供参考,不做推荐。

三、估值分析