国金国鑫发起是一只特色鲜明的混合基金,过往在仓位的把控上非常成功,成为抗跌典范,新的一年,三位基金经理能否形成合力,以团队作战将基金各项投资更上一层楼?值得投资者认真关注。

该基金成立于2012年8月28日,是一只混合型基金,基金的业绩比较基准是“金融机构人民币三年期定存款利率(税后)”。在投资对象和仓位上,没有明显限制。

从今年的净值走势看,最大的收益贡献就是躲过了年初熔断,随后和指数的走势相似度较高。

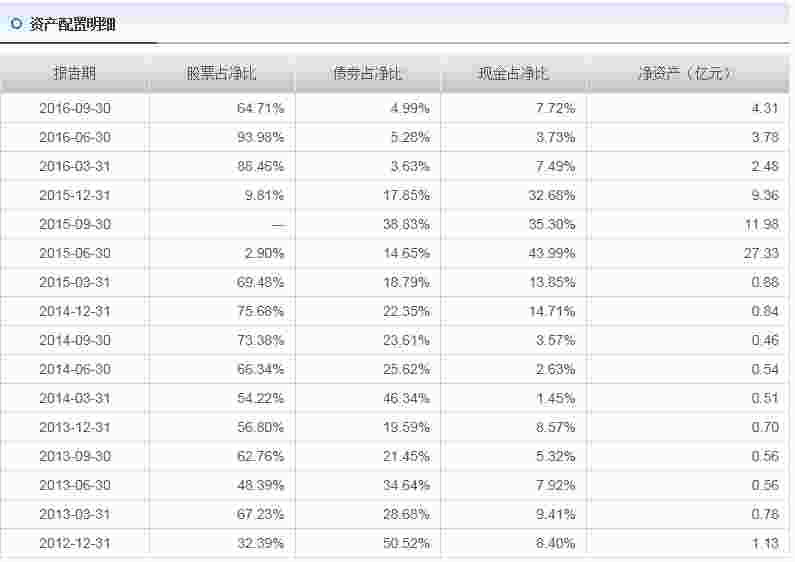

基金的业绩比较基准是定期存款,正常来说应该保持一个低股票仓位。但净值走势已经说明了,在一段比较长的时期,这个基金的股票仓位并不低,我们认为有必要调查更久的仓位变化信息。

从仓位上能够看出,去年6月底的时候基金仓位已经下降至2.9%,不仅今年的熔断和它没关系,去年的股灾也和它没关系!而过往几年,基金的仓位变动非常频繁,这可能是本基金保持偏股风格的情况下与银行存款业绩基准相比的一个既定操作策略,从之前的运作看,非常成功。

于是,在长期收益端,我们看到的排名如此震撼:

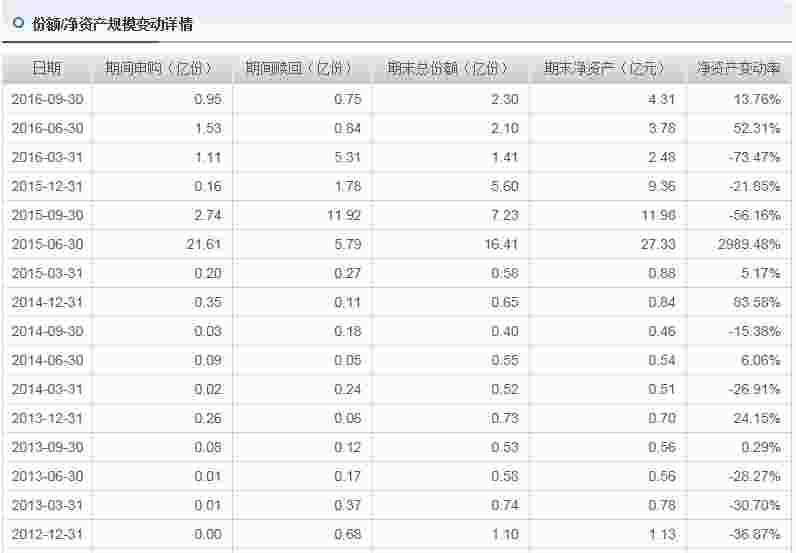

同时我们发现2015年二季度基金规模的暴增,这可能与机构资金的介入有关,于是我们统计了下表:

那么是否是机构买入使得基金仓位被动变得很低?我们认为应该不是。机构资金如果不考虑参与股市,那么可选择标的很多,没有必要买这只基金,我们认为更大的可能是基金经理基于正确的市场判断,没有贸然加仓。

目前机构资金的占比已经很小了,但基金规模比起2014年已经有了大幅增长,这说明基金已经进入稳定、适合个人投资者的阶段。

在重仓股上,我们看出基金经理是有很多思考的,比如,在二季度,配置了供给侧改革的个股,在三季度,配置了PPP行业的个股,说明基金经理对市场变化是很敏感的。在仓位和行业上,都是一个相对均衡的配置,偏向于品牌白马股票。

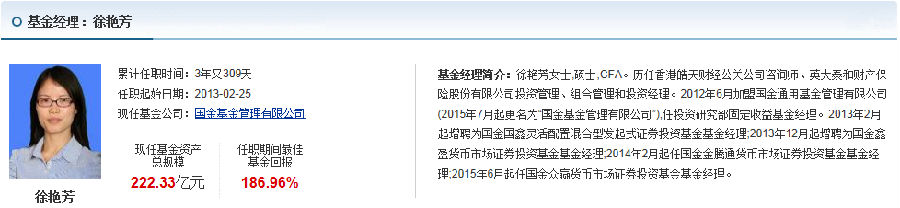

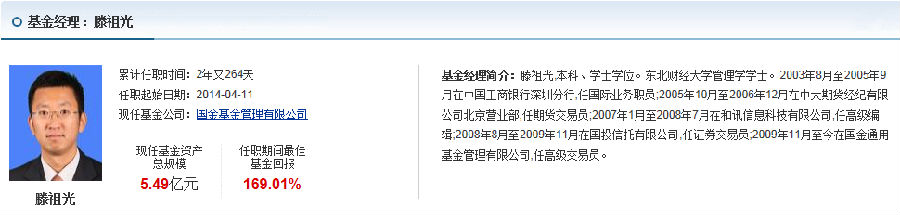

这只基金现在同时由三位基金经理管理:

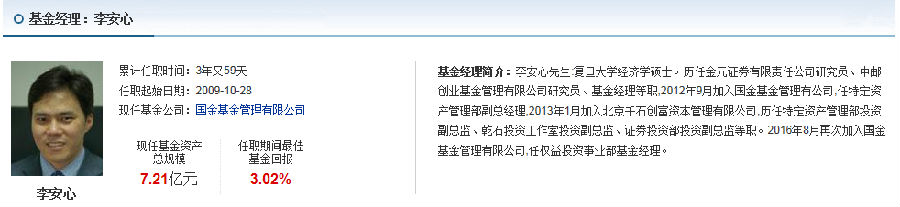

为什么会出现这样的情况?因为国金基金公司以固定收益和指数型基金为投资特色,没有发行过股票型基金,现有的混合型基金也只有两只。因此公司权益方面的精兵强将都集中在这两只基金上了。从经历上可以看出,滕祖光经理对交易擅长,徐艳芳经理对固收擅长,新增聘的李安心经理从事股票的经历更多。

至于说管理固收对管理权益有什么帮助?帮助就是固收基金经理更习惯自上而下的思考,对宏观政策理解深,再加上擅长交易对市场敏感的经理,正确的进行大的仓位调整也就能够解释的通了。如果说过去这只基金的特色就是仓位选择和资产配置,那么新增一位擅长股票投资的基金经理,是否意味着在个股选择上要进一步加强?

笔者认为,国金国鑫发起是一只特色鲜明的混合基金,过往在仓位的把控上非常成功,成为抗跌典范,新的一年,三位基金经理能否形成合力,以团队作战将基金各项投资更上一层楼?值得投资者认真关注。