投资中唯一不变的就是变化,不断变化的市场需要投资人具有自我革新的能力,与时俱进才能为投资者带来持续的回报!

老将的成长

今天要说的是一位的老将——交银施罗德基金的芮晨。这位老将当基金经理7年,经历了一段孤独的转变,堪称一段“修行”。

芮晨2007年进入资管行业,2015年加入交银施罗德基金,来了就当基金经理,管理交银先锋(519698),上任之后虽然赶上市场大幅调整,他的业绩也还是不错的,当年下半年是大幅跑赢市场的(2015年下半年上证综指下跌17.26%,交银科技创新A收益5.24%。数据来源:指数数据来源wind,业绩数据来2015年年报披露)。

当时的他可以概括为“极致成长”风格,持仓集中于自己能力圈内的计算机、医药行业,业绩弹性大,选股能力强,在行业好的时候,业绩很抢眼。

然而随着创业板为代表的新兴产业个股迎来持续调整,他管理的产品在2017年遭遇逆风,这让他开始反思自己的投资框架。

如何才能实现持有人、基金公司、基金经理“三赢”呢?“极致成长”,高弹性的业绩,投资者往往在阶段顶峰之前甚至巅峰慕名而来,然而这种策略注定是业绩起伏比较大的,如果在相对较高的位置进来,大概率要经历一段难熬的时光,有的人可能熬不住半路就赎回了,不仅没赚到钱还亏钱。

所以基金经理不仅要追求长期的高收益,也要考虑到中短期的波动性,给到持有人一个比较好的持有体验,投资者才能拿得住基金,真正通过基金赚到钱。只有不断创净值新高的基金,持有人才有更多机会赚到钱,市场有起伏,显然不可能天天创新高,但是相对来说更快或者次数更多的创新高,显然是能够带来更好体验的。

于是芮晨开始调整自己的目标:收益率处于同类平均之上,波动率处于同类平均之下。换言之,就是追求风险调整后的高收益,也就是高夏普比率。

定下了这个目标,就要向着全市场、均衡风格前进了,这对于一位成长风格鲜明的行业主题基金经理来说,是一个很大的挑战,走出舒适圈,需要学习的东西很多,不下苦功夫是做不到的。

从2018年到现在,芮晨管理规模没涨。并不是他的业绩不好,他的交银科技创新在2018年的跌幅都不到5%,2019年到2021年年度收益也都跑赢偏股混合型基金指数;也不是行业主题没起来,2019-2020年,他的核心能力圈TMT,表现也是不错的,也比较能涨。

但是他在2020年毅然决然进行了彻底的转型,走向均衡风格。

数据来源:韭圈儿,2022-11-4

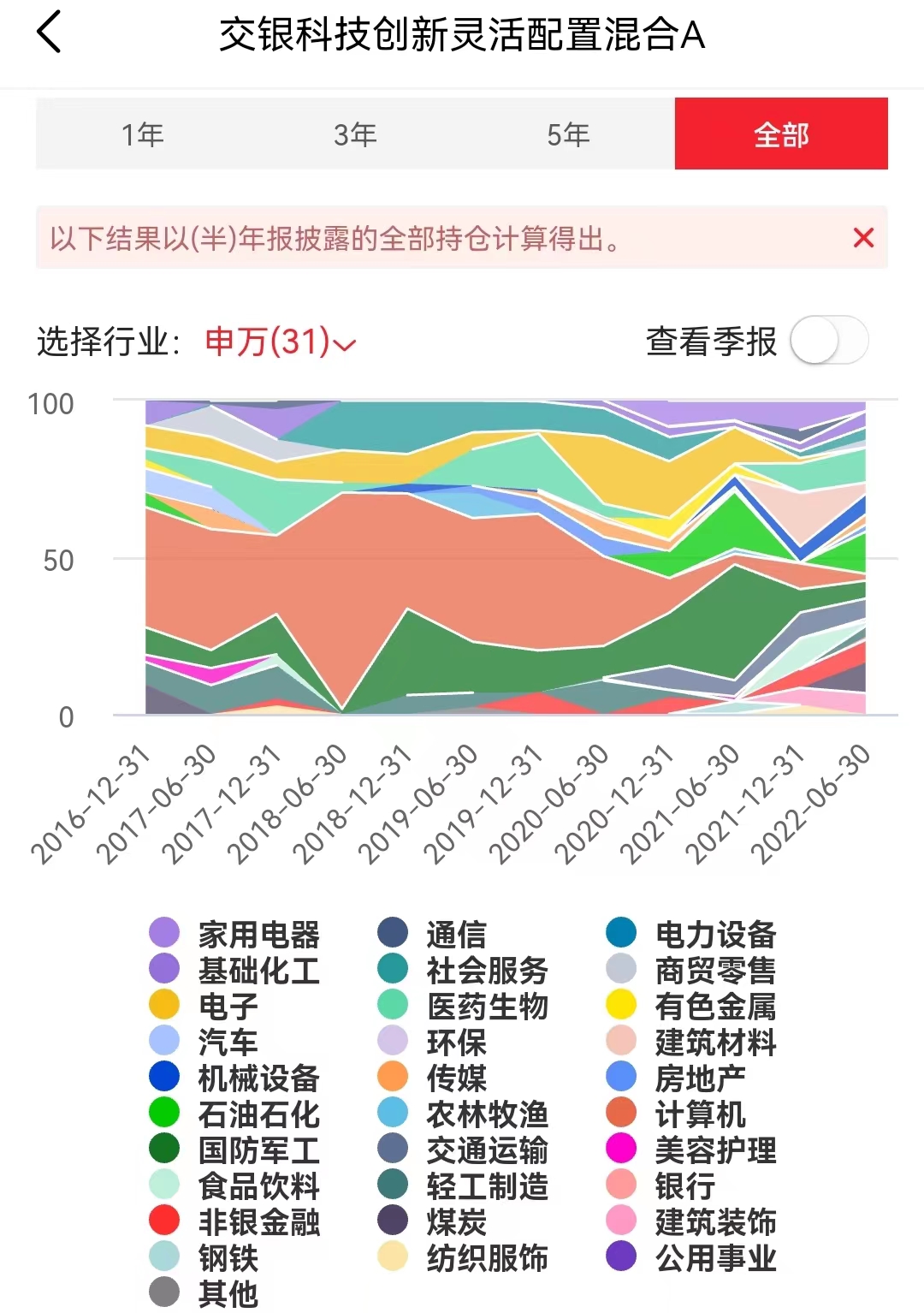

从交银科技创新的行业配置变迁可以很明显看到这种转变,持仓行业越来越多样,配置越来越均衡。

为有源头活水来

在走向均衡的道路上,芮晨逐渐摸索出来一套新的投资框架,分为三个部分:

一是化繁为简,均衡布局。他把行业分为三大板块,消费、成长、周期,这三大板块大致也正好是各占市场的1/3。三大板块均衡布局,调整好防御姿态,并不会偏离市场太多,有助于有效降低业绩的波动;

二是在行业内创造阿尔法。关注预期收益率与景气指标动态变化,不断比较性价比,在各个板块内找寻低估脉络。他会重点关注经营周期处于底部、估值处于底部的“双底部”上市公司的投资机会,也会关注高景气投资机会。

三是强确定性下,适度偏离。在投资逻辑强确定性下,在三大板块的配置上做适度偏离,捕捉阶段性投资机会。在投资性价比不断比较中,规避一些估值过高,景气度过热的行业,适度提升逻辑确定行业的配置。

这个策略,对于个人能力要求比较宽广,勤奋程度要求也比较高,选这条路,对于人的精力和决心要求都特别高。

芮晨是一位实打实的老将了,虽然15年证券从业经验看着不显老,但是他职业生涯初期并不是从证券行业起步的。年纪较大,还有自我革新的意识和劲头儿,其实是个性使然。

他毕业后曾经在三九医药从事医药销售工作,在完美时空,一家纳斯达克上市的游戏公司做过程序员、项目管理,还自己创业,创办过IT公司。进入到证券行业后,先后在尚诚资产、国联安基金、浙商证券资管从事过研究、投资工作。丰富多样的经历,一步步前行的脚印,看得出他的勤奋和内在强大的自我驱动力。敢想敢闯,不怕失败,又扎得下心来,把事情做好。要知道在他转型的这段时间,业绩高弹性的基金经理火了好多个,成长风格也王者归来,而热闹都是别人的,他还是在默默磨砺自己。

当然,能熬得住,也不只是芮晨自己的坚持,还有公司平台的支持,交银施罗德基金的平台,能够给予基金经理足够的包容和耐心,同时内部有足够多优秀的投研人员可以互相学习,芮晨为了转型专门调了办公室座位,坐到一位均衡风格见长的基金经理旁边。自己有劲头儿,公司给支持,蜕变从来都不是轻而易举的,而是一点点熬出来的。

华丽的蜕变

前面说过这几年芮晨管理规模并不大,不过在他低调打磨自己新策略的过程中,并没耽误业绩:

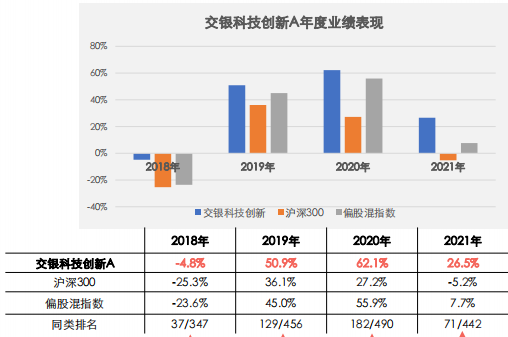

数据来源:业绩数据经托管行复核,指数来自Wind截至2022/9/30,同类排名分类按照银河证券基金研究中心分类体系三级分类,同类基金为“灵活配置型基金(基准股票比例60%-100%)(A类)”。

数据来源:业绩数据经托管行复核,指数来自Wind截至2022/9/30,同类排名分类按照银河证券基金研究中心分类体系三级分类,同类基金为“灵活配置型基金(基准股票比例60%-100%)(A类)”。

2018—2021年,交银科技创新连续四年超越偏股混合基金指数5%以上。四年间,能够年年跑赢偏股混合基金指数的主动权益基金一共就61只,能做到超越5%以上的仅有10只,交银科技创新就是这1/10。(业绩经托管行复核,指数数据来自wind,时间截至2022/8/31。注:1)所有主动管理的股票型和混合型(最新股票仓位≥60%);2)自2018年以来连续管理至今;3)剔除8只同基金经理管理的重复基金;4)时间区间为2018-2021年底。)

在转型阶段的打磨时期,他已经实现了业绩稳定优秀的目标,能够给到持有人较良好的投资体验。期间,选股能力依旧贡献卓著,行业配置也有所贡献。

数据来源:交银科技创新基金定期报告,行业分类为申万一级行业(2021版),截至2022/6/30。

数据来源:交银科技创新基金定期报告,行业分类为申万一级行业(2021版),截至2022/6/30。

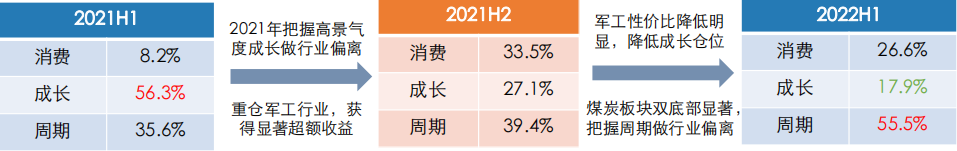

2021年上半年,规避了当时估值较高的消费板块,适度偏向当时景气度较高的成长板块,依靠军工行业获取较为明显超额收益,下半年在军工行业上涨后,性价比降低而消费板块经历调整后估值趋于合理的情况下,又恢复到相对均衡的配置,2022年上半年,提升了周期板块的仓位,把握了煤炭股的投资机会。

当然了,这样的偏离也并不是次次都能有比较好的效果的,但是均衡的基础下,加上选股能力持续有贡献,容错率相对提高,波动依旧不会很大,不会带来过多的压力。这也是连着几年交银科技创新业绩都比较不错的一大原因。

低调打磨自己的芮晨,如今俨然成为了新的均衡风格代表,这是一位老将华丽的蜕变。投资市场的变化是很快的,基金业想要的基业长青,是期待有更多的基金经理能够做得好自我革新的,不断提升自己,持续做好当下的投资。

免责声明:基金研究、分析不构成投资咨询或顾问服务,不构成投资建议。

基金投资有风险,基金的过往业绩不预示其未来表现。基金投资于证券市场,基金净值会因证券市场波动等因素产生波动。投资人在投资基金前,需全面认识基金产品的风险收益特征和产品特性,充分考虑自身的风险承受能力,自主判断基金的投资价值,理性判断市场,对投资本基金的意愿、时机、数量等投资行为作出独立决策。投资人根据所持有份额享受基金的收益,但同时需要承担相应的投资风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资,自行承担投资基金的风险。

交银科技创新A/业绩比较基准(沪深300指数*60%+中证综合债券指数*40%)2017年-10.41%/12.81%,2018年-4.84%/-12.93%,2019年50.90%/23.09%,2020年62.14%/17.63%,2021年26.54%/-0.76%.2022年H1-2.35%/-4.67%。芮晨自2016/5/5开始管理交银科技创新A至今,基金经理任职回报为114.74%。交银科技创新自2022/3/16开始增加C类份额,芮晨管理至今回报-8.70%。

交银先锋A/业绩比较基准(中证700指数*75%+中证综合债券指数*25%)2015年-64.80%/27.02%,2016年-18.72%/-12.37%,2017年-20.67%/2.61%,2018年-9.65%/-23.77%, 2019年41.58%/24.95%,2020年73.94%/21.84%,2021年19.72%/-9.34%.2022年H1-7.33%/-8.41%。芮晨在2015/5/18至2020/7/15管理交银先锋,基金经理任职回报为14.61%。(数据来源:业绩数据来自基金定期报告,时间截至2022.6.30;基金经理任职回报统计规则来自银河证券,截至2022.9.30。)

(数据来源:业绩数据来自基金定期报告,时间截至2022.6.30;基金经理任职回报统计规则来自银河证券,截至2022.10.31。)

基金经理芮晨历任深圳尚诚资产管理有限公司研究员、研究副总监,国联安基金管理有限公司行业研究员、投资经理,浙商证券资产管理有限公司投资主办。2015年加入交银施罗德基金管理有限公司。2016年8月16日至2019年5月29日担任交银施罗德数据产业灵活配置混合型证券投资基金的基金经理。2015年5月18日至2020年7月14日担任交银施罗德先锋混合型证券投资基金的基金经理。