躺赢和躺平,实际动作差不多,都是躺,不同的是前者可以赢,后者不是平,而是绝望的等X,我这样解释,不知道对不对。

那么同样是躺,为什么差别这么大呢?

最关键的一点,就是躺赢的人动脑子,抓住了机会,躺平的人只是抱怨,但不动脑子,抓不住机会。

今天的周策略,就跟大家聊聊现在有哪些躺赢的机会,以及怎么把握躺赢的机会。

一、正确把握调整的时机

客观分析当下的市场,以季度为维度的看,先后要面临美国缩表、消费数据下滑、原材料继续高位运行等问题,市场对于现金流、滞涨等问题的担忧,造成了趋势资金的退场观望,而没有了趋势资金的参与,市场的成交量就会下降,没有了趋势资金的参与,量化资金也没有了依附的力量,就进一步导致成交量萎缩;

如果不是监管引导有方、公募基金大发展,确保了中长线资金不会退场,按照历史规律这里可要有的调整了。

所以基于目前资金、预期、估值等信息,总的来看市场会继续震荡,没有整体性和行业性机会,有的只是个股机会,而在个股方面,也呈现出热点每天换,类似长春高新、中公教育等今天涨停明天跌停的个股屡屡出现,真正的中长线的投资机会需要相当的定力和研究能力。

就在梳理周策略的时候,看到了江苏浮动电价首日,电力交易电价上浮19.94%,再看看伦铝、布伦特原油等大宗的高位,联想海天的提价,通胀向中下游的传导不可避免。

在这样的现实面前,退出波段仓位,坚守中长线仓位,耐心等待市场重新明确方向,大概是最为理智的决策。

在中长线仓位方面,定投部分,保持节奏,减半发车,但每次大跌都可以大胆加仓。

切记一点,短线仓位是短线仓位,中长线仓位是中长线,千万不要不要把短线做成长线,把长线做成短线,对于大部分普通投资者来说,直接放弃短线波段仓位是最优选择,耐心坚持定投,别做傻事。

二、选择躺赢的品种:指数基金

每个时代都有躺赢的机会,80年代的国库券,90年代后期的房地产,现在的指数基金,导致大部分人不能躺赢的根本原因,第一个是认识不到这样的机会,比如80年代大部分人都是被摊派的国库券,都有10%的利息,但大部分人都跟我父亲一样不懂,都已1-3%的票息卖给了南方来的杨百万们;

不要看现在有1.9亿股民,实际上认识到指数基金能躺赢的人连1个亿都没有,取最大公约,国内能认识到指数基金优势的人占比不会超过10-20%。

第二个是做不到,这个属于心理心态问题,要不就是总想着高抛低吸,要不就是嫌慢,在不懂的情况下乱操作,最后导致这10-20%的人群里,能有一半的人最终赚钱就不得了了,算下也就是5-10%的比例,每十个人里最多也就是一个。

关于指数基金的投资价值和简易性,我们也说过无数次了,还是以沪深300为例,这个发布于2004年12月31日的指数,16年间上涨5倍有余,而中证消费24.5倍,中证医疗15倍的涨幅,都是最简单朴实的例证。

关于个股超额,历史证明,绝大部分人呢最终都会均值回归,一个是绝大部分人不具有超额收益的能力,很有可能越折腾越亏损,另一方面,一个人在职业生涯里持续超额收益的年限可能只有10-20年左右,随着年龄的增长和精力的衰老,最终也会均值回归。

所以,对于绝大部分人,记住,绝大部分人,在个股投资上做过度的投入,不如安心好好工作和生活,愿意跟投股票型基金组合就跟投股票型基金组合,还有债券型基金组合,不愿意跟投自己选择沪深300、中证500等宽基,或者科创50、消费红利、中证医疗等细分指数基金也可以。

三、我最看好的配置品种

从未来1-3年的维度看,再长我可看不了,变化太大,这个维度看,科技是绝对的主力方向,把我上周在圈子分享的方向和配置比例发过,供大家参考吧。

-----保持科技的高配40-50%。

科技会是中国未来3年5年10年绝对不会变的核心主线,人口的颓势、产业变迁的规律都决定了我们只有也必须要向科技要生产力,高科技几乎是每一个发达国家的标配。

具体方向上,科创板、芯片、军工、新能源是绝对的首选。

-----力争把港股持仓提升至的15-20%。

港股方面,今年前三个季度表现非常不好,截止到昨天下跌了12%,去年也是下跌的,港股受到外资的影响非常大,目前包括恒生指数、恒生科技、互联网等等都处在历史的底部区域,距离最低大约20%。

考虑港股方向有很多中国最优秀的企业上市,未来会继续加大港股方向的配置。

-----提升医药比例逐步至15%。

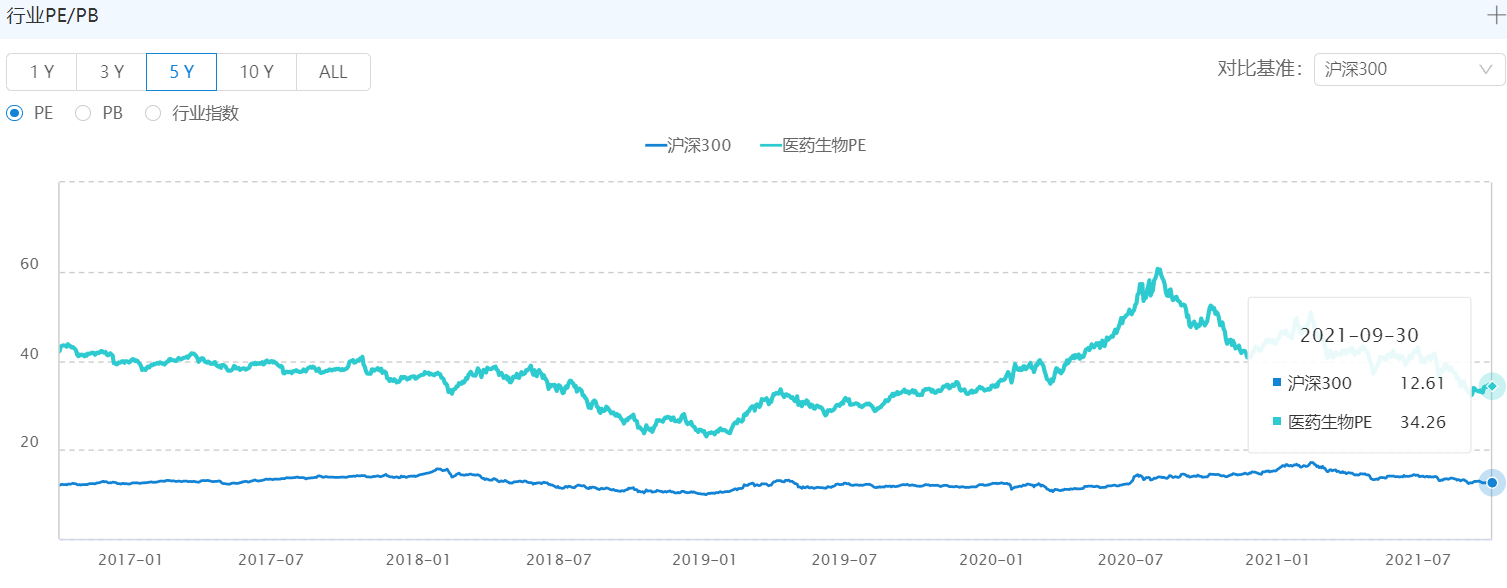

医药目前的估值已经回到了34倍,虽然还算不上便宜,单调整回了中枢之下,具备了投资配置的价值。

不过,考虑疫情后医药集采等各种潜在的降价让利等可能性,也难以给出绝对的重仓。

-----保持消费10%的比例。

-----保持消费10%的比例。

消费有两个比较大的问题,第一个是前几年涨的太多了,现在的调整远远不够;

第二个是未来人口红利是没有了,总量的增长逻辑没有了。

但消费作为一个核心赛道,未来继续跑赢沪深300的概率仍然很大,而且消费红利指数的估值大约25倍,还可以,给10%的配置值得。

-----留10-20%仓位在券商、基建、宽基等阶段性配置。

之所以要有这样的配置,主要目的是对冲以科技为主的核心赛道中间的调整,确保组合的总体平稳性,我们做的是投资是配置,在追求收益的同时,稳定性同样很重要。

以上是我在基金投资上的主要思路和策略,每周一股票型基金组合发车定投基本也是按照这个策略进行,未来根据市场变化再做调整。