要回答这个问题似乎并不难,哪一类的收益高就买哪一类。

成熟市场指数基金的业绩更好,巴菲特的十年赌约几乎世人皆知。

而在A股市场,主动基金总体的收益率更高,这也是不争的事实。

我们来看中证主动股票基金指数与中证被动股票基金指数近五年的走势对比图。

中证主动股票基金指数近一年、近三年和近五年的年化收益率分别是9.52%、36.87%和15.68%,而中证被动股票基金指数相应的数据分别是6.82%、21.73%和9.82%。中证主动股票基金指数近一年、近三年和近五年的年化收益率分别是中证被动基金指数的1.40倍、1.70倍和1.60倍。

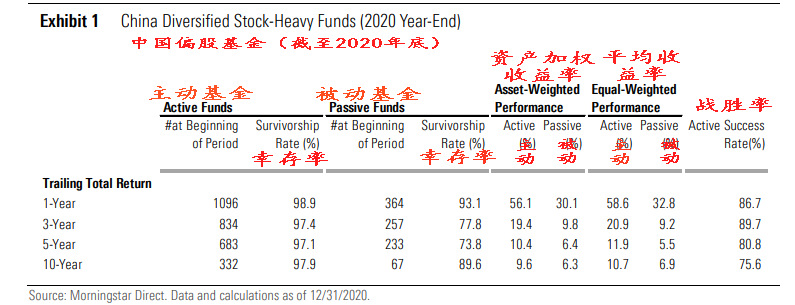

再看一组《晨星中国基金主动/被动晴雨表》历次统计数据。

截至2020年12月31日,过去1年、过去3年、过去5年和过去10年主动基金对指数基金的战胜率分别是86.70%、89.70%、80.80%和75.60%,也就是几乎8成以上的主动基金战胜了相应的指数基金。

根据晨星中国的研究结果,主动偏股基金无论资产加权收益率还是平均收益率都显著高于指数基金,而且主动偏股基金相对指数基金拥有更高的幸存率。

根据上表数据,截至2020年底,中国主动偏股基金近1年、近3年、近5年和近10年的资产加权收益率是指数基金的1.86倍、1.98倍、1.62倍和1.52倍,平均收益率这一数据分别是1.79倍、2.27倍、2.16倍和1.55倍。而且,主动偏股基金统计期间幸存率为97.10%-98.90%,明显高于指数基金的73.80%-93.10%。

当然也有例外,在消费行业基金中,主动基金经理则难以战胜相应的指数基金。截至 2020 年底, 仅有半数主动消费行业基金在最近三年期的业绩超越了相应的指数基金,一年期和五年期的战胜率则更是分别低至 35.10%和 18.20%。

而在医药行业和科技、传媒及通讯行业基金中,主动基金的资产加权收益率均优于同类指数基金对比组,并且主动基金的平均收益率也优于同类指数基金。

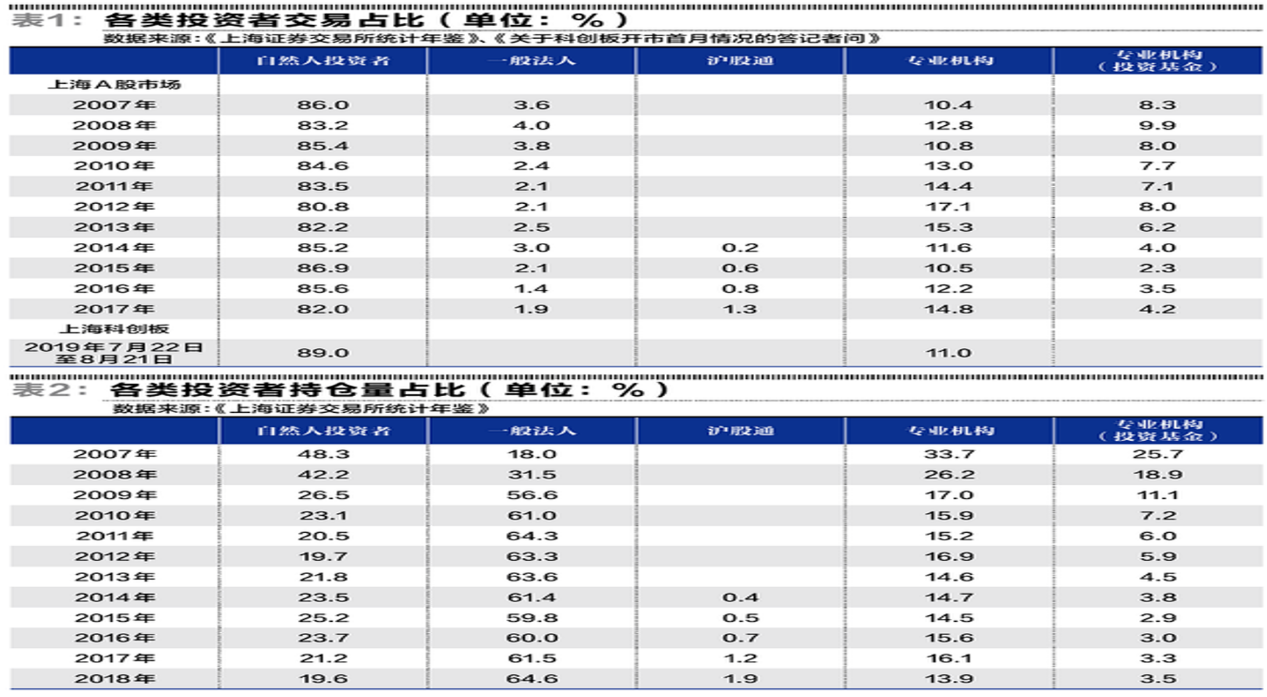

我在《买指数基金,还是主动基金?真金白银投资多年后之深切感悟》一文中作过分析,指数基金选择了头部上市公司作为其规则和策略(市值加权),而主动基金可以在此基础上优选更好更精的企业群体,从而在理论上提供了主动基金战胜指数基金的可能。根据《上海证券交易所统计年鉴》多年来提供的数据,A股庞大的散户群体以20%左右的资金量创造了约80%的交易量,大量短线的情绪化交易加剧了市场的波动和无效性,为机构获取超额提供了肥沃的“土壤”和现实的基础。

主动基金超额收益的消失可能要以广大散户退出直接的股票交易为前提,也就是个人投资者选择基金作为主要的投资方式,从而推进A股进入机构化投资时代;而机构的博弈和机器程序化交易的普及,将随时捕捉瞬息即逝的机会,从而促进市场的有效性。但这个过程不会一蹴而就,可能需要十数年的时间。

这就意味着主动基金相对指数不菲的超额收益应该还能维持很长时间,至少还能让我们再跨越一轮牛熊周期。

如此看来,现在投资,主动基金应该是明确无误的不二选择。

但是,上面列示的一系列收益只是看得到的收益,这种收益我们普通投资者能不能“拿得到”还要打个问号。也就是说,除了看得到的收益,选择哪一类基金进行投资还要考虑投资难度。

其实这也是广大投资者长期争论不休的重要原因。

指数基金规则透明,持仓透明,何时进行调仓有理有据;缺点当然也很明显,就是全天候满仓操作,波动更大,投资者的持有体验不那么友好。

主动基金虽然可以通过季报看到前十大持仓,通过基金经理在定期报告中的陈述和访谈对基金经理进行深度了解,通过持仓行业、市值、估值、换手率等指标可以分析基金经理大致的投资风格,对基金进行业绩归因等分析;但主动基金的投资策略是不公开、不透明的,而且可能要面临着基金经理投资风格漂移和基金经理更换的双重不确定。

说到底,指数基金有既定的规则和策略,主动基金则靠基金经理的主观能动性。

如果不太计较与主动基金的收益差,选择宽基指数长期持有从买的角度看是较为简单的;但难在持有环节,如何面对指数基金更大的波动。

如果想对指数基金进行择时,所依据的估值或市场情绪都是一种艺术,普通投资者难以掌握,搞不好我们的择时大概率会带来负收益。

如果想对指数基金做一些优化,比如将长期回报更好的消费、科技、医药行业主题指数基金按一定的比例构建投资组合,同时每一到两年对这种组合做一次动态再平衡,通过定期机械地恢复消费、科技、医药行业指数基金的原始占比实现高卖低买,做一定的行业轮动,说不定比主观轮动效果更好。

主动基金的分析判断其实也并不太难,从看评级评奖,到自己看定期报告,通过前文所述的一些指标分析基金经理的投资风格并进行业绩归因是办得到的,前提是自己想搞明白,并且下决心付诸实践,我专栏中有《我的主动基金分析框架》、《巧用主动基金经理的不同投资风格构建自己的投资组合》等相关文章可以供大家参考。

至于单只主动基金的一些不确定性,可以通过多选几只自己认为优秀的主动基金构建组合,通过分散配置来消除。