前不久我曾经写过一篇《不赚最后一个铜板!我投资有色金属主题基金的逻辑》,感觉不够系统。今天再写一篇,算是对上一篇文章的补充;限于篇幅,上篇写过的内容略过或一笔带过。感觉细节不够的读者朋友可以参看上一篇。

一、概述

本文所指的有色金属又称非铁金属,是铁、锰、铬以外所有金属的统称。它又可细分为贵金属(如金、银、铂等)、基础金属(如铜、铝、铅、锌、锡、镁等)和稀有金属(小金属,如钨、钼、锂、钴、铀、稀土等)。

有色金属是国民经济发展的基础材料,也是世界上重要的战略物资。由于它主要处于上游行业,投资周期长而产量增长缓慢,因而具有强周期特征。(经济周期是如何产生的,可以参看《美林时钟、经济周期与基金投资》)

二、投资有色金属主题基金的一般方法

投资强周期行业只能用经济周期分析的方法,一般都适合在景气低点布局,在景气顶点退出;强周期行业不适用PE估值,景气低点往往有色金属商品价格最低、利润最薄、行业PE最高,而景气顶点又是有色金属价格最好、盈利最高、行业PE最低的时点。

可以类比且便于我们理解有色金属投资逻辑的,应该就最我们最熟悉、与我们日常生活关系最密切的养猪这个细分行业了:很多不明就里的投资者在猪价最高、养猪企业盈利最好的时点投资养猪企业,结果当然是站在山顶上,吃了个大瘪。

三、根据经济周期投资有色金属的具体要点

1、用传统美林时钟周期分析法:衰退、复苏、过热、滞胀四周期中,在经济衰退转经济复苏时布局,在经济过热转滞胀时退出。

判断四阶段指标:

衰退:GDP下行+CPI下行

复苏:GDP上行+CPI下行

过热:GDP上行+CPI上行

滞胀:GDP下行+CPI上行

GDP统计公布较为滞后,我国CPI中猪肉权重过高,有点失真。可以考虑用先行指标PMI(采购经理人指数)代替GDP指标,经济下行中PMI出现明显拐点大体可判断衰退转复苏。经济过热时PMI出现明显下行拐点大体可判断过热转滞胀。

2、铜价和PPI双指标判断

铜是基础金属中的基础金属,被称为“有经济学博士学位的金属”,是经济周期最可靠的先行指标。

经济下行中,铜价(伦铜和上交所主力铜)开始拐头向上,此时可以开始密切观察,并尝试建立极小观察仓位。如果PPI开始拐头向上,逐步加重仓位。

经济过热之中,铜价开始拐头向下(比如今年5月),进入密切观察;如果PPI开始拐头向下(今年6月),逐步退出。

3、我自己更习惯于用第2个方法,利用铜价和PPI指标确定进退。这样做是在不确定的投资中尽量寻找确定性,能抓到一段不错的利润,同时避免高位站岗吃瘪。

这一方法的缺点是有色金属商品价格到顶之后,行业股票指数行情往往还会再持续一段时间(历史经验),如果投资行业股票指数这样做可能退出过早,从而错失最后一段丰厚的利润。趋势投资者可以不马上退出,而是启动止盈保护,最高点下杀5-10%止盈(多少点不重要,重要的是一种纪律)。

我的基本观点是安全地赚到钱,而不是赚到所有的钱。

4、如果在有色金属主题之外,还要投资贵金属,比如黄金ETF,投资方法则不同。

买入时机:世界看起来不怎么太平、通胀预期、美元指数高位开始大跌;

卖出时机:美国实际利率(利率-CPI)趋近最低、通缩预期、美元指数低位开始上涨。

四、碳中和和新能源汽车的巨大发展有可能改变有色金属的强周期属性吗?

1、锂钴等小金属

受益于新能源汽车行业未来数年的高景气度,锂、钴等新能源汽车电池上游的小金属(稀有金属)有可能在未来数年中不再具有强周期特征,而会持续处于景气之中。

2、铜等基础金属

目前有一种观点认为,碳中和对铜的需求变化非常大,风电会带来大量的铜需求,太阳能电站也会带来大量铜线的需求,电动汽车一辆汽车的用铜量是传统汽车用铜量的接近10倍,由于电动汽车的出现,充电桩的提升也将带来了对铜需求的增长。

这会不会打破基础金属铜的强周期属性从而出现持续景气呢?没有详细的供求数据做支撑,我不能断然否定,但也不能肯定。

3、稀有小金属由于储量和产能有限,新能源汽车电池新增持续而巨大的需求是有可能打破原来的强周期特征,进入持续景气的。

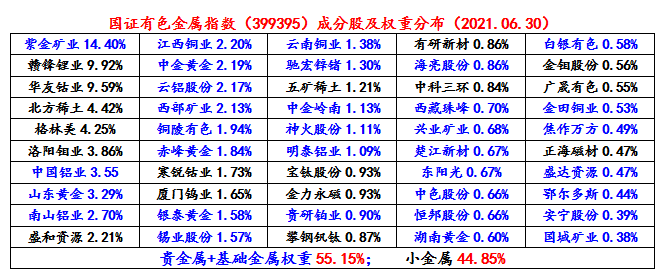

如果稀有小金属持续景气,会对有色金属主题基金产生多大影响呢?为此,我对国证有色金属指数截至今年6月30日的成份股里小金属的总权重作了一个统计分析。详见下表。

需要说明的是,我只是把50只成份股中属于贵金属和基础金属的公司用蓝色标示出来,剩下17只成份股就默认为稀有小金属,这样粗略统计下来,稀有小金属在国证有色金属指数中权重占比为44.85%,接近一半。

需要说明的是,我只是把50只成份股中属于贵金属和基础金属的公司用蓝色标示出来,剩下17只成份股就默认为稀有小金属,这样粗略统计下来,稀有小金属在国证有色金属指数中权重占比为44.85%,接近一半。

此外,好多有色金属矿属于复合矿,有的基础金属矿里同样含有小金属,所以我标为蓝色的基础金属公司中,还有一些在“核心题材”一项依然有“小金属”、“稀有金属”、“特斯拉”等概念的成份股。如果这些都计算进去,那么“稀有小金属”在国证有色金属指数的权重就更大了。

除了国证有色金属指数,还有中证系列的几个有色指数,成份股大同小异。所以国证有色金属指数的小金属权重占比基本上是可以代表所有有色金属行业股票指数的。

4、稀有小金属在有色金属指数中几乎一半的权重占比,外加具有“小金属概念”的基础金属,有色金属指数很大程度上就与新能源电池主题拟合了。这也解释了有色金属主题基金最近跟随新能源汽车主题大涨的原因。

5、不管小金属和基础金属能不能改变强周期属性进入持续景气,如果目前股价已经充分或过度反映了预期,则有色金属主题基金的行情,在大幅上涨后都可能出现震荡下跌,甚至大幅下跌,然后再继续盘升的特征。中短期风险依然值得认真考虑。

五、跟踪不同有色金属指数的主题基金差异如何?怎么选择?

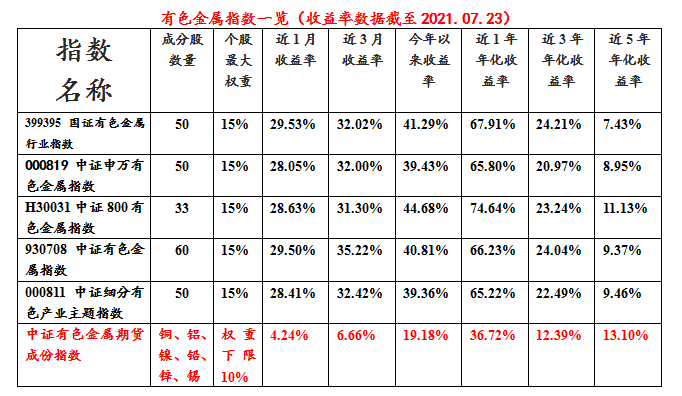

我们先来看指数。目前有6个有色金属相关的指数有基金跟踪投资,详见下表。

1、各有色金属股票指数与有色金属期货成份指数历史收益率差别较大。

前者是行业股票指数,后者是商品期货指数。

前者容纳了贵金属、基础金属和小金属细分行业股票;后者成份构成则是上海期货交易所上市的主要的基础有色金属产品期货,目前就6种,铜、铝、镍、铅、锌和锡。

从近1月、3月、今年以来收益率和近1年、近3年年化收益率来看,有色金属行业股票指数要高得多,是有色金属商品指数的2倍还多;但是放到5年维度,商品指数的年化收益率反而是最高的,达到13.10%,而行业股票指数5年年化收益率只有7.43%至11.13%,商品指数比行业股票指数年化收益率高至少2%以上。

2、虽然行业股票指数5年年化收益率低于商品指数,但波动幅度却远大于商品指数。

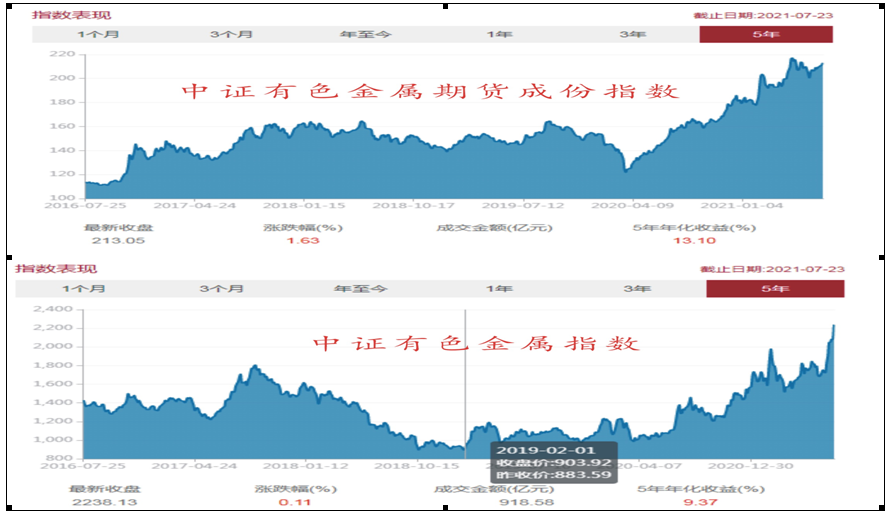

下图是中证有色金属(行业股票)指数与期货成份指数近5年走势对比。

近5年商品指数年化收益率13.10%,大大高于行业股票指数的9.37%。

另一方面,行业股票指数近5年最大回撤超过50%,而商品指数最大回撤约24%,不到行业股票指数最大回撤的一半。

商品指数近5年年化收益率高于行业股票指数,但最大回撤却只有行业股票指数一半不到,仅从近五年数据看,商品指数的投资价值应该是远高于行业股票指数的。但因为行业股票指数近期涨幅要大得多,所以行业股票指数基金更受追捧,而商品指数基金备受冷落。

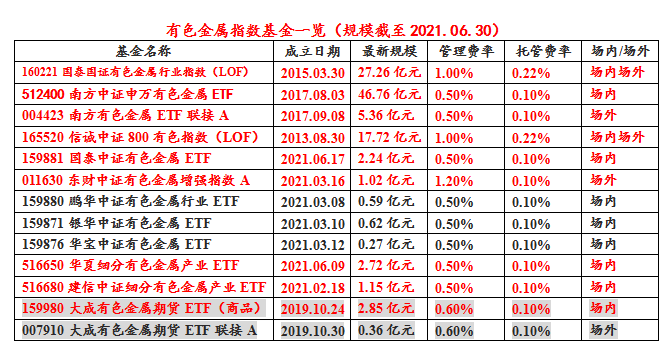

3、跟踪6种有色金属指数的基金多达13只,如何选择?

下图是各有色金属指数基金详情图。

从基金名称就可以看出,这13只基金分别跟踪国证有色金属行业指数、中证申万有色金属指数、中证800有色金属指数、中证有色金属指数、中证细分有色产业主题指数和中证有色金属期货成份指数。

(1)、跟踪前5个行业股票指数的有色金属指数基金,因为成份股大同小异,个股最大权重也是一样的15%,所以收益率、波动幅度差别不大。

非要选择一下的话,中证800有色金属指数成份股只有33只,远少于其它指数的50-60只,权重分布更集中一点,业绩似乎也要好一些。跟踪该指数的唯一一只基金165520信诚中证800有色金属指数(LOF)在所有有色指数基金中成立时间最早,规模17.72亿元适中,场外投资可以考虑作为首选;而该基金场内交易额偏低,目前每天只有100万左右成交额,如果资金量大的要考虑流动性问题。

(2)、场外投资,如果不太在乎收益率的微小差别,规模大于1亿元的4只行业股票指数基金差不了太多:国泰、南方、信诚和东财的都可以选择。当然,可以特别关注一下东财中证有色增强指数,看看它的增强效果如何,另外它这种规模如果参加打新说不定还能增厚收益。

(3)场内投资,除了信诚这只LOF基金外,其他场内基金普遍流动性充裕,费率也差不多。我自己习惯关注南方有色512400多一些。

(4)大成有色金属期货ETF(联接)是目前唯一的商品基金。但它跟踪的是基础金属,没有小金属,跟新能源电池基本不沾边,这就可能导致后期业绩平庸。从指数前五年的表现看业绩还不错,此外它最大的好处是波动远小于行业股票指数,作大类资产配置的投资者出于稳健的需要可以把它纳入考虑范围。

六、结论

1、本文整理了详尽的有色金属主题指数和基金明细,提供了分析有色金属主题基金的不同思路和视角,读者朋友可以各取所需;

2、我投资行业主题基金的基本观点是只赚最安全、最有把握的那一段,我此轮投资黄金和有色金属已经早早止盈了,感兴趣的朋友可以参看我上篇文章《不赚最后一个铜板:我投资有色金属主题基金的逻辑》;

3、有色金属行业股票指数最近才突破新高,而铜价和PPI已经掉头向下(至少已有趋势),短期趋势是否还会逆转,未知;

4、新能源汽车对有色金属需求的预期是否过度乐观,有色金属相关股票的股价是否已经充分或过度反应,未知;

5、写这篇文章的时候,恰逢市场大跌,今天跌幅5%以上的,哪个不是曾经的香饽饽、机构和股民的心头好,小心现在还很热门、很抗跌、很拥挤的赛道转脸来个踩踏;

6、只有自己才能对自己的账户、资金和操作负责,采信本文任一观点都建议谨慎再谨慎。

#有色金属#$有色金属ETF(SH512400)$ $国泰国证有色金属行业指数(LOF)$ $有色ETF基金(SH516680)$ @天天精华君 @天天话题君