看到这个题目的时候估计有的人会丈二和尚摸不着头脑,有的人会丈八蛇矛摸不着张飞:什么情况,好好的一个基金研究号,怎么突然开始投资变压器了。慌不要慌,我刚摸了一下自己的头脑好像还摸得到,所以请放100个心往下看,我其实只是用了一个语文的修辞手法叫做比喻的。

刚考过高考的小伙伴可能还记得,变压器的雏形是法拉第发明的,不过当时他只是用来示范电磁感应原理的,就和鲁迅一样不知道他的文章可以引申出这么多意思来一样。变压器的作用大家一定都知道就是可以将电能转换成高电压低电流形式,也可以转换回去,所谓变压。

又考过高考又买过基金的小伙伴可能已经猜到了我今天要讲的主题是什么了,没错,正是传说中人称变压器的证券板块。

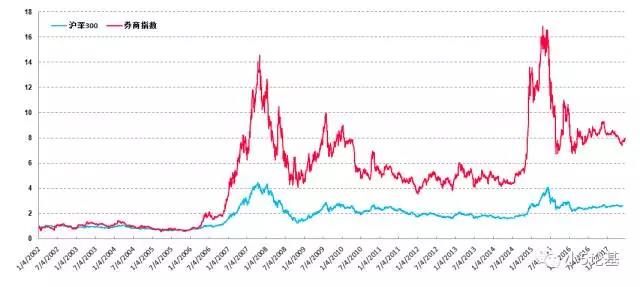

口说无凭,还是得上数据:

上图分别显示了沪深300和券商指数的情况,很明显的一点是:券商指数在每一波大涨时涨得更多,同样的在每一波大跌中也跌得更多,活脱脱一只变压器了。

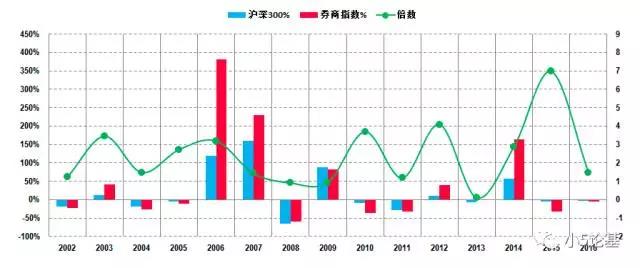

我再来个定量的分析,以上述两个指数的年度数据为例,请看下图:

上图显示的是沪深300和券商指数的年度涨幅对比图,这把看的应该更加清楚了,除去个别年份,证券板块几乎都是沪深300的简单加强版,具体的倍数可以参见绿色线显示的倍数图,一眼望去,不管涨跌,券商指数的平均幅度都在沪深300的2倍以上,确切的数字是2.38倍。

至此变压器这个梗算是差不多啃完了,在进入正题之前提前回答两个问题:

1. 为什么券商指数可以和沪深300比?

券商属于金三胖之一,而且是其中弹性最好的胖子,灵活性堪比刘国梁,其和代表大盘的沪深300指数的相关系数大概在0.8左右,还是比较高的。反正大家都是胖子,比一下体重又不会死人对不?

2. 为什么证券板块会有变压器效果?

这个就和券商的业务特点有关了,我们都知道券商的业务大致有经纪业务(收股民炒股的手续费也叫佣金),投行业务(帮助企业上市IPO),资管业务(券商发基金)和自营业务(券商用自己的钱炒股)等。

如果是一般行业,行业本身的好坏和市场的好坏很多时候并不是直接正相关的,简单来说就是会有抵消作用,行业景气如果碰上熊市跌的可能不会很多,行业不景气碰上牛市说不定也会涨,但券商和别的行业最大的不同之处在于,券商的各类业务是和市场直接正相关的,市场好,券商的所有业务都好,市场不好,券商的所有业务都不好,市场的好坏对券商是直接的加成作用,不管好坏都是。这个我们土话叫作变压器,金融上有个类似的说法叫作戴维斯双击/双杀,现在网上流行一个说法叫作“重仓腾讯,肉身阿里”。

差不多可以进入正题了。

接着上面变压器的话题,其实股市里面对于券商这个特性的说法叫作:券商不会错过任何牛市(and熊市)。既然都是身在熊市等牛市,那么大致的投资思路就很简单了,还是和以前一样:用估值去判断证券板块的买点和卖点,估值低的的时候买,估值高的时候卖。

在具体看数据之前先要解决一个问题,就是估值这里得用PB而不是PE。

原因首先是我在用PE把估值概率分位图画出来的时候隐隐觉得有点问题,后来想了一下就明白了,PE的分母是盈利E,那在牛市的时候,因为其盈利大涨,市盈率PE反而可能很低,如果那时候认为其估值很低大举建仓,很有可能就直接入坑了,用PB就可以解决这个问题。其本质还是和券商的业务相关,用PE去衡量券商传统的经纪,投行和资管业务可能还比较合适,但是其自营业务用PE衡量就不怎么合适,用PB更加合适。这块我不想多扯了,学会计的可以自行去研究,没学过的只记住结论就好。

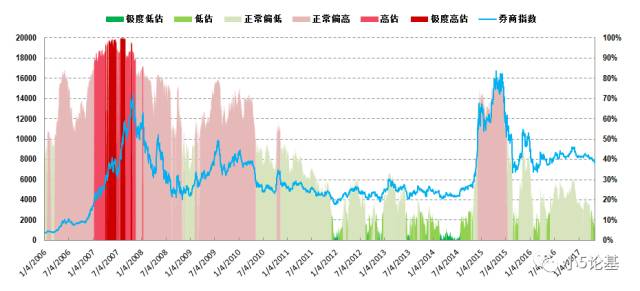

下面看基于PB做的估值概率分位图:

在你可能有点想法的时候我迅雷不及你掩耳盗铃的再上个类似的图:

第二个图把第一个图中的蓝线(代表PB值)换成了券商指数,我不知道你们看后有啥感想,这个图其实确实有点怪怪的,特别是2006年之前那段的数据,总觉有点问题。

自己动手丰衣足食(也叫没钱只好己推磨),查了下资料发现了问题所在,2005年9月4日,中国证监会颁布了《上市公司股权分置改革管理办法》,然后截至2006年12月31日,累计完成股改的公司市值占沪深A股总市值的98.55%,至此真相大白:因为股改之前还没全流通啊,所以前面的数据不看也罢。

请看截取版估值概率分位图:

这个图还是很赏心悦目的,倒不是说我画的有多好,而是说目前绿的有点赏心悦目,甚至有点沁人心脾。

以史为鉴,我发现了这个板块的一小小的投资规律:

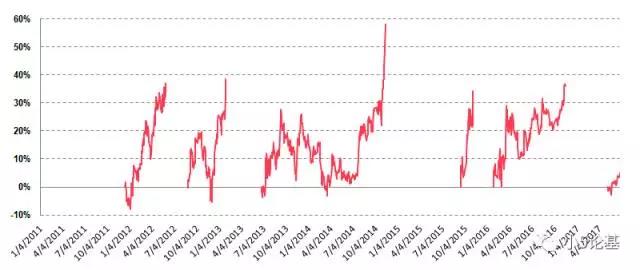

2011年11月15日,估值概率分位第一次破5%(4.08%),其时指数为3837.392;至2012年5月29日,估值概率分位升破30%至30.39%,其时指数为5255.475。这期间的一次性购买绝对收益为36.95%,折合年化99.67%。

2012年8月27日,估值概率分位再次破5%(3.26%),其时指数为4024.179;至2013年1月29日,估值概率分位升破30%至30.21%,其时指数为5570.24。这期间的一次性购买绝对收益为38.42%,折合年化115.03%。

请注意,以上两次操作都是在长期大熊市或者震荡市中的收益,看到这个绝对收益我估计很多人都要热泪盈眶了。

2013年6月24日,估值概率分位破5%(3.18%),其时指数为4231.347;至2014年11月12日,估值概率分位升破30%至30.51%,其时指数为6696.81。这期间的一次性购买绝对收益为58.27%,折合年化39.26%。这期比较有意思,因为在持有期间,估值概率分位还曾再次破过5%,在2014年2月21日的时候为4.31%,但是即便如此,其时的指数依然比之2013年6月24日要高,为4536.171;而且这趟的卖点正好赶上了大牛市,如果能马后炮忍到2015年4月22日的话,2013年那笔一次性投资绝对收益294.04%,年化达到112.05%。

以上这趟是大牛市中券商的表现,绝对大杀四方了。

2015年9月15日,估值概率分位跌破5%(4.56%),其时指数为6728.293;至2015年11月4日,估值概率分位升破30%至31.81%,其时指数为9026.755。这期间的一次性购买绝对收益为34.16%,折合年化754.43%。

2016年1月28日,估值概率分位跌破5%(4.48%),其时指数为6735.632;至2016年11月16日,估值概率分位升破30%至30.01%,其时指数为9178.845。这期间的一次性购买绝对收益为36.27%,折合年化47.04%。

以上两次操作也很有意思,一次是大牛市过后的股灾低点,一次是另一轮熔断股灾的低点,哪怕是在这样人神共跌的连番股灾中,这个投资策略竟然还能有如此超凡脱俗的高收益,整个市场都要匪腾了吧。

我相信看了上述这么多的收益时间段描述大家多半没有感觉,那我就来个收益全貌图一网打尽让你们感受下:

至此,以史为鉴的马后炮全部放完,对证券板块的投资策略也华丽丽地浮出水面:在其估值概率分位低于5%的时候一次性买入,持有至其估值概率分位大于30%的时候一次性卖出。

So Easy!

附赠一个迟到的信息,最近的一次券商指数低于5%的时间是上个月的2017年5月5日,具体分位是4.48%,我已经埋了一梭子子弹进去试验。截至6月27日指数收益为4.69%(实际的基金投资收益大概4% ),其对应的指数估值概率分位为8.24%,其实也不算很高了,坐等超过30%分位。

市场上对标证券板块的基金很多,不过貌似大部分都是分级母基金,我就不管三七二十一了先全部罗列一下供大家参考,我没有很仔细的分析过每一个指数,不过我觉得相互之间的收益差别应该不会很大。

上表中标*的基金大部分都是今年新成立的指数基金,还有一个502010的证券分级虽然看着今年以来业绩最好,但是和实际的券商指数相差甚大,所以真要买还不如买那几个今年以来表现不好的,他们的跟踪误差反而比较小。

最后再额外列两点供投资参考:

第一点: 竹外桃花三两枝,春江水暖鸭先知

如果你们觉得我要开始吟诗了,那肯定是想错了。证券板块因为有变压器一样的加成作用,所以只要指数稍有牛抬头或者熊低头迹象,证券板块能给你放大成牛魔王抬头和熊大熊二光头强一起低头。这是因为这样,所以证券板块往往扮演着牛市或者熊市的急先锋角色,正如上面那句诗:春江水暖鸭先知,大盘牛熊丫先知。

第二点: 更大的变压器

很自然的,既然上面已经提到分级基金了,那必然会涉及到带杠杆属性的分级B,证券板块本身已经是变压器了,再加上B这个杠杆,直接变身成大型变压器了。2014年末2015年初大牛市玩过证券B的小伙伴一定记忆犹新什么叫做大型变压器。不过现在分级B貌似门槛变高很多小散已经玩不了了,所以我就随便说说,你们就随便看看。

(原文转载自:小5论基)