话说最近市场上最火爆的话题无疑是所谓的“微盘股基金”了,从顺势而为的角度来看,随着越来越多的人关注,必然带来越来越多的新增资金,微盘股基金短期内多半还能再飞一会儿;

不过如果从逆向投资的角度来看,微盘股能否继续保持这种强势可能要打个问号,反倒是弱势了近3年的大盘股不仅开始企稳,甚至还慢慢显露出一定的投资价值。

熟悉我的小伙伴一定都知道我从来不会随便下结论,所以来个有图为证:

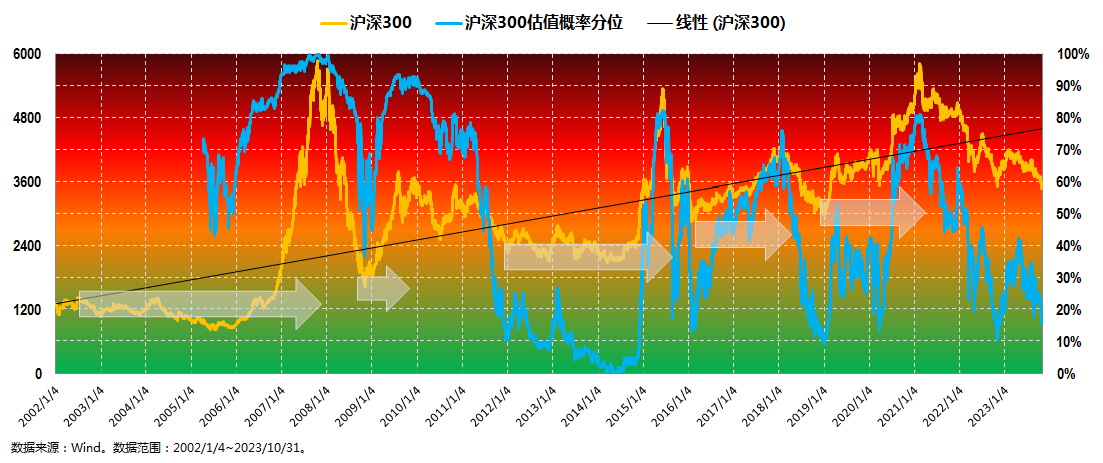

上图是大盘股代表沪深300指数的走势及其估值概率百分位情况。

从图中我们大致可以看出,每当沪深300指数的估值概率百分位低于20%的时候(特别近十年中),都是指数处于相对低位的时候,后续不是一波小涨就是一波大涨,换句话来说,这个时候正是低位做逆向布局的较好时机。

顺便给个参考数据,据choice数据,截至2023年10月31日,沪深300指数的最新估值概率百分位为17.78%。

有鉴于此,今天就给大家介绍一只能够长期保持相对沪深300较高胜率的均衡风格基金,国海富兰克林旗下的国富策略回报混合,并尝试剖析它实现这一成果的底层逻辑。

我们先来简单看下这只基金的背景:

公开资料显示,国富策略回报成立于2011年8月2日,现任基金经理王晓宁于2013年7月30日开始接手管理这只产品。

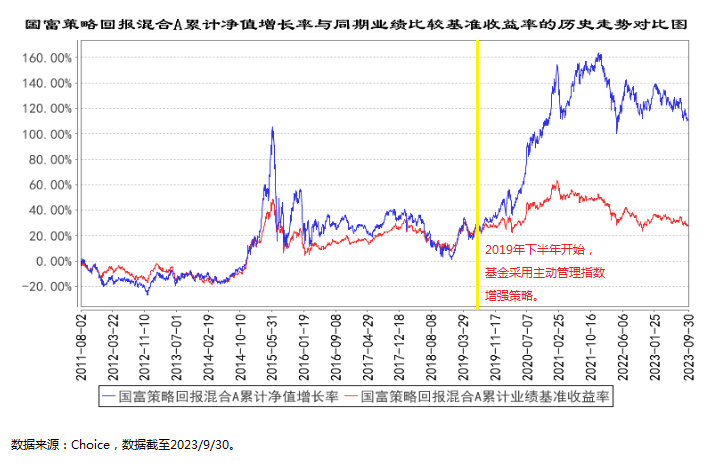

比较明显的一个趋势是,2019年下半年起,这只基金的超额收益开始“起飞”。从王晓宁此前的公开报道中可知,王晓宁大概从这个时间点开始采用“主动管理指数增强策略”,锚定沪深300指数,通过行业均衡配置加行业内精选个股的方式,致力于稳定战胜指数。

这一点我们可以从上图中得到印证:如果说采用这一策略之前基金还未能甩开基准,那么采用主动管理指数增强策略之后基金对比较基准的超额变得非常明显。

因为国富策略回报的业绩比较基准为“沪深300指数收益率*60%+中债国债总指数收益率(全价)*40%”,并不是直接的沪深300指数,所以我们可以再来看个基金直接对比沪深300指数的情况。

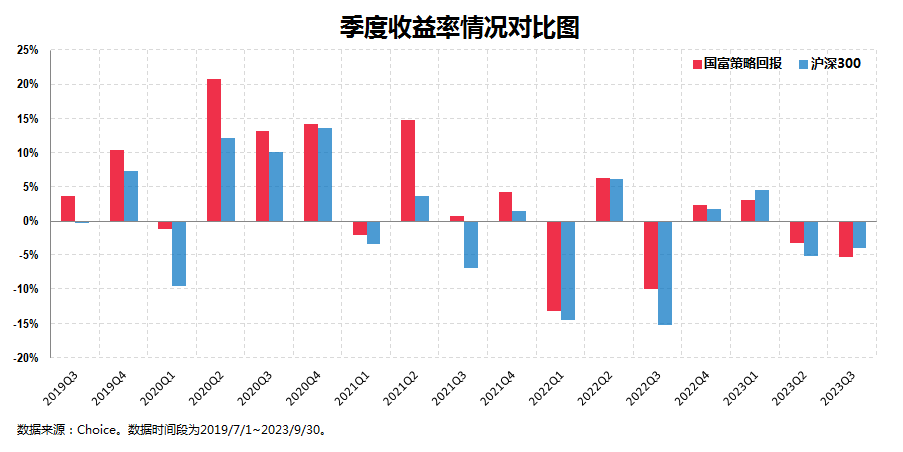

上图是国富策略回报A自2019年三季度以来与沪深300指数的季度收益对比图。

从图中我们可以看出,基金自2019年三季度采取锚定沪深300指数做主动管理增强以来的17个季度中(2019Q3-2023Q3),有15个季度跑赢了沪深300指数,胜率为88.24%,而未跑赢的2个季度也仅是小幅跑输,整体在2019年三季度以来的这段完整牛熊中表现得能涨少跌,且能适应不同的市场风格。

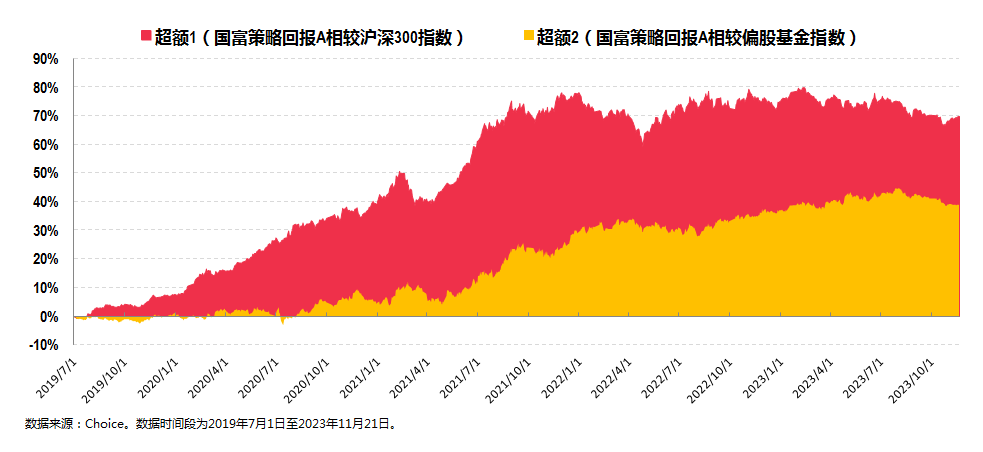

这一点从其对沪深300指数的超额收益情况图中也能看出来:

为了更全面地反映国富策略回报的获取超额收益的能力,上图除了沪深300指数之外还叠加了对偏股基金指数(930950.CSI)的超额收益情况。

从图中可以看出,2019年三季度至今(截至2023/11/21),基金一方面对沪深300指数和偏股基金指数均有明显的超额收益,更为重要的另一方面是,长期来看,基金对沪深300指数和偏股基金指数的超额收益均表现得较为稳定。

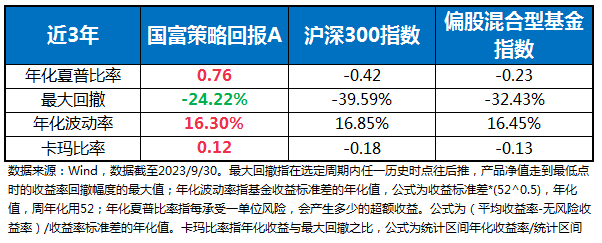

国富策略回报不仅在收益层面表现较为出色,在风险控制层面的表现同样出色:

基于近三年(2020/9/30~2023/9/30)的历史数据来看,国富策略回报在年化夏普比率、最大回撤、年化波动率以及卡玛比例等多项风险指标上,均显著优于沪深300指数和偏股混合型基金指数,其风险调整后的收益明显更为优秀。

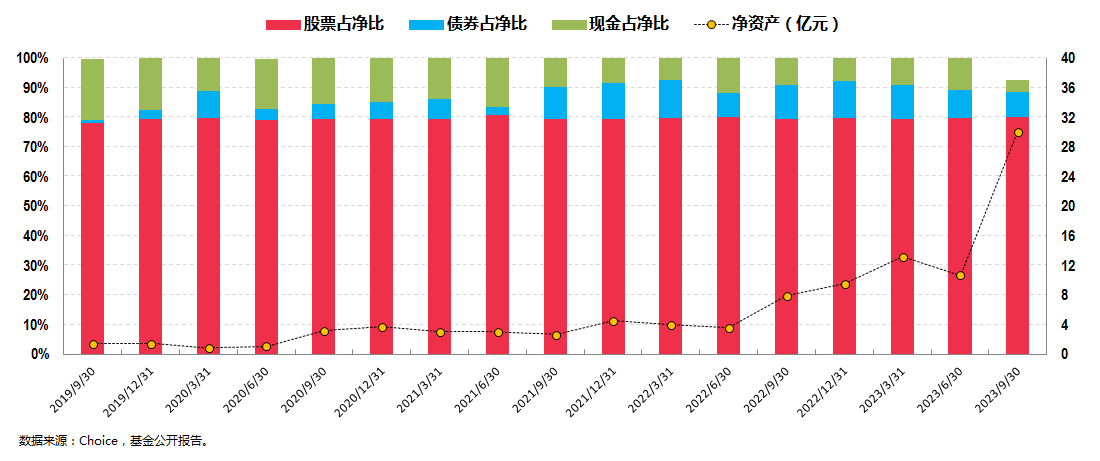

讲到这里,我们可能有必要通过历史持仓数据来看下基金是如何取得如此佳绩的。

首先,从大类资产配置的角度来看,基金基本不做仓位择时,长期保持80%左右的稳定的股票仓位运作。

值得一提的是,除了股票之外,组合还会在债券仓位部分适度运用转债进行收益增厚。

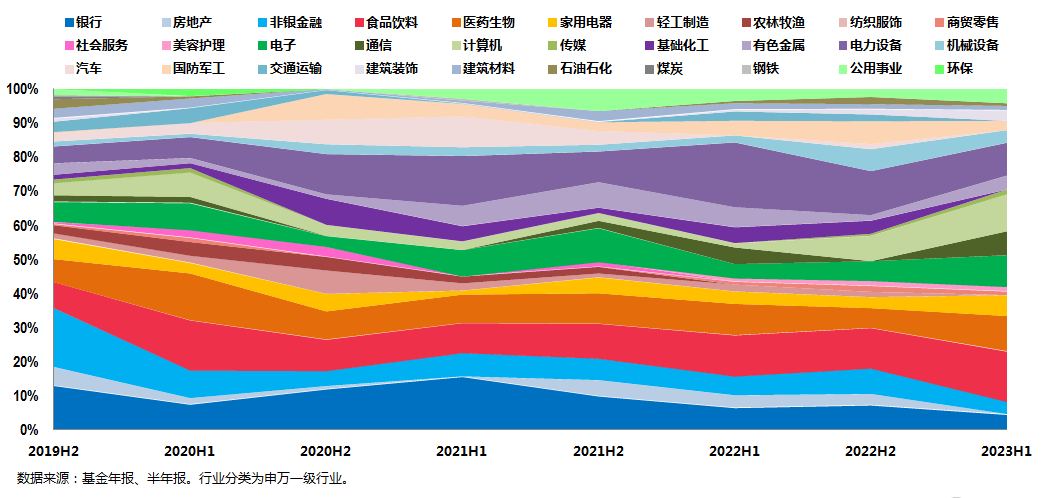

其次,组合在行业配置上较为分散和均衡,个股集中度较低。

由于基金定位于稳定战胜沪深300指数的主动选股产品,因此一方面组合在运作时行业配置较为分散和均衡,另一方组合在运作过程中整体行业相对于沪深300指数也不会过度偏离。

在此基础上,组合也会适度进行一定的动态调整。

比如在2020年下半年,组合低配了非银金融行业,超配了更具有性价比的电力设备、国防军工以及基础化工等行业。

而在2021年末以及最新的2023年半年报中,组合均阶段性低配了电力设备行业,于此同时,组合在2021年年报中超配了电子行业,而在2022年末以及2023年半年报中则是持续增配计算机行业。

正是靠着这些对行业配比的动态调整,组合不仅慢慢积累了不小的超额,同时也避免了组合净值的大幅波动。

整体来看,组合在运作过程中积极把握各类板块的投资机会,行业覆盖面较广,在行业均衡配置、不过度偏离的同时,也具备较好的行业间动态调整能力。

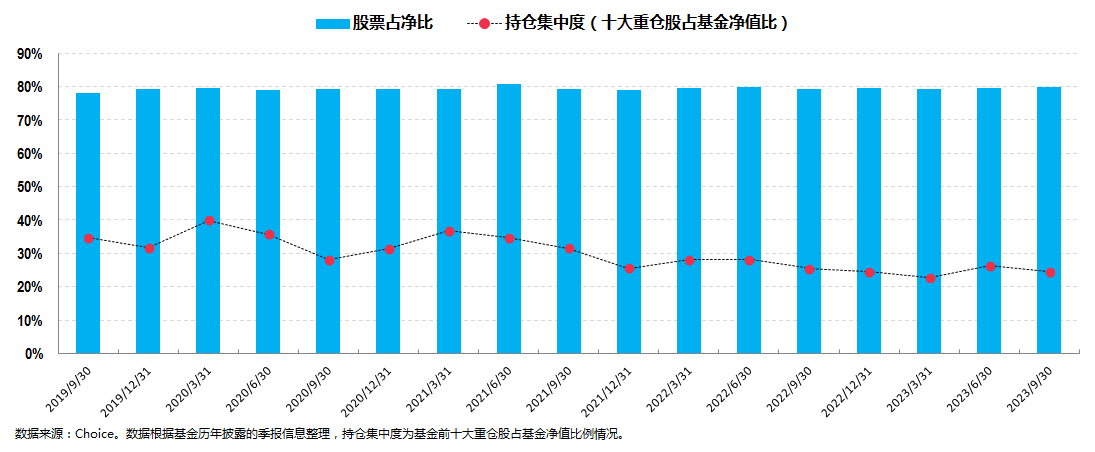

国富策略回报的持股也较为分散,持仓集中度(前十大重仓股占基金净值的比例)较低,并呈现下降趋势,2022年一季报以来基本都低于30%:

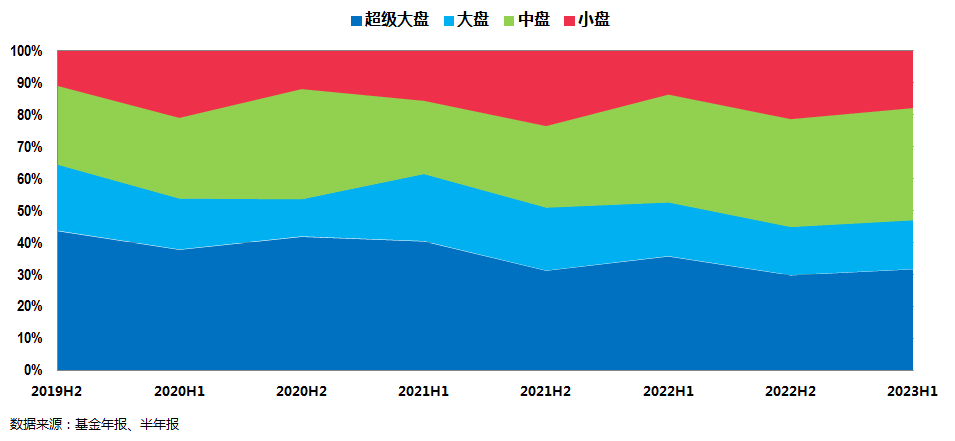

第三,组合整体偏均衡风格,市值风格上也较为均衡,投资风格稳定。

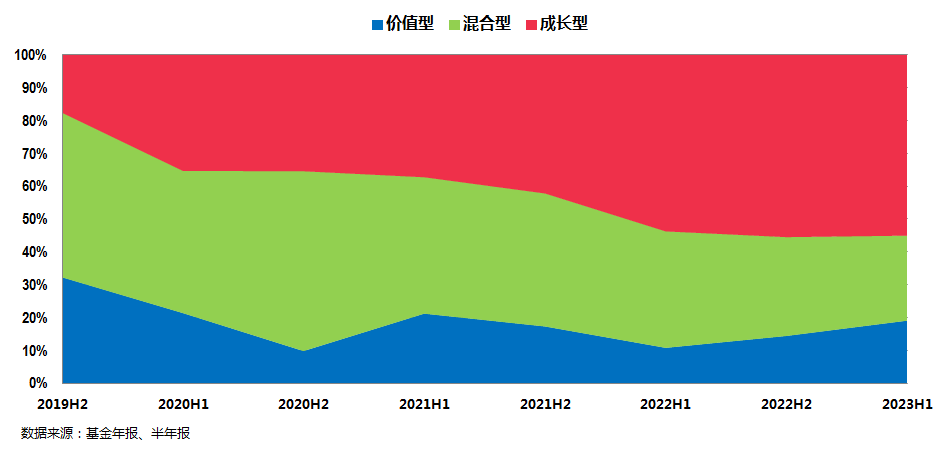

从选股的逻辑来看,王晓宁表示组合基于质地、景气和估值三因子进行主动选股,优选关注标的的质地和景气,估值则作为风控指标进行风险评估,因此组合所体现出来的投资风格属于均衡偏成长。

而从市值风格上来看,组合的成分股大中小盘股均有涉及且整体上偏大中盘。不过我认为这一市值风格更多是组合在行业上均衡配置、在行业内精选个股的一个结果体现。

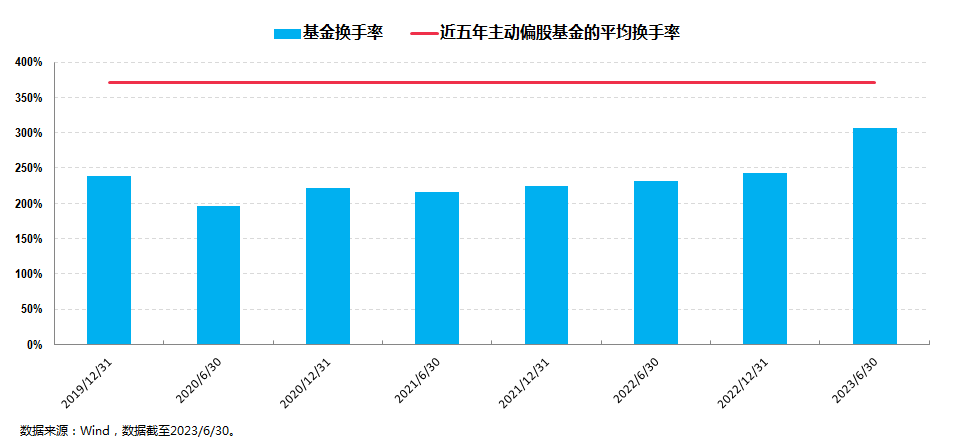

另外,尽管组合会进行适度交易,包括行业的动态调整以及个股权重的配置等,但整体而言组合自调整策略以来的换手率略低于市场平均,整体的投资风格较为稳定。

既然讲到了选股逻辑和投资风格,这里我们有必要来认识一下管理这只基金的基金经理王晓宁。

从工作履历来看,王晓宁,中央财经大学管理学学士。2003年10月至2008年3月担任万家基金研究员、研究总监助理、基金经理助理;2008年4月加入国海富兰克林基金,历任公司行业研究员、行业研究主管、基金经理助理,2013年7月30日起开始管理公募基金,拥有20年证券从业经验和10年公募基金管理经验。

现任国海富兰克林基金研究分析部总经理,以及国富策略回报、国富健康优质生活、国富鑫颐收益等基金的基金经理。截至2023年9月30日,管理基金总规模为32.71亿元。

从投资框架的角度而言,大类资产配置层面,王晓宁基本不做股票仓位择时,但会适度运用转债仓位进行收益增厚;行业配置层面,在均衡分散的基础上,也会适度做行业的动态调整,规避弱势行业,并分别进行行业内选股;选股层面则如前所述采用质地、景气、估值三因子模型,优选质地和景气,依靠选股积累超额收益,并以估值作为风险评估。

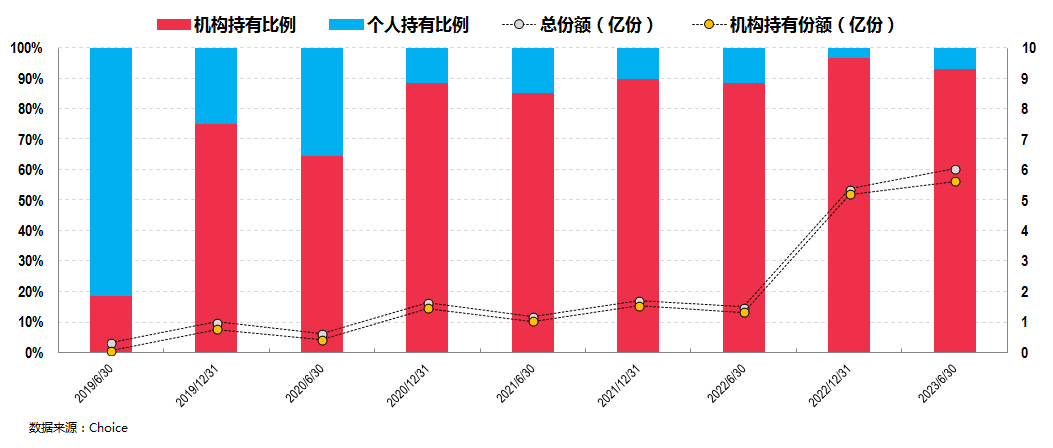

凭借长期出色且稳定的业绩,王晓宁管理的国富策略回报在2019年策略调整之后长期被机构投资者所青睐:

从图中我们可以看出,机构投资者从2019年末开始就始终保持对这只产品较高的持有占比。2023年中报显示,机构的持有比例高达93.03%,足见机构投资者对基金以及基金经理的高度认可。

我认为这只产品也非常适合个人投资者,其在长期回报较为可观的基础上波动和回撤控制也都较好,整体的投资体验不错,非常适合作为主动基金组合的均衡风格“底仓”基金来长期配置持有。

讲到这里今天的文章就差不多可以结束了。