一季度已经过去了,二季度已然到了,糟糕的一季度让大家都不是太舒服,但要坚信,大家都不好的时候,都在抱怨的时候,可能就是我们的机会,比的就是谁有足够的定力,谁能研究分析出正确的投资方向,并严格执行。

梳理二季度报告的时候,无论往哪个方向推演,都会回到有个问题,那就是市场在等一个声音,也就是确定性,比如:防疫以什么样的形式进行或者结束?怎么实现5.5%的GDP增长目标?

可以说,这个问题的答案,大概率决定着市场的走向,我们在策略报告中,也有着我们的思考和应对。

先回顾一季度的情况。

一、回顾一季度行情

2022年第一季度结束了,谁也没想到开年的第一个交易日就是收阴的,整个一季度下来:

上证指数跌-10.65%,深证成指跌-18.44%,创业板指数跌-19.96%,科创50指数跌-21.97%,沪深300指数跌-14.53%,中证500指数跌-14.06,恒生指数跌-5.99%。(同花顺2022.01.01-2022.03.31)

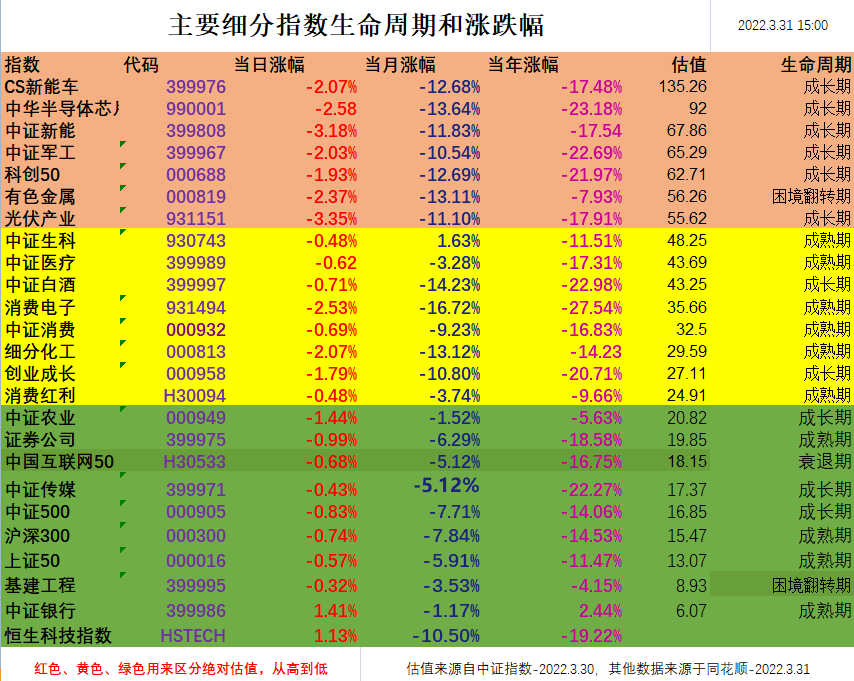

从目前我们研究跟踪的主要细分指数来看,明显的可以看到,过去两年风光无二的科技、白酒、医疗等成长型、白马类行业出现了比较明显的下跌,跌幅超过20%的就有中华半导体芯片、中证军工、科创50、中证白酒、消费电子、创业成长、中证传媒。

从目前我们研究跟踪的主要细分指数来看,明显的可以看到,过去两年风光无二的科技、白酒、医疗等成长型、白马类行业出现了比较明显的下跌,跌幅超过20%的就有中华半导体芯片、中证军工、科创50、中证白酒、消费电子、创业成长、中证传媒。

相对偏价值类的行业表现较为抗跌,中证银行收涨2.44%,基建工程收跌-4.15%,有色金属收跌-7.93%。

银华天玑-悄悄盈和银华天玑-年年红2月份以来先后上线,由于两个投顾组合上线时间比较短,就不点评了,可以自己看下自己的账户。

二、我们做了哪些

1、完成了原组合的升级上线。

我们在二月份先后完成了银华天玑-悄悄盈和银华天玑-年年红的升级上线,以便能够持续的做好基金投顾组合这件事情。

在升级的同时,我们制定了分散均衡的持仓策略,银华天玑-悄悄盈(R4)的策略上,在保持80%的股票型和混合型基金(除偏债混合型)、QDII股票型、QDII混合型的持仓底线上,适当的增加了固收+类基金的持仓。

在银华天玑-年年红(R2)的策略上,这个偏固收+的投顾组合上,在策略范围内,保持了基本的股票型基金、混合型基金(除偏债混合型)、QDII股票型、QDII混合型持仓(8%-18%之间),其他的持仓主要配置了优秀的固收+基金。

2、完成了第一次调仓。

3月21日,在确认市场经过一轮急跌企稳后,分别对两个基金投顾组合进行了调仓,其中银华天玑-悄悄盈降低了固收+仓位;

银华天玑-年年红在持仓规则基础上,适当向股票型基金做了调仓。

3、保持对研究的热情,高强度的沟通。

继续专注于投资的研究,专注于行业和趋势的研究分析,并保持投顾内容的输出,坚持每个交易日复盘思考、短视频《基金大复盘》、周策略月策略等,对于升级过程中出现的疑问和日常投资中疑问,尤其是其中具有代表性的问题,给予认真的回答和引导。

三、相信常识的力量

在沟通二季度的策略前,还是希望能讲对常识的理解,对投资的理解。投资这件事情说复杂可以很复杂,说简单其实也简单,把一切认识回归常识就好了。

这里有几个常识:

1、“万物皆周期,低估提胜率”,

世间万物、各个投资市场、各种风格和细分行业,都是有规律的,大到国家兴亡,春夏秋冬,小到市场和行业的兴衰,盛极而衰,否极泰来,涨多了跌,跌多了涨,规律就是规律,不会以某个人的意志为转移的,该发生的时候就会发生。

我们能做什么呢?

能做的就是发现规律,在鼎盛之时舍得离开,在低谷之时敢于投资。

2、做投资就要相信国运。

最近有很多事情困扰我们,包括东欧的冲突,包括中美关系仍存在着博弈,还有防疫的事情。

这些事情,都是非常专业和复杂的事情,我们无法给出足够信服力的回答。

但从投资的角度来说,本身就是要相信国运才有投资价值和机会的,只有国家越来越好,我们的投资才有保值增值的空间。

3、正确理解资金行为。

资金的行为其实也不难理解,说起来就两句话:在不确定的环境中追求确定性机会,在确定性的环境中追求较高弹性的机会。

换到当下的环境来说,目前市场环境存在各种不确定性,所以,资金追求的是确定性机会,这也是包括黄金、银行、煤炭、基建等价值方向2022年1季度表现比较突出的原因;

而在2020-2021年中国经济一枝独秀的时候,新能源、半导体芯片、军工等科技板块能够走出大牛市,也是资金在确定性的环境中,追求较高弹性的结果。

四、二季度投资策略和方向

那么,我们二季度的投资策略是什么呢?

概括起来就是:在各种不确定性依然存在,在贝塔行情和赛道行情继续弱化的前提下,重视市场总体进入底部区域的机会,逐步恢复较高的仓位,保持分散均衡的持仓策略。

在科技、可选消费等成长方向,注意动态评估长期快速发展与短期过高估值的错位,可以逐步增加关注;

重视港股方向率先企稳的可能性,关注非互联网类的消费、医疗、科技等行业投资机会。

具体重视以下行业板块:

1、医药医疗。

从指数角度看,中证医疗这个位置接近腰斩,很多龙头个股已经三折了,估值上不能说绝对便宜(静态PE43倍,中证指数官网,2022.04.01),但从长期的角度来说,是具备了投资价值的。

一方面随着2021年年报和2022年一季报的披露,行业估值会进一步降低;

二是这次抗疫中,整个医药医疗的需求非常大,国内医药医疗在整体表现优异的前提,在特效药等原始研发方面还是有短板的,所以发展原研药和生物科技的动力不会动摇;

三是老龄化太快了,老年人对医药医疗的需求,不能线性推演,另外目前这一批退休的老年人的生活质量也比较高,需求也会多样化和广泛化。

2、基础消费和农业。

重视基础消费品和农业(以消费红利、中证农业为代表)的逻辑有这么几点,

第一,在当下诸多不确定性的环境下,包含农业在内的基础消费品需求是相对比较确定的,也是价格传导机制最顺畅的,原材料等价格的上涨,能够得到比较好消化;

第二,随着城市人口扩张,农村人口萎缩+老龄化,农业发展的拐点已经清晰可见,未来农产品规模化、产业化和价值提升是大趋势,目前整个农业板块都处在战略布局期;

第三,相较于可选消费的高端化逻辑,基础消费品虽然没有这个逻辑,但基础消费品毛利率相对稳定,未来随着中低收入人群的增加,上市公司的基础消费品也有着替代杂牌基础消费品的增量空间。

3、港股方向要重视。

从全市场的角度看,恒生指数今年很有可能会比沪深两市率先企稳,未来也值得期待,主要有三点,

一点是连续的调整,已经让恒生指数的估值进入了历史底部区域,各种利空反应较为充分;

二是,香港局势已经逐步稳定,未来逐步恢复正常运转,作为中国经济的桥头堡,资本市场会有非常重要的定位。

三是这次东欧冲突后,美国和欧洲冻结了俄罗斯的美元和欧元外汇,并有新闻爆出,有俄籍私人财产被美国和欧洲没收,这种行为从长期来说会冲击人们对于欧美资产安全性的信仰。

人们会逐步寻求资产的多元化,除了黄金等,风险资产的配置也会寻求多元化,在全球资产配置之下,包括中国、印度等独立经济体的风险资产,大概率会是其中的一部分,而中国资产方面,香港作为自由港有着得天独厚的优势。

4、科技、可选消费方向。

科技和可选消费这类成长型和白马类行业,具有明显的高弹性,往往在牛市中受到资金的追捧,涨幅惊人,但在熊市或者说不确定性的环境下,波动往往也比较大。

在持续关注情况下,保持相对克制,不怕错过可能的上涨,耐心等待市场调整结束,再合理配置仓位,是比较理智的选择。

之所以制定这样的策略,是因为风险永远比机会重要,不能为了可能的上涨而冒巨大的风险,这不是我们的投资风格,稳中求进很重要。

所以,对于新能源,光伏,芯片,白酒等方向,二季度,我们相对保持克制。

5、价值风格的配置。

关于目前比较火热的房地产、煤炭和银行等行业,不管短期如何,投资者都比较担心中长期的成长性,我们也有这样的担心,短期追涨一旦遇到波动,人的心态也容易出现问题,而长期持有的信心似乎也不是那么充足。

从这角度出发,类似中证红利、沪深300价值、沪深300质量成长低波动、恒生中国内地企业高股息率等偏价值类指数,会是非常不错的选择,这类宽基指数可能在弹性上不如细分行业指数,但定期更新的成分股稳定性和长期的成长性会更好一些。

6、重视固收+的配置。

对于风险承受能力比较高的投资者,站在当下衡量投资的机会,耐心等待权益类基金的投资机会比较可取,但也不意味着固收+的配置就不重要,实际上在一切没那么明朗之前,保持基本的固收+是十分明智的,还是要搞清楚,风险走在收益前,投资自然应该尽可能追求确定性的投资机会。

以上就是我们2022年二季度投资策略,总结核心的观点:

1、当下市场仍然有很多不确定性,保持适当的警惕性。

2、市场大概率进入底部区域,投资机会相对增加。

3、分散均衡持仓。

4、港股、基础消费(含农业)、医药医疗出现中长期投资机会。

5、科技、可选消费等方向,成长和估值的矛盾并没有解决。

风险提示:管理型基金投资顾问服务由银华基金管理股份有限公司提供。投顾组合建议中可能包含银华基金管理的基金产品及其他基金公司管理的基金产品。投资者投资基金投顾组合策略应遵循“买者自负”原则,在全面了解基金投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的基金投顾组合策略,谨慎作出投资决策,独立承担投资风险。银华基金不保证基金投资组合策略一定盈利及最低收益,也不做保本承诺。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。投顾服务的过往业绩并不预示其未来业绩表现,为其他投资人创造的收益并不构成业绩表现的保证。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。基金有风险,投资需谨慎。