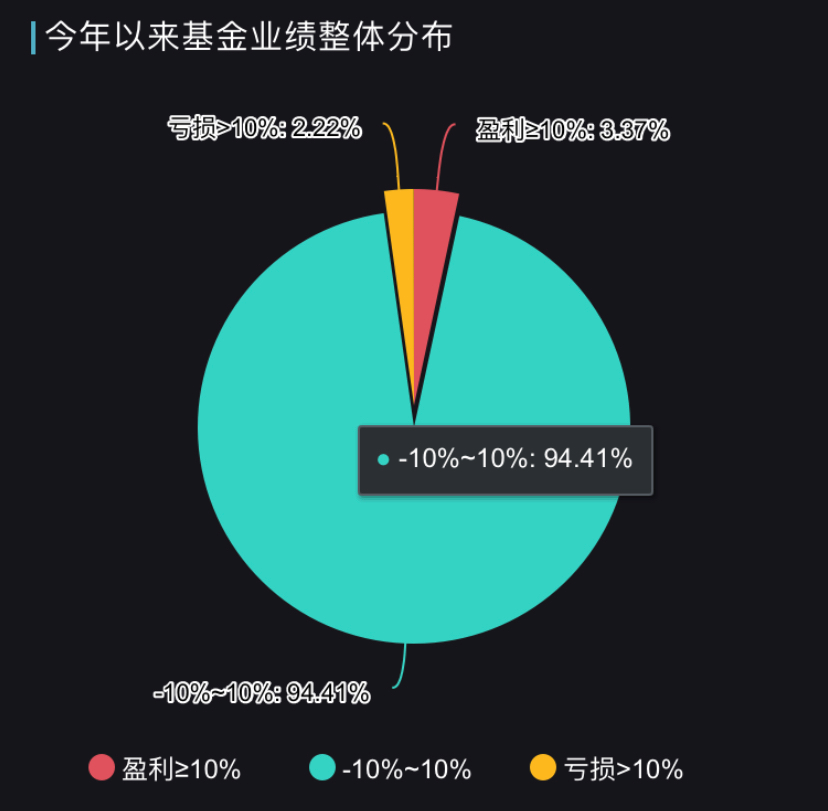

1.今年基金爆亏?

不看数据,只凭感觉,在很多人的印象里,今年基金投资应该是爆亏,如果以年初至今的角度,只有2.22%的基金亏损幅度大于10%,94%的基金盈亏区间在[-10%,10%]。

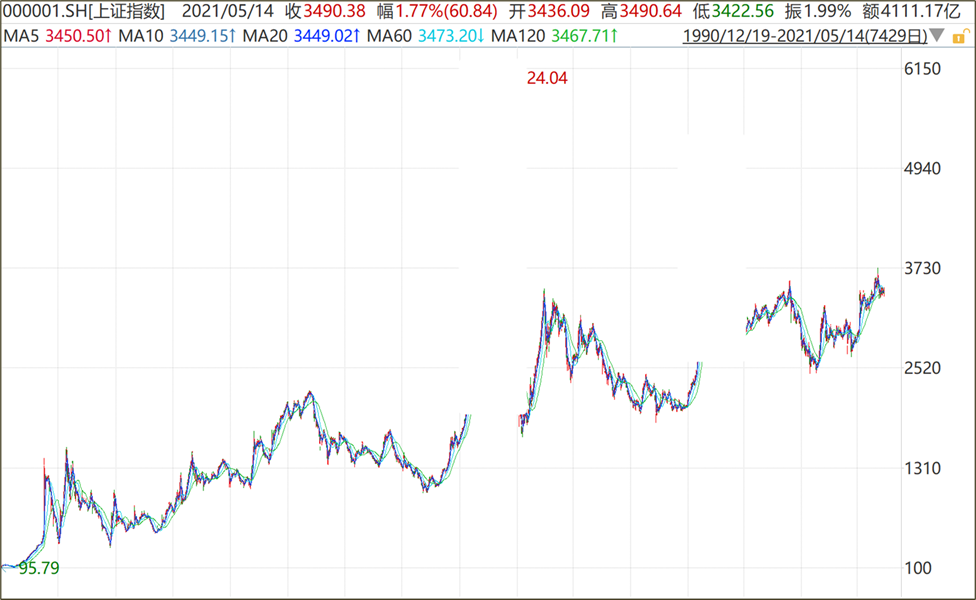

但为什么我们的体验却不是这样?很简单,市场先涨后跌,恰好是春节高点进入,就会有亏损很多的感觉,就像假设我们把上证指数2007年和2015年的高点抹掉,看上去是不是也有点长牛的味道。

2.风格切换?

今年经常被提及的是“风格切换”这个词语,不同的风格,对应着不同的机构性机会,大部分时间,A股是存在结构性机会的,基金投资,做组合配置非常作用。

我们可以用大盘、小盘、成长、价值,对风格进行划分。

大盘和小盘,按照市值大小,即股价*股票数量,贵州茅台2.5万亿元市值,股价的贡献占大头,工商银行1.8万亿元市值,股票数量占大头。

成长和价值,按照估值高低进行划分,价值股的估值相对较低,而成长股的估值相对较高。

中欧曹名长,是非常深度的价值投资者,对估值格外的看重,他的基金重仓股市盈率常常在10倍附近。

诺安成长蔡经理,重仓芯片股,重仓股市盈率在100倍附近,他俩就是两类非常典型的价值和成长风格。

插播一句题外话,这两年比较流行的价值投资的理念,但价值投资≠只投资价值股,这点是需要厘清的。

这种划分下,我们可以得到4种投资风格,从这个角度看,前两年涨得比较多的食品、生物医药、科技位于左上角的大盘成长。

3.寻找最优解

我们之所以经常感到困惑,有些时候可能就是对某个风格的坚持,而当风格发生转变的时候,惯性还停留在上一次,就会产生“把钱还给我,我不玩了”的怀疑之中。

很多基金经理,在有一定规模或者资历以后,会形成自己的框架和思路,而不是简单的猜测市场风格,这种情况下,我们只需要把他们当作工具人组合起来就够了。

但很多时候,我们却感觉组合投资很鸡肋,究其原因,在每个阶段,我们仍然都在追寻最优解。

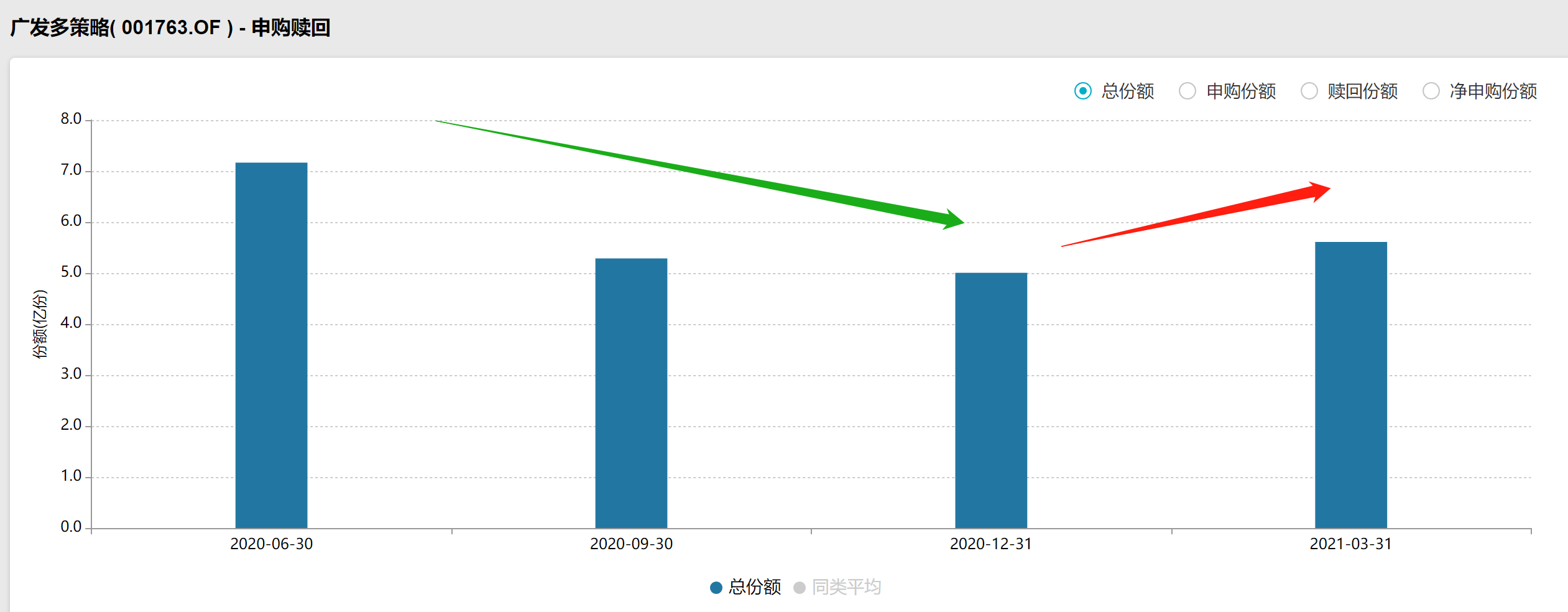

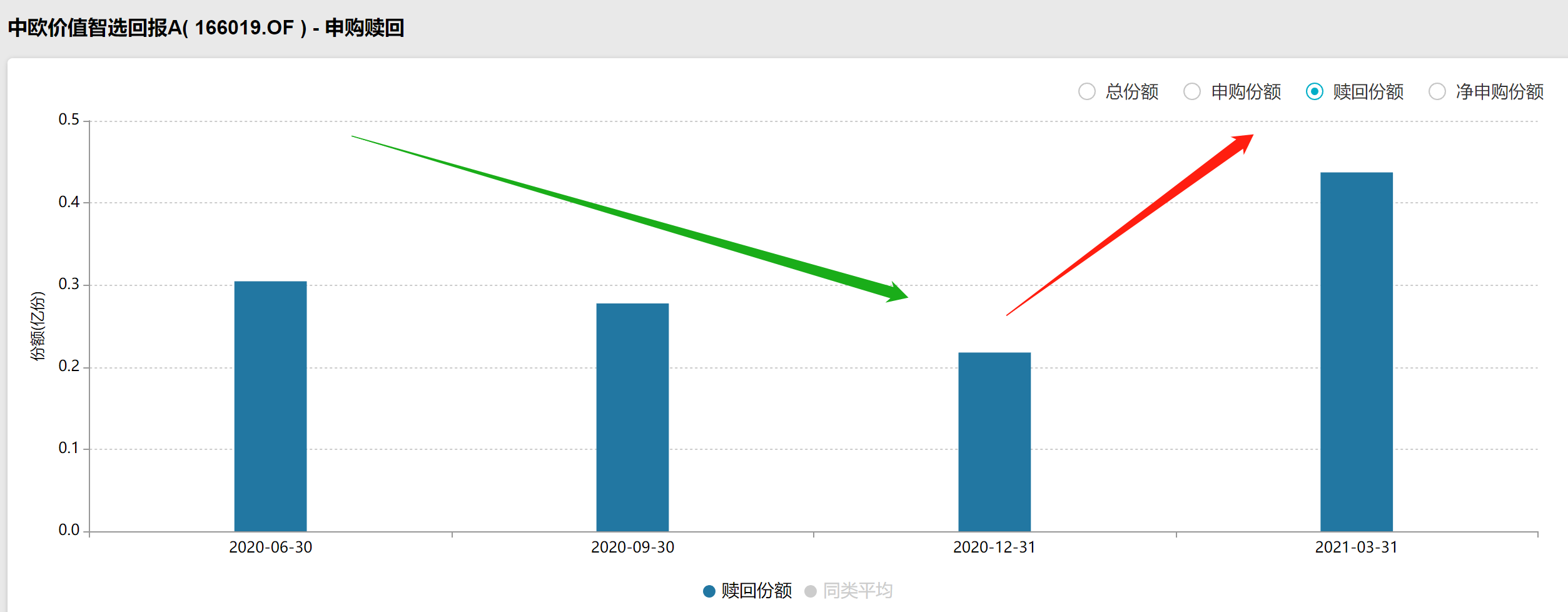

2014-2015年的创业板、2017年的大蓝筹、2019年的科技成长、2020年的消费医药,再到今年很火热价值风格,广发林英睿、中欧曹名长带队的价值组袁维德、蓝小康等,站在去年的维度,大部分人也拿不住他们的产品,去年份额持续缩水,今年一季度开始净增长,预计二季度增幅更大。2020年很多基金跑出了80%以上的收益,这两只基金的大部分持有人,自然要去寻找当时的最优解,而到今年,情况又反着来了。

从今年到去年,这两位基金经理变了吗?并没有,仍然深耕在自己的能力圈。

文中提及标的仅供举例说明,不代表基金推荐,基金投资有风险,投资需谨慎。