——基金经理画像:中欧基金王健

最适合作为组合底仓的基金风格有两类,一是均衡风格,即行业和风格均衡分散,纯粹利用选股获取稳健超额收益,代表性的基金经理有徐荔蓉、聂世林等。

另一类是GARP策略(Growth at a Reasonable Price,即合理价格成长,也叫“性价比”),时刻保持组合高性价比,兼顾进攻和防守。该风格源自彼得林奇,国内代表性基金经理有谢治宇、洪流等。

两类风格非常接近,因此经常可以归在一起。若要说不同之处:GARP策略没那么分散,敢于根据各行业和风格的性价比做适度的偏离,个股集中度更高。

GARP策略最大的特点就是进可攻、退可守,既要个股alpha收益,也要行业和风格beta收益;既赚企业成长的钱,也赚估值波动的钱。和均衡风格一样有稳定的超额收益和风控能力,还具备更强的进攻性。

均衡风格基金经理已经为大家介绍过不少,GARP策略基金经理介绍的不多。

其中有一位老将也十分优秀,她在11个的完整管理年度中,10年都战胜了市场平均。只是由于性格比较低调,受关注度较低。

本期【基金经理画像】栏目为大家介绍一下中欧基金王健。

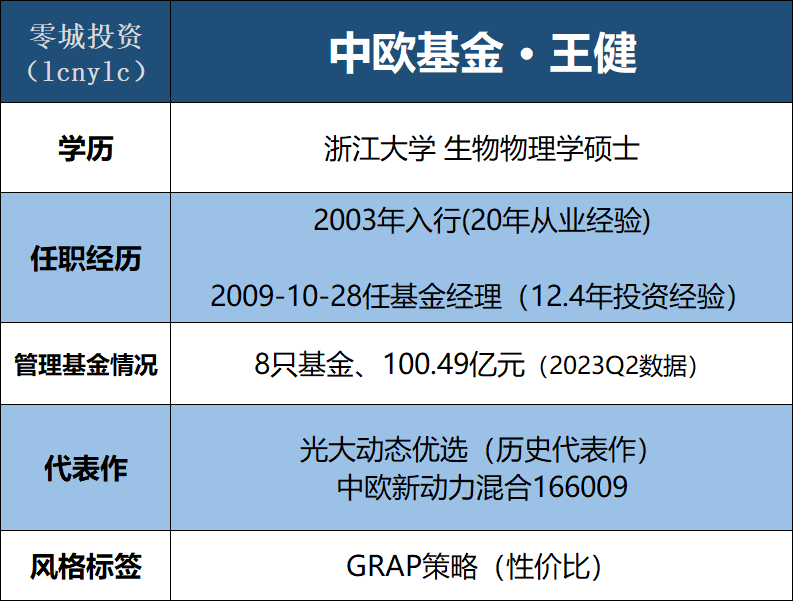

一、基本情况

王健曾先后在上海转基因研究中心和联科做过商业计划的相关工作。2003年就进入了证券行业,曾在红塔证券担任医药研究员,后来在光大保德信基金担任基金经理、投资部副总监。

2015年6月加入中欧基金,现任公司投资总监。王健的职业生涯斩获数座基金行业大奖,包括五年期金牛奖、明星基金奖、金牛-长江最佳FOF标的基金等。

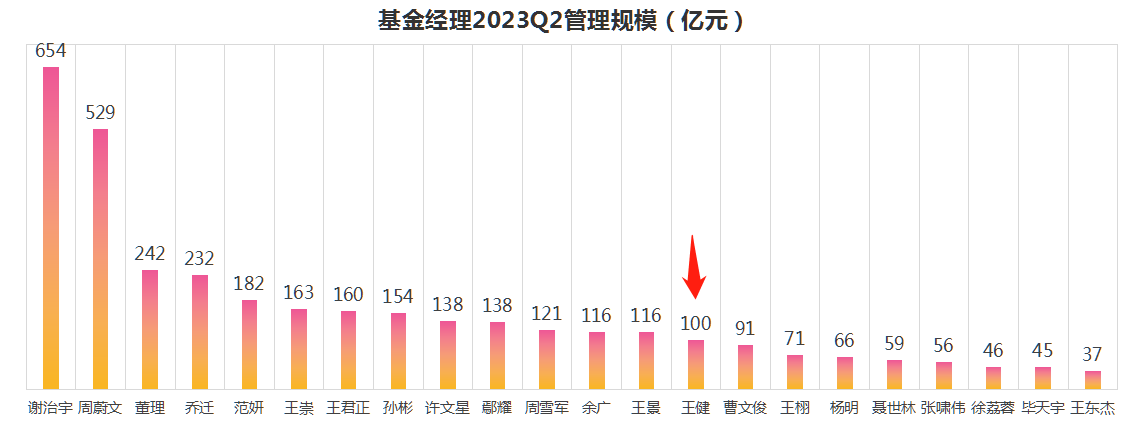

王健当前管理规模100亿,相比同级别、同风格的其他基金经理,她的规模比较适中,适合买入。

二、业绩和风险控制情况

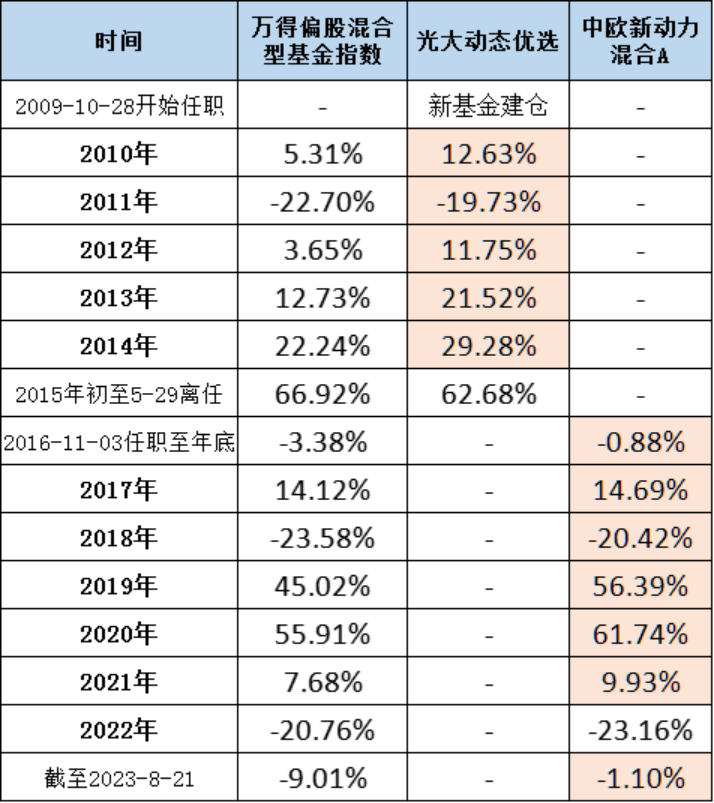

王健在光大保德信的代表作是光大动态优选,2009年10月开始管理,任职近6年,累计收益168.83%,年化19.85%,同期业绩排名50|316,排名前16%。

王健离任这只基金的时间也很有意思——2015年5月29日,两周后,大盘就见顶了。

加盟中欧后的代表作是中欧新动力,2016-11-3任职,截至2023-8-25,收益率为87.34%,同期排名196/4312,排名前5%。(数据来源:choice)

王健以稳定的超额收益著称,任基金经理以来共有11个完整年,有10年都战胜了万得偏股基金指数。每年跑赢一点,长期累积下来业绩就排在了市场前列。

如果算上不完整年份,王健的胜率更好。详见下表,标红代表战胜,跑输的那两年也仅跑输3%左右(数据来源:wind)

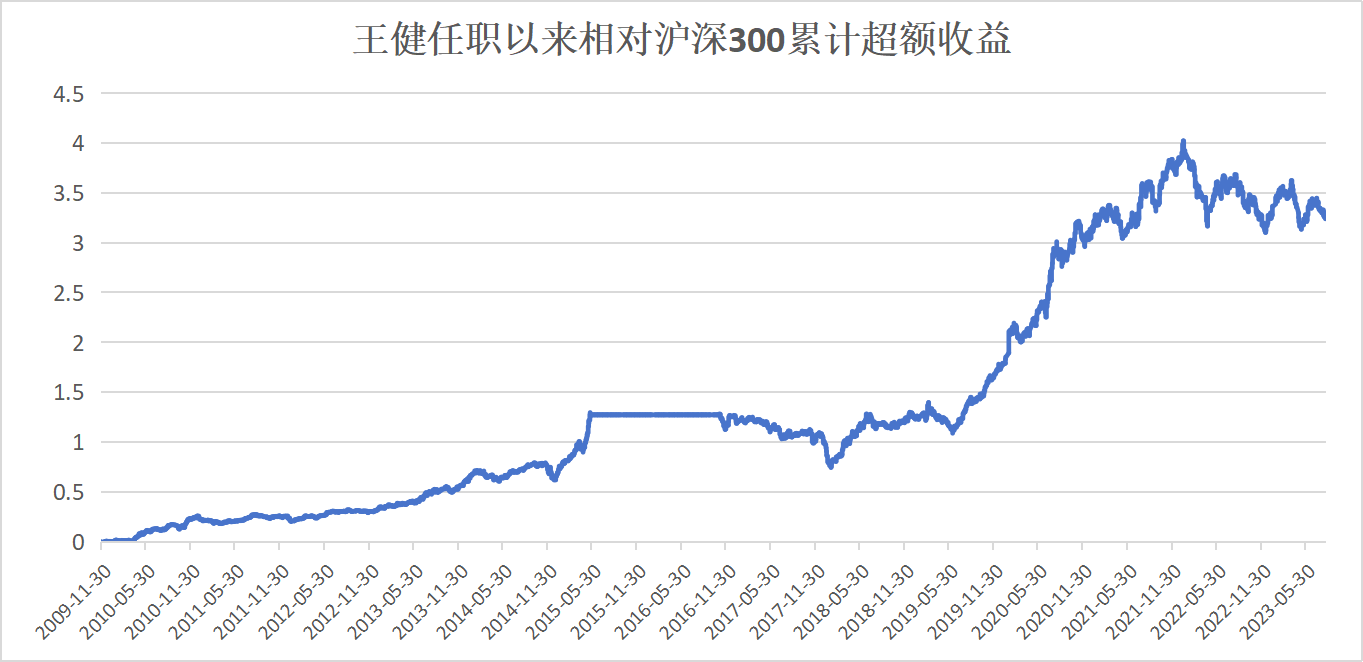

我将王健两段业绩拼接了一下,下图是王健职业生涯相对沪深300的超额收益情况。可以看到,除了跑输的2022年,其他时间王健稳定跑赢沪深300,是绝佳的底仓配置品种。(数据来源:wind)

风险控制方面,管理中欧新动力以来年化波动率17.56%,低于沪深300同期的18.01%和偏股基金指数的17.77%。

管理中欧新动力以来最大回撤-26.31%,远低于沪深300同期的-39.59%和偏股基金指数的-35.03%。回撤控制能力很强。说明王健用更低的风险暴露战胜了沪深300和市场平均。(数据来源:choice,截至2023-8-25)

王健另一只管理时间较长的中欧嘉泽灵活配置,业绩表现同样优秀,2018-1-26开始管理,截至2023-8-25,收益率为102.42%,同期排名124/2203,排名前6%,该基金也每年都战胜了市场平均和沪深300。(数据来源:choice)

三、定量分析(以代表作为例)

1、当前持仓情况

下图为中欧新动力2023Q2前十持仓,前十持仓平均PE为35.9,平均PB为3.3,平均市值为611.7亿,ROE为9.2%。(数据来源:韭圈儿)

当前行业较为均衡,市值偏中小盘,低配大盘。总体风格偏成长,王健在近期访谈中也表示当前更看好成长风格。

2、历史持仓情况

王健的经验丰富、能力圈宽广。从历史行业配置来看,对多个行业均有配置。前三大行业比例一般会在50%以内,但有时集中、有时分散,主要是依据行业性价比进行调整的。

下图为近5年的持仓行业分布情况(申万行业,2018年报至2023年中报,数据来源:wind)

近5年配置较多的行业主要是计算机、汽车、机械设备、电子和医药生物。

从持股集中度来看,2023Q2为46.2%,持股适度集中。不过投资生涯的前面几年仓比较分散,说明王健也经历了一些进化。随着对经验的提升和对个股的更加熟悉,敢于更加集中持股,并根据市场动态调整集中度。(数据来源:历年定期报告)

3、换手情况

任职以来平均年度换手率为227%,略低于市场平均水平,不会做频繁的交易,策略规模容量还可以。(数据来源:choice)

但是王健也不是长期持股型选手,管理中欧新动力以来共披露27份季报,前十大重仓中连续持股超过8个季度的股票仅有2只,说明她更多的是持有个股具有性价比的区间段。

4、仓位变动

下图是中欧新动力的资产配置变动情况,平均仓位是86.5%,总体保持高仓位,也会有小幅度的仓位调整,主要是根据个股性价比进行调整。(数据来源:历年定期报告)

此外,王健还会长期在组合中保持5%左右的债券配置,体现了较为综合的能力。

5、持有人结构

观察代表作中欧新动力,王健一直得到了机构投资者的高度认可,2023年中报显示的机构占比为43%,并被6只FOF产品所持有。(数据来源:choice)

定量部分总结一下:王健在行业、集中度、仓位、换手等维度均表现出GARP策略的典型特征,即保持组合持仓的高性价比。

五、投资框架分析

1、投资理念:GARP策略,注重性价比,以PEG作为衡量

王健力争以较低价格买入较高成长性的股票,兼顾价值与成长,风格上比较平衡,擅长应对市场风格切换。

GARP策略最重要的环节就是判断一个股票是否具有性价比,最常用的指标就是PEG,该指标也是彼得林奇发明的,即PE/Growth(市盈率除以业绩增速)。

如果PEG≤1,可能就比较有性价比。比如一个公司预期利润增速30%,市盈率也是30倍,PEG等于1,就比较合理;如果市盈率是15倍,PEG等于0.5,就算比较低估。

从这个角度来说,GARP首先还是追求业绩高增速,其次才是估值便宜。但如果业绩增速高达60%,收益率也是60倍,这样的股票往往存在过热风险,王健则会谨慎对待。

王健:“市场风格一般两三年偏成长、两三年偏价值。如果成长板块上涨过多、对未来的透支过多时,我就会在市场不愿意关注的传统领域,寻找基本面改善的投资机会。

我的投资收益里有一部分是来自于成长,也有一部分会来自于估值波动。

GARP策略体现到组合上,是总体持仓的PEG在“1”这条中线上,但我也没有完全按照PEG为1来做,只是在这个大致区间,不然这个东西变成量化了,作为基金经理的意义就不大了。

我没有特别设定业绩增速是多少,如果公司增速是超越这个行业本身的,我觉得就可以放在目标里,一般也就是20%-30%的增速。”

2、行业选择:聚焦新兴行业,兼顾传统行业,依据性价比动态调整

王健会把大部分精力聚焦在新兴行业上,也不会放弃传统行业的投资机会,通过估值判断两者之间的性价比,动态调整投资节奏。

仓位较少调整,以调结构为主,也会对宏观层面有所关注,在经济处于偏低水平、有复苏预期的时候,会选择一些和经济弹性相关的品种,而像消费、医药、科技这类品种则更多偏自下而上的研究。

在新兴行业中,她更偏好那些需求刚性、能长期持续、成长空间大的产业,通过发展潜力、市场需求、发达国家历史路径等多个维度,挖掘值得投资的细分行业。

3、个股选择:选择认知上超越市场的股票,不喜欢“大众情人”

在买入一只股票时,王健有一个很重要的要求,就是自己一定要对该股票有超额认知。她认为如果对该股票的认知和市场一样,是无法获得超额收益的。

王健多年来坚持每天8点到公司,也始终保持勤奋调研上市公司,因为只有深入研究才能带来超额认知,进而才能获得定价能力。

这种超额认知能帮助她做出更准确的投资判断,也不容易被市场情绪左右,正好满足了她做相对收益的投资目标。

在具体选股时,她不仅仅关注公司的财务数据,还深入了解公司的经营模式、产业链地位、竞争优势、管理层、长期战略等。对于不同的行业,侧重点和选股方式有所不同。

王健:“我希望对买入的公司有一定的定价能力,就需要在认知上能超越市场的水平。我不喜欢“大众情人”,除非认知能超越市场,否则大家都觉得好的股票我不会跟风买。

行业我总结出大致两类:同质化行业和非同质化行业,前者更多的要结合行业整体发展情况,判断拐点,以配置行业龙头为主;后者则应当以自下而上的方式进行研究,综合估值制定配置策略。”

4、估值观点:追求估值和成长的匹配,规避高估值

有认知差的公司,也就意味着这样的公司往往存在被市场误读,估值较低。

这种股票并不一定是低估值股票,而是被市场低估的股票。王健认为估值不是静态的,应该动态去估未来的企业价值,成长也是企业价值的一部分。

在对比估值时,王健的方法是多维度分析估值,充分考虑行业、国际同类公司、历史估值等一系列指标,不会刻意强调对股市点位和市场情绪的判断能力。

王健:“我买的是合理估值下的成长,不少我买到的好行业中的好公司,估值是合理甚至低估的。这些公司都有一个特点:被市场误读。

如果一只股票动态估值很高,折现回来之后,预期回报率太低了,没有什么性价比了,我就不会买。一些重仓股涨高了,我一般也是会减下来的。

我可以赚到估值修复的那部分钱,比如2018年大家对科技类的公司就特别悲观,我们在年底增加了科技股配置。但估值再上涨,大家特别乐观的时候,相当于从山腰到山顶的那部分的钱我可能赚不到。”

5、组合构建和风险控制:行业分散,个股集中,用性价比控制风险

组合构建方面,前面定量也介绍了,王健是风格均衡、行业分散、个股适度集中的构建方式。

风险控制方面,GARP策略自带风控机制,会根据性价比进行止盈,再加上王健的行业配置比较分散,回撤和波动自然而然就比较低了,没有必要再去刻意控制。

王健:“前几年我组合持仓数量比较多,呈现行业分散+个股分散的特点,依靠的是整体组合的胜率。这些年,我组合的集中度在提高,逐渐变成行业分散+个股适度集中。随着我对个股的理解越来越强,集中度可能会进一步提高。

我不会让某种风格成为我主要的持仓,这样也不容易心态失衡,我不是那种追求极致的性格。投资更像是马拉松,我希望保证自己在前1/2。”

结语:王健的长期业绩优秀、超额收益较稳定、经验丰富、能力圈宽广、风控能力强、性格稳健低调,更难得的是当下的管理规模还比较适中,我几乎找不出缺点。再考虑到目前市场点位低,非常值得配置,给大家推荐!

当然,也要注意到,王健的风格稳健,短期不一定会有突出的表现,但是长期来看,她一定会有稳定的超额收益发挥,更适合作为组合底仓长期持有。

还有些投资者为了追求稳定跑赢市场平均,会选择配置一些FOF或者投顾组合,或者自己搭建复杂的组合,其实我觉得还不如找几个王健这样的优秀经理,大概率能实现投资目标。

再提一句,与王健共同管理过基金的许文星,也是一位非常出色的基金经理,他2018-04-16开始和王健一起管理中欧养老产业,截至2023-8-25,区间收益率149.05%,同期业绩排名35|2244。

目前许文星已经开始单独管理产品,也非常值得关注,以后有计划再为大家介绍,欢迎持续关注我们。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。