自春节后以来,市场风格转换,核心资产表现跌宕起伏。市场风向会继续往哪转?是继续押注抱团资产,还是转向深度价值?是及时止盈离场,还是埋伏低洼之处?基金经理在困境中是否言行一致,是否值得我们信赖?

透过分析陆续披露的公募基金一季度报告,这些问题我们都能从中得到较为清晰的答案。

今年基金第1季度报告可以说尤为重要!

在市场风格切换时,基金经理的选择和观点,是我们对后市判断的最佳参考素材。因此,我选取不同风格基金经理的操作进行归纳和对比,从中窥探后市发展的倪端。

一、不同风格基金经理的表现总结

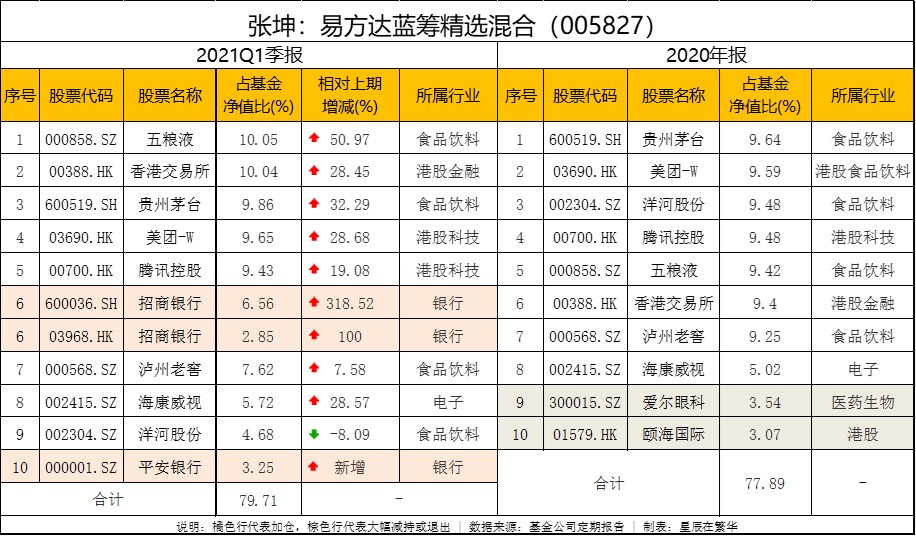

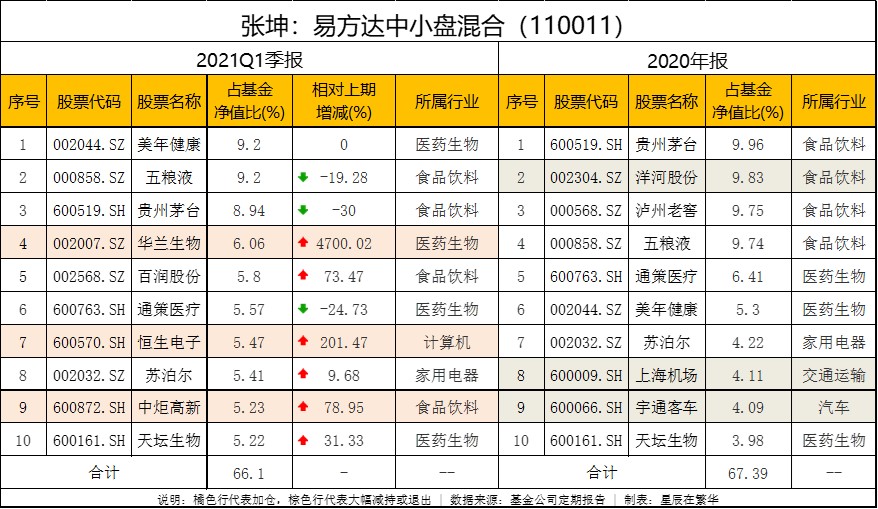

(一)成长价值代表:张坤

1、保持高权益仓位运作,仓位平均上调2%左右。

2、减持高估值板块,优中选优,替换估值适中的龙头。

3、降低白酒配置,特别是二线白酒。

4、增配低估值及顺周期行业,特别是银行板块。

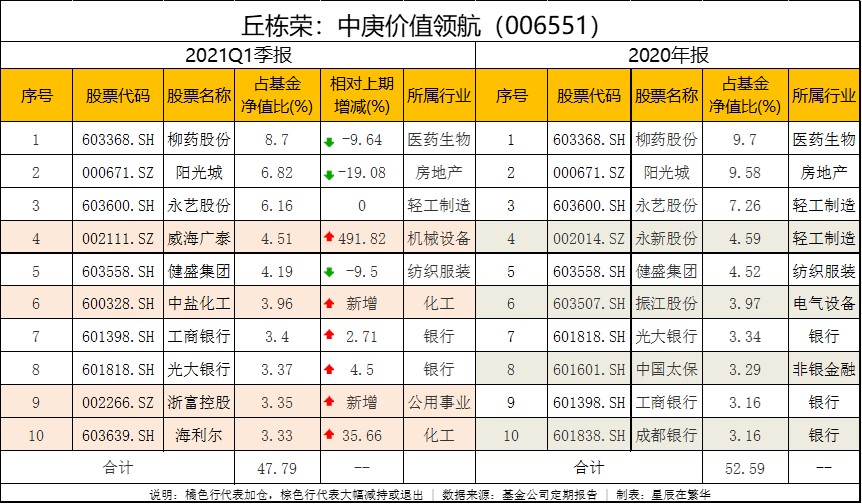

(二)深度价值代表:丘栋荣

1、保持高权益仓位运作,但仓位降低1%左右。

2、坚持关注低估值,增加顺周期行业的配置。

(三)积极成长代表:刘格菘

(三)积极成长代表:刘格菘

1、保持高权益仓位运作,仓位维持在92%以上,一季度没有太大变化。

2、减持高估值光伏及动力电池,增配顺周期行业龙头,主要以化工为主。

3、看好经济复苏期为中国电子制造业带来的利好。

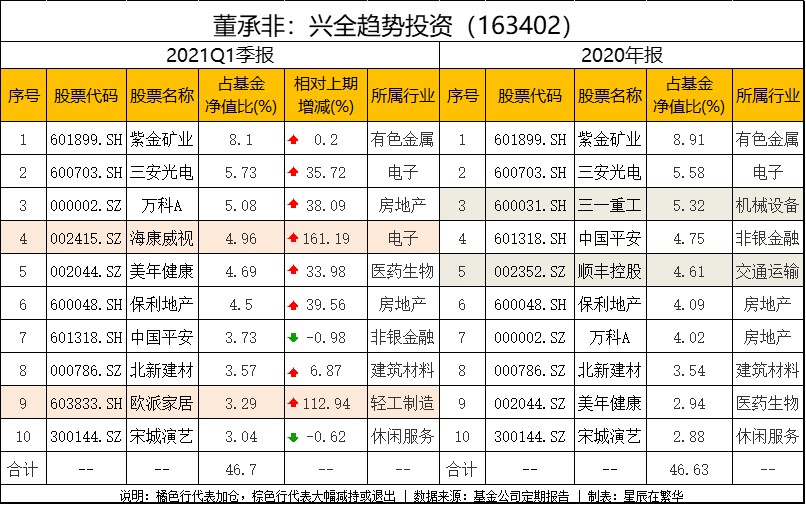

(四)均衡配置代表:董承非

(四)均衡配置代表:董承非

1、仓位降低超过10%,仅为67.21%,近3年平均仓位超过80%,此次为近3年来最低水平。

2、集中度分散,保留谨慎的态度。

二、后市财富密码

核心资产的回调,让不少人觉得困惑。但又不得不承认,高估值带来的回调是情理之中的事,只是每次下跌都是那么地猝不及防。而我更多关心的是,后市会如何发展?

通过剖析“成长价值”、“深度价值”、“积极成长”和“均衡配置”四种风格的明星基金经理,我出奇地发现,不同风格的基金经理在一季度的表现和对后市的判断竟然是趋同的,即:对2021年后市偏谨慎。于是降低高估值行业的配置,但又不是完全抛弃,而是减配高估值资产,增配顺周期行业和低估值板块。

这样的操作与我每个月发布的《基金投资定向前瞻》系列文章的思路基本吻合。同时也和我管理的“星辰赞歌”和“星辰女王之名”组合在今年2月和3月调仓路线一致。

综合不同风格的基金经理,我觉得:今年的基金投资仍然需要保持“偏谨慎”的路线,同时看好结构性波段机会。这种机会,我认为近期已有苗头,大家可以有所留意。

三、关于白酒行业是否可以继续买入的问题?

我始终认为,投资需要从根本上对实业有深度的认知和理解。深入产业前线,是我一贯的作风。

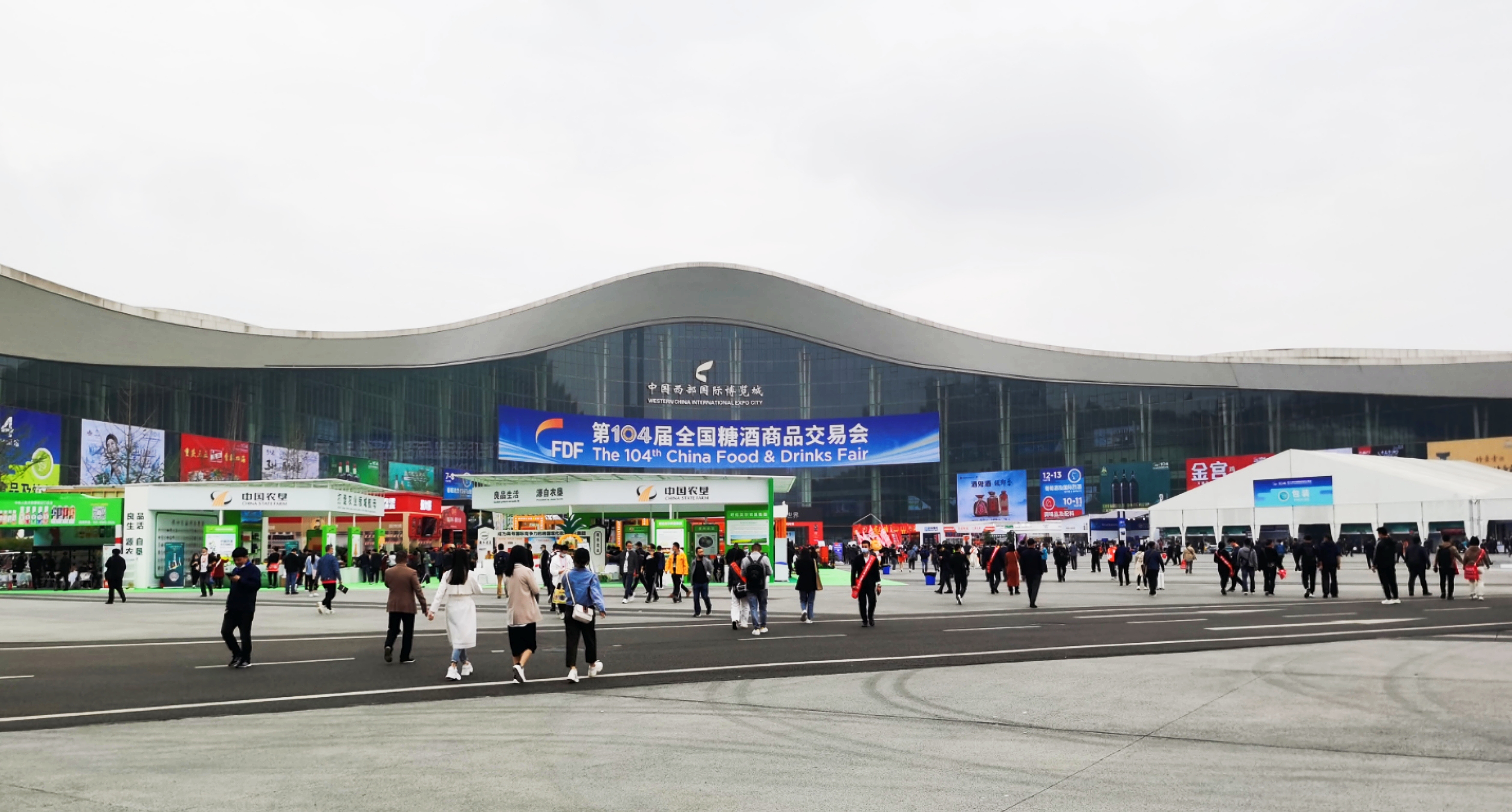

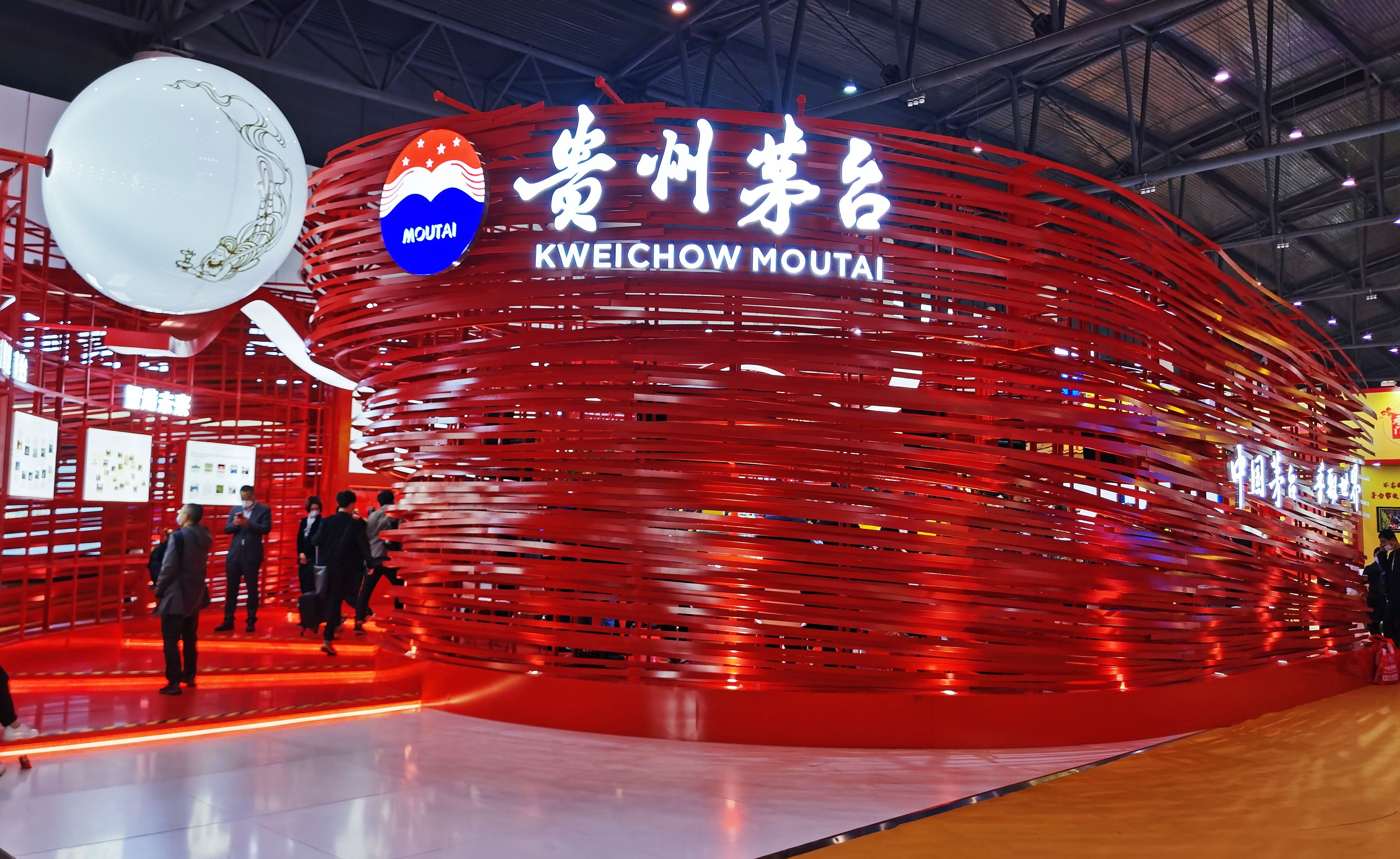

为了深度掌握白酒行业的发展动态,4月7日我前往成都参加今年的春季糖酒会,也会见了一些分管领导和行业权威人士。

总的看来,今年可谓各路资本对酱酒极为追捧,酱酒行业即将进入“战国”时代,市场非常乐观。除了水井坊等龙头宣布进军酱酒以外,多家外围企业也已经加入战局,甚至拟在茅台镇建厂。现在流行一句话,“抢酒就是抢钱”。竞争的门槛也在逐步攀升。

我判断,高端白酒—酱酒的格局很可能在近几年就会定下。

因此,一线白酒在若干年之内,特别是酱酒,具有相当的投资潜力。估值回调的时候,或是布局的好时机。

四、基金经理的表现

选基金的背后是对基金经理的挑选,值不值得我们信赖,从观察言行开始。我们通过剖析以上四位明星基金经理在环境变化中的表现可以看出,优秀的基金经理都是“做说的,说做的”。

五、与波动共成长

回顾去年年末至今年过年前,我们可以发现,当人们都预期高估值隐藏风险时,市场就变得异常敏感。任何风吹草动,比如外围的十年美债利率飙升和逆回购操作等,市场都可以把它解读成“应该”下跌的理由。

我们要看到,高峰时埋藏风险,低谷时积蓄力量。

对待基金波动,皆是我们遭遇起伏时心态的映射。

玫瑰和荆棘总是一同生长。

历经岁月,我们必然会感谢今天紧握着的那双手,在泥泞中坚定,诠释“珍惜”二字背后的意义。

更多基金故事在发生,欢迎关注自媒体号:星辰在繁华

声明:本文涉及的基金分析研究及基金组合服务,仅代表个人观点,不构成投资建议和顾问服务,不作为买卖依据。基金及基金组合的过往业绩不预示其未来表现,基金投资有风险,敬请基于自身的风险承受能力理性投资。

从一季度报告中可以看出,抱团并未瓦解,甚至说分歧都有点为过,无论是出于风险还是赎回压力的考虑,基金经理更多的是对高估值板块的适度减持而已。

解读全部季报必要性有限,关键是要抓重点。