虽然我们说要定投低估值的指数基金,但是大家有没有想过,指数的低估值是怎么来的呢?为什么同一时间会有一些指数基金低估,而另一些指数基金却高估呢?

其实指数基金出现低估,是有原因的,最主要的是三个原因:利率、盈利能力和黑天鹅。

高利率对股市的负面影响代表:

80年代的美股指数高利率对股市的影响是负面的,往往在市场利率比较高的时候,股市估值会被压制的比较低。

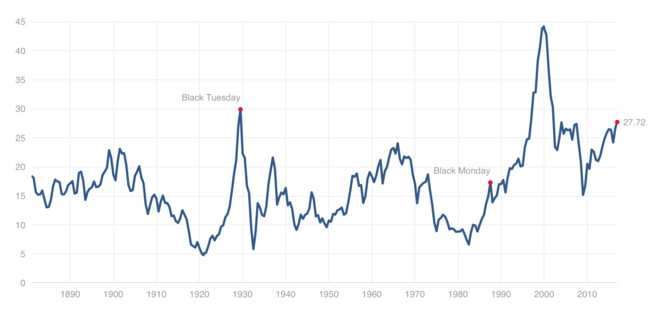

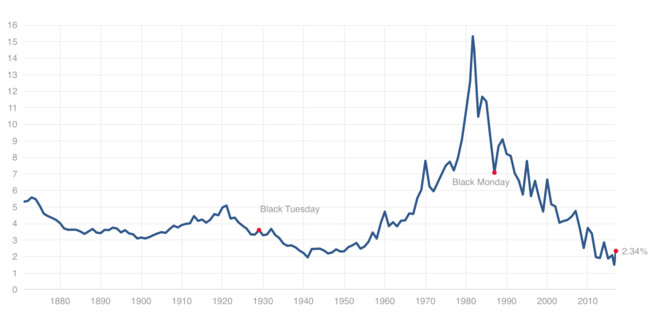

最典型的例子就是80年代的美股。下面这两图是美股标普500指数的市盈率估值和美国10年期国库券利率。

上世纪80年代的时候,美国利率达到惊人的15%。买债券都能有稳定15%的收益,谁还会考虑投资风险更高的股票呢?股票资产需要有更低的估值才能吸引到投资者的注意。

所以80年代标普500的估值达到惊人的六七倍。巴菲特也曾撰文说“利率至于投资就好比地心引力之于物体,利率越高,向下牵引的力量也就越大”。

美国利率在80年代初达到最高峰,随后进入了一个长达30年的利率下降周期,美股、美债、美国房地产等资产的价格也受益于利率的下降。像标普500,80年代到2000,开启了一个大牛市,仅市盈率就提高了七八倍。我们熟悉的很多美国投资大师的经典案例,都是发生在这一阶段。

国内也是如此。刚刚过去不久的2015年牛市,也是被称为“杠杆牛”、“资金牛”。市场利率从2014年开始大幅下降,先后引爆了股市、房市、商品市场。不过市场利率大幅上涨的时候,资产的价格表现都不好。所以说还是“屁股决定脑袋”,如果说手里没有多少积蓄,要靠定投积累财富,还是比较欢迎高利率环境的,各种资产的价格都比较便宜。

盈利能力进入周期低谷

代表:2013年至今的蓝筹股指数

也有的朋友会有疑问,有很多地区的利率并不高,为何这些地区的股市估值也不高呢?

这就是第二个主要的原因,股市背后上市公司的盈利能力进入周期低谷。比较典型的例子就是2013年至今的蓝筹股指数。

判断盈利能力一个比较简单的方法就是看指数的净资产收益率(ROE),也就是盈利除以净资产。我们拿沪深300为例:

从2004年底发布以来,沪深300指数的盈利能力其实经历了两轮周期。

2006年之前是一个盈利能力下降的周期,2007-2008年盈利能力大幅上涨,并引爆了一轮牛市。

但是2008年下半年开始受到次贷危机的影响,盈利能力大幅下滑。随后在“四万亿”的刺激下有所恢复,在12年达到第二个高峰。

但是随后盈利能力逐渐下滑至今。现在对沪深300来说,处于一个“盈利能力下降周期”的底部。

市场上目前处于低估的几个指数,其实都是因为盈利能力下滑导致的。像沪深300受制于金融行业,像红利指数受制于制造业。红利指数以制造业为主,历史平均净资产收益率在15%左右,目前大约12%,也是显著低于历史平均的。

严格来说,市场现在并没有“冤枉”蓝筹股指数。因为盈利能力下降了,再给出和原来一样的估值肯定不合理哇,所以也就有现在低估值的指数。但是盈利能力不会始终下滑,每隔几年,盈利能力就会周期性的上涨和下跌。

如果我们在盈利能力周期底部的时候,以低估值买入;随后进入盈利能力上行周期的时候,盈利和估值就会双双上涨,带来“双击效应”。这就是著名的“戴维斯双击”啦。不过我们也不知道什么时候才会进入到上行周期,所以在低估值区域,最好是用分散定投的方式,这样才能更保险的积累股份。

我们在投资过程中最主要寻找的投资机会,其实就是“盈利能力处于周期底部,估值也处于底部,但未来会恢复”的指数基金,也就是我之前演讲说的“物美价廉的瘦鹅”。

这就是第二种导致指数低估的原因:盈利能力下滑。

黑天鹅

代表:911事件、英国退欧

黑天鹅说的是我们无法预测的意外事件。这些事件也会突然导致股市大幅暴跌,出现低估值。

例如911事件后,美国股市的大幅暴跌;例如日本的大地震导致的核泄漏。

在众多黑天鹅中,我最喜欢的是“能引起短期暴跌,但对背后公司长期基本面没有什么影响”的黑天鹅。

比如说英国退欧导致的h股指数大跌。因为港股主要是欧美投资者在投资,特别是因为历史原因,英国在港股的资金占比很高,而对这些投资者来说,港股是“海外资产”。英国退欧的时候很多投资者会降低风险较大股票资产占比,会优先考虑卖出“海外资产”,这就导致港股大跌。但是英国退不退欧跟主营业务在国内的h股关系并不大,所以这种黑天鹅就是给我们送红包啦。

黑天鹅能导致短期的恐慌,如果恐慌过度,时常会出现大幅下跌,可能会给我们带来低估买入的机会。

总结

大多数时间里,市场还是有效的。低估的指数基金总是有一些原因,要么是市场利率高、要么是盈利能力在下滑、要么是黑天鹅影响。

但是我们要具体分析,导致指数基金低估的原因是什么,这种原因能否长期维系。如果导致指数基金低估的原因消失了或者改变了,指数基金还会继续低估么?明白了背后的原因,也就为我们盈利提供了保障。