选择大于努力,轻松提升收益!

股市是个充满随机性的市场,同样都投向股市,但不同的投资方式,会导致截然不同的结果。今天说说股票、基金和基金组合在收益和风险上有何不同,怎么选择?

没有特别说明,本文的时间区间主要指从2017年1月1日至2021年11月23日,近5年时间。

股票

2017年1月1日,A股市场上的股票一共3034只。如果那时买入一只股票持有至今,收益如何呢?

假如你运气好到爆,买到了涨幅第一的股票亿纬锂能,并且一直拿住了,你将获得1735%的收益;

相反,如果你时运不佳,买了56只退市股票中的一只,那将血本无归,亏损99%。

如果你是那个运气不好不坏的人,买了期间涨幅排名居中的股票,将亏损约30%,这是期间全A股股票的中位数回报,也是随便买一只股票最可能获得的回报。

想想自己从2017年到现在的收益,和个股中位数比如何呢?

基金

股票型基金要求持有股票占比不低于80%,既包括主动基金也包括指数基金。这里就以开放型股票型基金为例。

2017年1月1日,A股市场上开放型股票基金一共630只,投资其中一只基金持有至今收益如何呢?

最强的基金,信达澳银新能源产业,期间总共上涨458.3%,似乎比不上最好股票的涨幅。

要是运气很差,买到了最差的基金,期间下跌了43%(该基金一年前已清盘)。提一句,基金清盘和股票退市不一样,不会因为基金清盘导致基民大幅亏损。

这个以前的文章都有写过,链接:《你想知道的基金清盘知识都在这里啦》

这期间,基金的涨幅中位数约为62%,这也就意味着,大部分运气不好不坏的人,如果随便买一只股票型基金,最可能获得这个收益。

相对于随机买股票获得的-30%,算是一个“阶层跨越”。

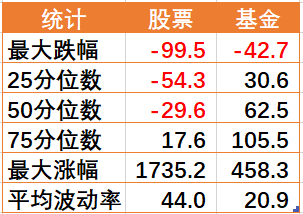

下面是股票和开放股票型基金的涨跌统计对比,股票的最大收益远高于基金,这也是股票吸引人的地方,其他指标,最小收益、25%、50%、75%分位收益,基金收益都大幅高于股票。

最后一行列出了股票和基金的各自的平均年化波动率,基金的波动风险也大幅低于股票:

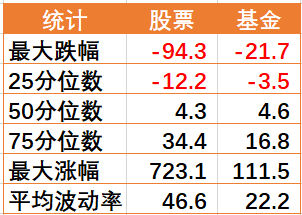

其实基金超越股票是很普遍的现象,不仅仅过去5年,就拿最近一年来说,虽然今年的市场上小盘股表现较好,但股票型基金依然是各项指标都好过股票(除了最高涨幅外),具体如下表:

有小伙伴要问了,为什么出现这种情况呢?这主要源自两个方面:

对于指数基金而言,是各种指数基金在市值、行业、质量等有效因子的超额暴露;

对于主动基金而言,是基金管理者的主动管理操作。在A股这样一个弱有效的市场里,过去二十多年的历程表明,基金经理群体可以做出不错的超额收益。

话说,当个几年基金经理,谁不是发际线上移,小鲜肉变成大叔,当然,努力还是出成果的。

而波动率的下降,主要源于基金通常持有数十只以上的股票,分散了个股风险。

基金组合

虽然基金整体强于股票,但基金内部同样也良莠不齐,投资收益的好坏依然很大程度上靠运气,运气好坏收益差很多,怎么能降低运气成分,提高确定性呢?这时就要考虑基金组合了。

这里的所谓组合,即包括各种渠道能直接购买的基金组合,也包括自己购买多个基金形成的组合。

为了测试持有基金组合的效果,我做了一些模拟。

假定没有任何专业的基金知识,用扔飞镖的方式来选基金,每次从开放型股票随机选10个作为一个组合,在2017年年初把钱平均分配到这十个基金上,一直持有到2021年11月22日,计算组合的收益率。

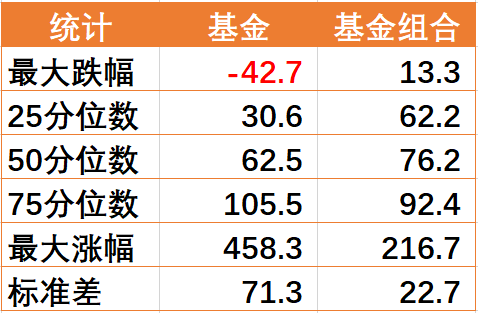

就这样,模拟10000次,得到了基金组合的收益分布特点。和投单独的基金对比,基金组合之间的收益差距大大缩小,最差也获得13%的收益,中位数提高到了76%。随便投一个基金组合比随便买一个基金,投资盈利的确定性大多了:

从股票到基金、从基金到基金组合,投资盈利的确定性在提高,投资不再依靠运气。对于大多数人来说,投资或自建基金组合是更好的选择。

当然,对于真正的天纵奇才,比如巴菲特,投个股当然是更好的选择,可惜人类天生有着过度自信的偏向,大多数只是自认为的投资高手。

窃以为,如果拿不准自己是不是高手,不妨投资更安全的标的,毕竟投资是为了赚钱,而不是为了短期证明自己。

that's all.

本文作者简介:《指数基金投资从入门到精通》一书的作者。如何选基?何时买入?何时卖出?更多基金投资知识、实战技巧、知名基金经理深度分析文章,欢迎关注基金吧号:不在此山中