全市场估值最低的指数基金有哪些?

从市场整体来看,目前处于估值中枢附近,并没有很好的系统性机会。

但这两年结构分化严重,可谓是冰火两重天,有的板块一飞冲天,有的甚至还在熊市徘徊,留下了一些价值洼地。

已经低到尘埃里,就看你敢不敢买它?

而如果想介入的话,指数基金是个不错的工具。

指数基金,是以跟踪某个指数为目标的基金,相对于主动型基金,具有投资方向和策略明确、风格稳定、持仓透明、易于估值等优点。

本文表格中涉及的包括指数基金、指数增强基金和跟踪指数的QDII基金。

目前A股市场上共约1300只,跟踪的指数约430只,包括宽基指数、行业指数、主题指数、策略指数等,市场覆盖面广,代表性强。

我对这些指数做了个梳理,找出了其中一些估值最低的标的。

当然,这一两年的市场大家也看到了:

没有最低,只有更低。低它不一定就涨,怕高都是苦命人。

只能说,便宜的标的有一定的安全边际。如果质地没烂,未来总有起来的一天。

首先,怎么算低估?估值指标很多,各有优点和不足,本文主要分两个指标来选择:股息率和估值百分位。

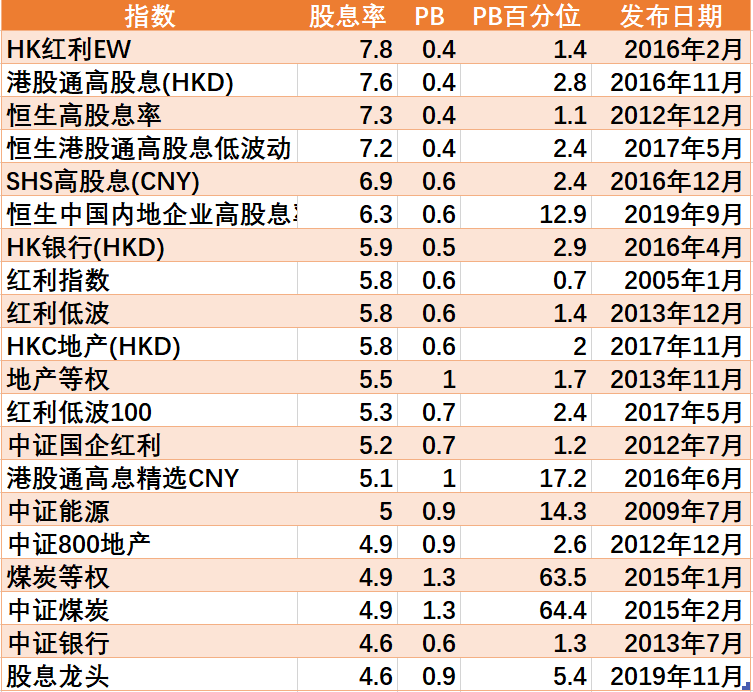

1.股息率最高的20个指数

在常见的估值指标中,股息率是最实在的一个。一方面,如果长期持有股票,分红是小股东唯一能取得的收入,另一方面,上市公司肯分红,至少说明其赚的不是假钱,财务是稳健的,也能一定程度上体现公司质地的好坏。

下表列出了股息率最高的20个指数:

股息率优点是可靠,高股息率指数的安全边际较高,只要指数保持正增长,投资收益率不会低于股息率。

当然,其中也有潜藏风险,如果指数中周期股多,且当前处于盈利好、分红高的景气顶点,未来一旦景气下降,股息率也会下降。

因此,上表也列出了指数的市净率PB和PB的百分位。

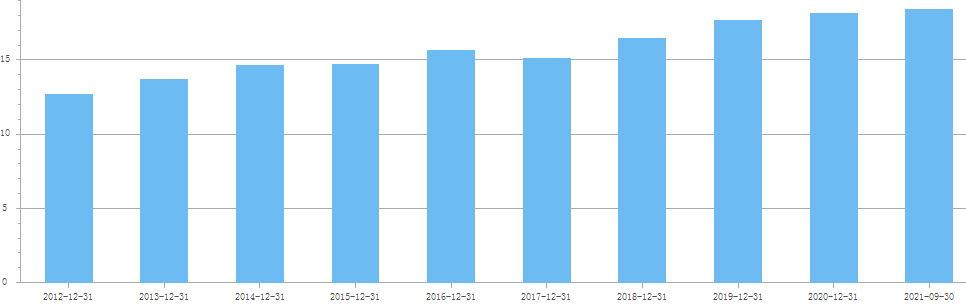

公司净资产是一个比较稳定的指标,不会像盈利那样,受周期影响波动太大。举个栗子,煤炭股中国神华,过去10年的每股净资产是稳定上升的,并不跟随周期波动:

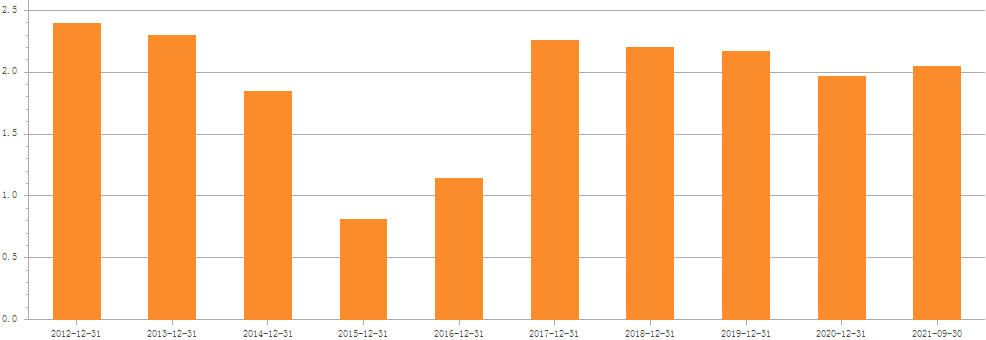

而每股收益的波动就很大了:

如果说高股息率的同时,市净率也比较高,说明盈利出现了较大上升,这种高股息可能是不可持续的,一旦盈利回归常态,股息率也会随之下降。

因此,我们要观察PB百分位,如果较高,表示该指数的高股息率有可能无法持续,比如上表中的中证煤炭和煤炭等权指数,PB百分位超过了60,提示目前盈利水平相对较高,未来未必能保持。

另外,表中百分位起算时间一般是2017年,如果指数发布日晚于2017,就从指数发布日起算。

注意:如果百分位时间太短,则参考意义不大。

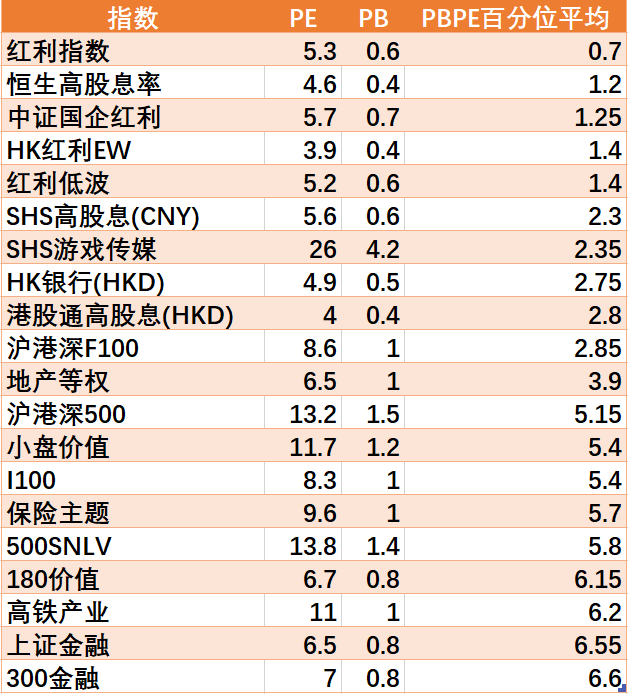

2.估值百分位最低的20指指数

投低估指数的逻辑是均值回归,市盈率和市净率是最常见的估值指标,其百分位标志了目前估值在历史上的位置,百分位取值从0到100,越高表示目前的估值越高,越低表示相对历史越低估。

PE容易受短期盈利波动影响,而PB对盈利的长期变化不敏感,把二者综合来看更好,下表的PB、PE百分位平均就是把二者的百分位做了平均,表中列出了发布日期在2017年之前的指数中,5年百分位平均最低的20个:

前面两张表指数有重叠的部分,实际上共31个指数。

当然,指数是不能投资的,只给指数不给相应的基金那属于耍流氓。

下面给出前面这些指数对应的指数基金。有的指数跟踪的基金很多,篇幅所限,每个指数只给出规模最大的那只基金:

最后,再温馨提示下,有的指数基金规模很小(例如小于5000万),有清盘可能。

以上仅为个人研究记录,不构成投资建议。

that's all.本文作者简介:《指数基金投资从入门到精通》一书的作者。如何选基?何时买入?何时卖出?更多基金投资知识、实战技巧、知名基金经理深度分析文章,欢迎关注基金吧号:不在此山中