资本的嗅觉是灵敏的,今年2月公募基金已经开始提前布局动漫游戏产业了。

作为个人,反应肯定慢一拍,趁着数据还不算高,我把中证动漫游戏指数纳入了估值表。

这只指数2016年发行,直至今年2月华夏、国泰和华泰柏瑞才正式布局。

华夏基金现在可以说是ETF基金一哥,行业细分的ETF基金,它占据着很大的优势,虽说动漫游戏规模不大,但一旦契机到了,不排除规模高速增长,正如当初5G ETF、芯片ETF、A50 ETF等。

动漫游戏指数,目前市净率30.16倍,近十年百分位28.01%,市净率2.6倍,近十年百分位31.13%。

这个数据说不上高,也说不上低,处于估值合理位置吧。

本来8月份估值优势明显,随即元宇宙概念突起,指数最高时反弹了31%。

其实,元宇宙太大了,作为一个概念,什么都能套,5G、互联网、VR、游戏等,最现实直观的场景可能就是游戏了,所以公募基金的行业研究还是挺及时的。

我看了动漫游戏指数的权重样本,大部分是游戏公司,而游戏作为宅经济的组成部分,确实存在实际的需求场景。

但游戏行业的政策风险却不能不忽视,同时国内游戏龙头腾讯和网易并不在A股上市,动漫游戏指数根本无法囊括国内最优秀的游戏公司。

未来还是寄希望,动画、动漫产业壮大,A股上市的相关企业带来更高的成长性。

对动漫游戏指数,归根到底还是文化娱乐产业,这是一个需要长期投入并不能即时产出的行业。

大家最熟悉的莫过于中证传媒,它的样本与动漫游戏指数重合度有10%,过去成长性也一直不算高,大多数情况下选择低估时博弈反弹收益。

动漫游戏相对传媒好一些,尤其Z世代的成长伴随着对文体产业的需求,这也是不同以往80和90后,所以最终来看动漫游戏的投资价值要放长远来看,起码得个3~5年。

这中间可能有短期的投资博弈,也是正常,就跟新能源起起落落,从概念到爆发,经历了不少时间。

……

1. 可转债投资日历

明天鹤21转债上市,正股是仙鹤转债,造纸业。

转股价值96.6,溢价率3.52%,发行规模20.5亿,股东配售率93.13%,留给个人的筹码不多了。

以目前鹤21转债的质地、市场情绪评估,可以给20%溢价,预计上市价格在120~125元。

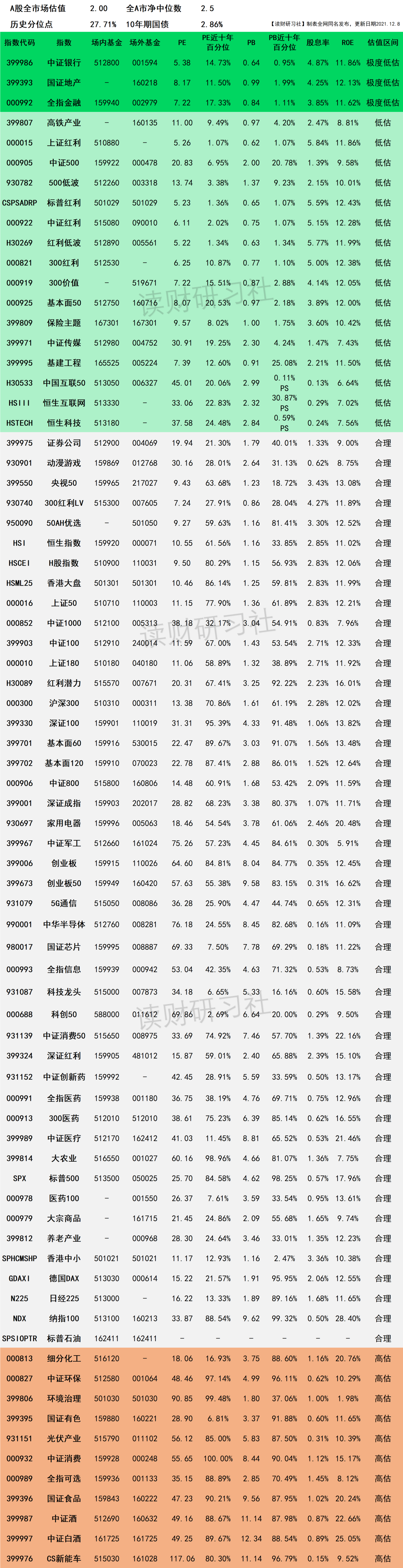

2. 12月8日指数基金估值播报

- 大盘:总体处于合理区间,处于震荡阶段。

- 新能源汽车、光伏、芯片:目前市场众多资金愿意集中参与的景气行业,目前估值高,性价比低,谨慎参与,小仓位试探。

- 白酒、家电、食品:业绩相对稳定,白酒估值处于偏高区间;家电和食品估值适中。

- 银地保:三坑安全边际高,长期处于低估区间,未来的成长性不好,适合吃红利。

- 医药医疗:医药业绩相对稳定,集采压力影响大,目前处于高估区间,低位布局机会不明显;医疗前景广阔,行业跨度大,值得长期关注。

- 互联网:短期内风险骤升,估值低,适合长期布局,

附第1030最全指数基金估值播报

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置。

4. -表示暂无或不适用数据

5. 金融地产、证券、环保、大农业、基建按照PB估算估值;互联网按照PS估算估值。

指数估值表说明:

1. 低估可能更低,高估可能更高,并非唯一参考指标,非推荐标的,仅供参考;

2. 绿色为极度低估和低估区间,相对安全边际高,确定性大;

3. 灰色为合理估值区间,机会适中,持有仓位继续观望,不操作;

4. 红色为极度高估和高估区间,相对安全边际低,一般是当前市场较热板块,谨慎对待;

5. 指数估值包含A股、港股和海外成熟资本市场主流指数;

6. 交叉维度:PE、PB、股息率、ROE数据都处于低位,确定性高

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:V≥80%