基金组合不能投了怎么办?养老FOF了解一下!

养老目标基金是一种FOF基金。所谓FOF,全名是基金中的基金,一般的基金投资的是股票和债券,而FOF主要投资的是基金,按要求,FOF投资基金的比例不低于净值的80%。目前市场上各种FOF基金共238只,其中数量最多的是养老目标基金,共146只。

什么是养老目标基金?

提到“养老”大家直观感受一是时间久,二是要稳健。

根据2018年2月《养老目标证券投资基金指引(试行)》,养老目标基金是指以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有,采用成熟的资产配置策略,合理控制投资组合波动风险的公开募集证券投资基金,其形式主要就是FOF。

除了养老产业投资主题基金,其他公募基金不得使用“养老”字样。因此,当你看到基金名称中带“养老”字样,基本都是养老目标基金。

简单起见,下文中养老基金即养老目标基金。

养老基金的投资策略是什么?

养老基金应当采用成熟稳健的资产配置策略,控制基金下行风险,追求基金长期稳健增值。其投资策略主要包括两类:目标日期策略和目标风险策略。

目标日期策略:

随着所设定目标日期的临近,逐步降低权益类资产的配置比例,增加非权益类资产的配置比例。权益类资产包括股票、股票型基金和混合型基金。

目标日期策略的养老基金会设置一个目标日期,这个日期通常比较久,至少5年以上,大都10年以上,较久的到2055年,比如工银养老2055五年持有混合、华夏养老2055五年持有混合等。

从基金发行日到目标日期,目标日期养老基金的风险会逐步下降,匹配人的生命周期,年轻时风险承受力高,主要投权益类资产,年老时风险承受力低,主要投固收类资产。

比如,一个日期目标为2055年的养老基金,初期股债仓位比为8:2,以股票为主,风险比较激进;到了2035年股债仓位比为5:5,变成平衡型基金;到了2050年变成2:8,变成偏债型。

目前目标日期策略的养老基金有64只,大部分目标日期策略养老基金的名称中都带目标日期的年度,一目了然,如华夏养老2040三年持有混合、易方达汇诚养老2033三年持有混合等。

目标风险策略:

目标日期策略养老基金的风险是随着时间逐步下降,而目标风险策略型养老基金有一个明确不变的预期风险,不随时间动态变化,投资者可以根据自身的风险承受能力和风险偏好选择特定风险的基金,适合于了解自己,需求确定的投资者。

当然,收益水平和风险水平是相对应的,一般来说高风险对应高收益,低风险基金的收益率也相对低。

控制风险的具体方法,一般是基于某种量化风险模型,先是设定基金组合的风险目标值,然后用优化方法,最大化基金组合的期望收益,最后得到养老基金中各类子基金的最优配置权重。

较常用的风险指标包括标准差、在险值和预期损失等。

目前目标日期策略的养老基金有82只,从基金的名称也能大致看出其风险高低:

以投资债券基金为主、风险较低的偏债养老基金的名称中大都有“稳健”一词,比如广发稳健养老、交银安享稳健养老一年等;

以投资股票为主的、风险较高的偏股型养老基金名称中大都有“积极”一词,兴全安泰积极养老五年持有混合等;

风险水平居中的股债均衡型养老基金名称中大都有“平衡”或“均衡”词语,比如华安平衡养老三年持有混合、招商和悦均衡养老三年持有期混合等。

养老基金的持有期限问题

养老基金可以设置优惠的基金费率,并通过差异化费率安排,鼓励投资人长期持有。而且,这些FOF都设置了至少1年的最短持有期,在申购了这些FOF后,投资人必须持有最短持有期后才能赎回。

需要注意的是,最短持有期限不同,FOF投资风险资产的比例限制也不同,期限越长的,投资风险资产比例的上限较高,风险和收益水平也会相对较高。

按规定,最短持有期限不短于1年、3 年或5年的,FOF基金投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金ETF)等品种的比例合计原则上不超过30%、60%、80%。

大部分养老基金名称里都标出了最短持有期限,看名称即可一目了然。

养老基金对发行的基金公司、基金经理和投资子基金比一般FOF的要求更严格,因此,即便不投养老基金,养老基金所选的子基金可以成为我们平时选择基金的有效参考。

养老基金对所投的子基金的要求

子基金运作期限应当不少于2年,最近2年平均季末基金净资产应当不低于2亿元;子基金为指数基金、ETF和商品基金等品种的,运作期限应当不少于1年,最近定期报告披露的季末基金净资产应当不低于1亿元;

子基金运作合规,风格清晰,中长期收益良好,业绩波动性较低;

子基金基金管理人及子基金基金经理最近2年没有重大违法违规行为;

哪些基金公司能发养老基金?

并不是所有的基金公司都有资格发养老基金,对发行养老基金的基金公司必须满足一定的门槛:

公司成立满2年,公司治理健全、稳定;

公司具有较强的资产管理能力,最近三年平均公募基金管理规模(不含货币市场基金)在200亿元以上或者管理的基金中基金业绩波动性较低、规模较大;

公司具有较强的投资、研究能力,投资、研究团队不少于20人,其中符合养老目标基金基金经理条件的不少于3人;

公司运作合规稳健,成立以来或最近3年没有重大违法违规行为;

也不是所有基金经理都可以管理养老基金的,比如具备以下特征:

具备5年以上金融行业从事证券投资、证券研究分析、证券投资基金研究评价或分析经验,其中至少2年为证券投资经验;或者具备5年以上养老金或保险资金资产配置经验;

历史投资业绩稳定、良好,无重大管理失当行为;

最近3年没有违法违规记录;

另外,根据FOF的法规,FOF基金经理不能兼管其他类基金。

养老基金的风险和收益有何特点?

最后,我们看看养老基金实际表现如何。

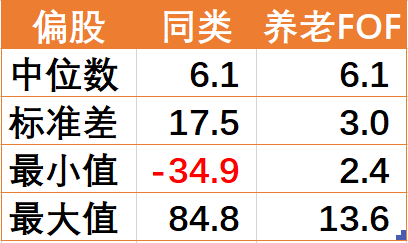

由于养老基金都是2018年之后成立的,最长时间也就3年多,而大多数成立时间较短,下面看今年年初至今(11月25日)的数据,看看同养老基金和同类基金相比风险收益有何特点。

下表中中位数表示排名居中的基金涨幅,标准差代表基金收益高低的分散程度,越小表示收益越集中,越大表示越分散,不确定性越高。

偏股养老基金相比偏股开放基金,今年收益的中位数相当,而标准差大大减小,最小收益为2.4%,收益的确定性大大提高。

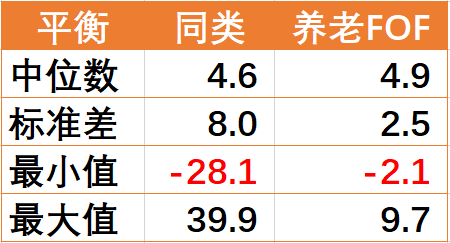

平衡养老基金vs平衡开放基金:

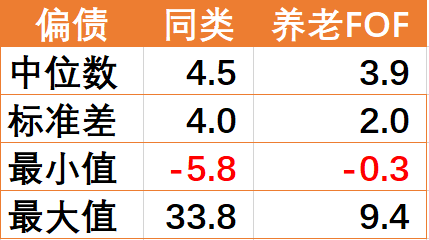

偏债养老基金vs偏债开放基金:

以上数据可以看到,不管哪种类型的基金,养老基金都显示出了整体收益水平和同类基金差不多,但相对来说波动更、更稳健的特点。

养老基金从发行公司、基金经理、投资目标、投资标的、资产配置等各方面都决定了其比同类基金更稳健,从实际业绩表现来看也确实表现出了这种特点。这类基金牛市中不会是涨得最好的,熊市中也不会是跌得最多的,走的是中庸之道,适合追求稳健的投资人,不适合想投资基金暴富的人。

要注意的是,养老基金的稳健是相对同类基金而言的,绝不意味着没有风险或风险不大,养老基金中同样区分不同风险水平的偏股、平衡和偏债型,同样存在亏损、甚至大幅亏损的可能,投资者应结合自身的风险承受能力、风险偏好来和投资期限来选。

我们一直提倡基金投资要分散,在各种基金组合下线不可投的今天,养老基金是基金投资者一个不错的选项。

本文作者简介:《指数基金投资从入门到精通》一书的作者。如何选基?何时买入?何时卖出?更多基金投资知识、实战技巧、知名基金经理深度分析文章,欢迎关注基金吧号:不在此山中